Wind数据显示,7月25日万得全A成交额已缩至不足6000亿元,据海通证券统计,全A所有个股中,跌破今年2月5日低点的个股数量占比已上升至34.4%。

估值方面,截至2024年7月25日,wind数据显示,全部A股PE(TTM,下同)为15.7倍,处于2005年以来从低到高21.3%分位;全部A股PB(LF)为1.37倍,处于2005年以来0.2%分位。

风险溢价和股债收益比方面,目前A股风险溢价率(1/全部A股PE-10年期国债收益率)为4.14%、处2005年从高到低5%分位,高于均值+2倍标准差(3年滚动);A股股债收益比(全部A股股息率/10年期国债收益率)为1.12、处05年以来最高分位,已经高于均值+3倍标准差(3年滚动)。

因此,诺安基金认为,A股从估值、风险溢价、股债收益比等多个指标来看,当前的市场风险偏好和情绪都已经处在低位。

从基本面、资金面看市场给出的暗号

1、基本面:近期财政政策和货币政策双双发力。

货币政策方面,央行在7月22日公开市场7天期逆回购操作利率由1.80%调整为1.70%的基础上,7月25日又“超常规”宣布进行2000亿元1年期MLF操作,中标利率为2.30%,较此前下调20BP。月内两次“降息”进一步释放流动性,表现出政策支持稳增长的决心。

近期美元边际走弱,一定程度上缓解了人民币的压力,也给中国货币政策更多的操作空间,这推动了政策节奏明显超市场预期。

财政政策方面,7月25日国家发改委、财政部联合发文宣布统筹安排3000亿元左右超长期特别国债资金,以加力支持大规模设备更新和消费品以旧换新,其中补贴资金安排上优化了中央地方分担比例,缓解地方财政支出压力。随着后续各项稳增长政策的落地,有望推动宏微观基本面修复。

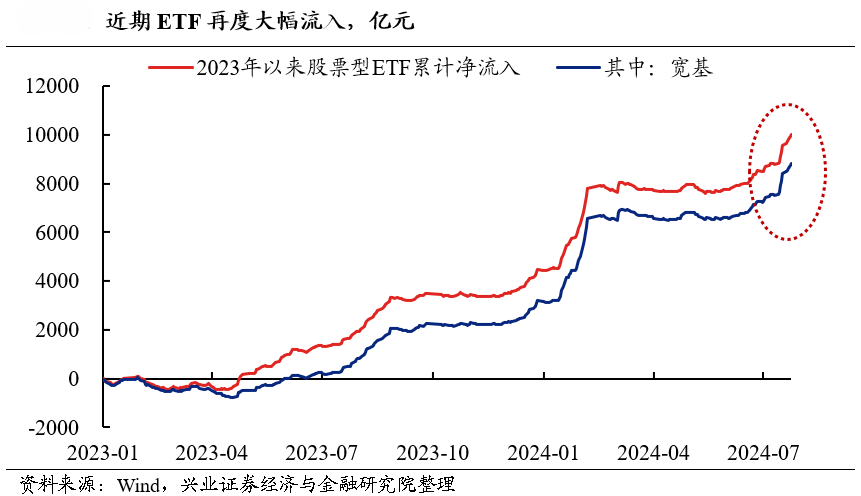

2、资金面:近期ETF加速流入,或进一步对市场形成支撑。A股卖盘集中在外资、活跃私募及融资盘缩减,未来空间不大;赎回压力有所缓和。

(1)ETF加速流入。

今年交易所交易基金(ETF)成为了市场资金增长的关键力量之一。最近,ETF的资金流入量再次显著增加。7月以来截至7月26日,wind数据显示,ETF的净流入规模已经高达1470亿元。这一资金的涌入不仅为市场提供了支撑,也有助于呵护投资者对市场的信心。

图片发布日期:2024年07月28日

(2)近期A股卖盘集中在外资、活跃私募及融资盘缩减,未来空间不大。

外资方面,Wind数据显示,6月7日以来,截止7月28日,北向资金累积净流出792亿元,春节后积累的净流入额(753亿元)已经全部流出,外资对A股的配置比例又降至年初的历史低位,未来继续大规模流出的可能性很低。6月美国通胀数据超预期回落,对于美联储9月降息的预期上升,往后看,随着下半年海外主要经济体陆续步入降息周期,经济预期改善和企业盈利复苏或有望吸引长线资金回流A股市场。

私募方面,根据对中信证券渠道调研的情况,截至7月19日样本活跃私募最新的仓位为73.8%,环比前值大幅回落了0.8个百分点,已连续2周出现较大幅度的回调,且回落至2017年以来75.4%的中位数水平以下,相较6月7日当周78.6%的阶段性高点下滑了4.8个百分点。杠杆资金持续回落,融资余额6月中旬开始加速下滑,相较5月的阶段性高点已减少918亿元,降幅达到6.11%,当前融资余额为14091亿元,相较2月8日的低点距离只有340亿元,后续大幅缩减空间有限。

(3)公募赎回压力有所缓和。

根据公募基金二季报的数据,2024年二季度存续的主动权益基金的净赎回规模为894亿元(一季度为1526亿元),赎回压力有所缓和。

按照净申购率来看,过去四个季度分别为-2.4%、-1.4%、-3.9%、-2.5%,今年二季度的净赎回率较一季度减小1.4个百分点,属于历史中位附近的常态水平,并未出现明显放大,也并不存在所谓“越跌越赎”的情况。

3、财报季反而成为风险偏好提升的窗口。

今年市场出现了一个颇为有趣的现象:财报季意外地成为了投资者信心增强的时期。通常情况下,财报季是投资者谨慎行事的时候,因为市场对公司业绩的预期往往较高,一旦实际业绩未能达到这些预期,股价往往会应声下跌。然而,今年的情况却有所不同。由于市场一开始的风险偏好就比较低,投资者在财报发布前的空窗期已经普遍持有较为悲观的预期。当财报真正发布时,这些原本的负面预期反而得到了一定程度的缓解,因为实际公布的业绩往往并没有预期中的那么糟糕,反而带动了市场风险偏好的回升。

例如,在今年3月到4月的业绩空窗期,市场情绪相对低迷。但当4月和5月年报和第一季度报告陆续公布后,市场的风险偏好得到了明显的提振。目前,随着中报预告的发布和中报季的临近,市场又迎来了新的机会。一些公司的业绩预告显示出积极的信号,或为投资者提供了新的关注点和投资机会。

耐心等待政策、价格和外部三大信号明朗

Wind数据显示,截止7月28日,当前全部A股日成交金额的10天移动平均数位于过去5年的13.3%分位和过去3年的1.5%分位,市场交投活跃度极其低迷,对边际变化已经麻木,已经比较充分的反映了极度悲观的情绪。

中信证券认为,在下半年需要重点关注的政策、价格和外部三大信号中,已有两个逐步明朗。一方面,政策信号有边际改善,三中全会后稳经济政策的节奏实际上已经超出市场预期,特别国债的使用也打破了市场的一些固有认知,打开了未来的想象空间。不过未来我们仍需要看到政策在稳房价、特别国债扩大使用范围以及清偿拖欠企业款项上有更多积极的政策应对。

另一方面,外部信号也越渐明朗,特朗普的支持率依旧领先,特朗普重返白宫带来潜在的贸易争端升温的风险,可能会促使中国提前做出准备,加大稳内需力度来应对外部冲击。此外,美国通胀降温的趋势更为明显,加之全球金融条件的恶化,美联储降息逐渐临近,人民币压力逐步缓解,也给后续的内需政策创造更多空间。

目前三大信号当中唯一未能改观的是价格信号,尤其是房价信号,因此年度级别行情的时点仍需要耐心等待。考虑到目前百城房屋租金回报率已经和10年期国债倒挂,未来无论是价格加速超调到位还是政策大力加码稳定预期,价格信号都是接下来需要重点关注的对象。

在具体行业主题上,诺安基金建议以下三个方向:

(1)财政政策加力支持设备更新与消费品以旧换新预示后续政策进度力度可能超预期,因此当前围绕扩内需、低位区域掘金或是性价比更高的选择。

(2)出口链在“特朗普交易”影响下近期明显回调,但其中部分行业对美依赖度极低,其下跌只是恐慌情绪扩散。可关注对美依赖度低板块的错杀机会。

(3)中长期层面来看,围绕高水平科技自立自强,中国优势制造或有望成为引领新质生产力发展的重要板块,具体可关注具备基本面优势的中高端制造和AI技术驱动的科技制造。

(诺安基金)