赵枫先生:睿远基金董事总经理、睿远均衡价值三年持有混合基金基金经理,拥有超过20年证券从业经验。近期赵枫先生分享他对市场的看法认为,总体而言对2023年的市场秉持乐观态度。

目前能够感受到“政策底”已见,“基本面底”可能还需要两三个季度,市场仍可能震荡反复寻底,港股估值已处于历史低位水平,未来两年或是表现最好的中概资产,甚至可能会优于A股。

当前需要关注市场的一些核心变量,主要包括防疫政策优化后的经济活动变化,对互联网、房地产等行业的监管政策变化,以及美元加息、海外需求等要素,以及相对的风险点。

影响市场的一些核心变量

核心变量中无法避开的首先依然是疫情的影响。

疫情防控政策持续优化,从近期的“二十条”到“新十条”,都在强调科学精准和灵活调整,医疗设施、疫苗、药物等方面的工作也在有序推进,相信大家都能直观感受到,但在放开的过程中存影响投资的风险因素,需要持续关注。

第二个核心变量是针对部分行业的监管,包括了教培、互联网、房地产、金融等行业。

互联网行业。从防止无序扩张到促进平台经济健康发展,互联网行业的监管政策持续改善。培育“互联网+社会服务”新模式肯定了平台企业在支持就业和国际竞争上的重要性,预计未来会有相应政策支持平台企业的发展。互联网企业有着非常优秀的商业模式,当前互联网板块估值仍处于相对低位,未来存在进一步修复的空间。

地产行业。从“三道红线”到支持房地产市场平稳健康,地产行业同样经历了政策环境的变化。近期地产方面的积极政策陆续出台,信贷、债券、股权政策三箭齐发,均有利于缓解房企短期资金压力,改善房企资产负债表,推动“保交楼”落地,化解房地产市场风险;未来房地产开发面积放缓是预料中的事。房地产行业所涉及的产业链对内需影响巨大,如何促进房地产行业长期平稳健康发展,是未来政策重点关注的方向。

第三大核心变量是美国加息。从去年开始整个市场就担心美国加息会对全球经济带来影响,而疫情、俄乌冲突和地产行业的快速下行等其他因素对市场造成了更大的冲击,不过美国加息确实给香港市场带来了比较大的压力。经过多轮加息之后,美国的高通货膨胀很可能已接近尾声。随着通胀的回落,美国加息预期也会放缓。

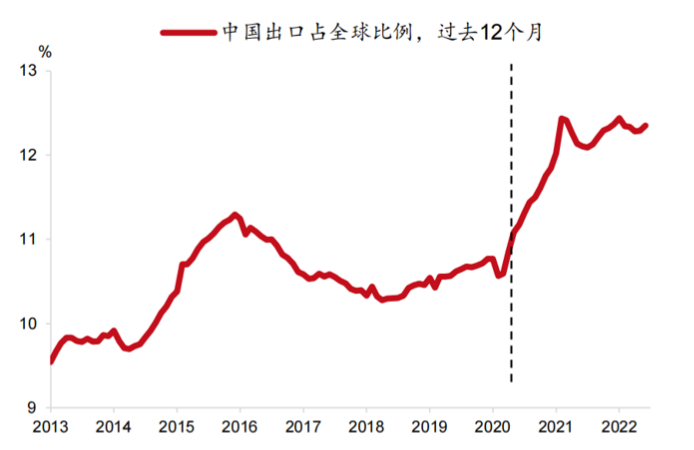

最后看海外需求与出口。自2020年新冠疫情爆发以来,基于中国的抗疫成果,中国出口表现出色,这一势头一直延续到2022年三季度,但四季度出口增速有所放缓。市场现在比较担心的是,明年中国的出口会面临一定的压力。原因在于,一是海外加息等因素导致需求回落,二是国际环境变化对中国出口占全球的份额构成制约,三是供应链在其他国家的重建对中国出口产生影响,等等。

数据来源:WTO,西部证券研发中心

中国出口份额的上升,本质上体现出中国制造业竞争力的提高。从上图中可以看到,尽管份额占比有所波动,但过去十年间总体还是逐步提高的,更长的时间维度看这一趋势会更明显。在高端制造领域,不论是工程机械、手机,还是新能源及设备等,中国许多产品在全球都展现了较强的竞争力。疫情的冲击终归是短期影响,中期看我们很难找到中国产品竞争力下降的理由,从这个角度出发,中国出口份额占全球比例稳中有升的趋势有望延续,或许不会提升太多,但下降的可能性较小。

港股估值处于历史低位区间

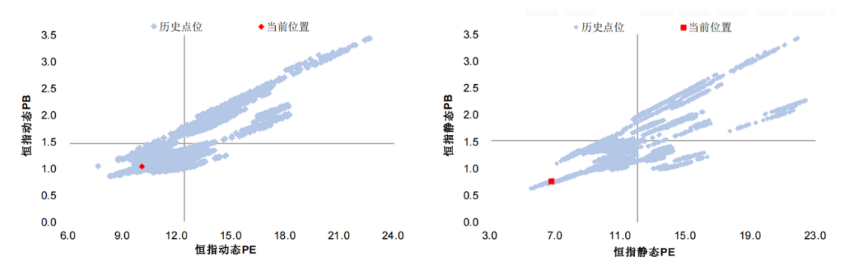

为什么看好港股表现?在港股市场的股票,现在的性价比已经很高,下面两张图是香港过去15年的数据统计情况,目前恒指动态PE和静态PE所处的位置基本上已经是很低的位置。

数据来源:bloomberg,国泰君安研究所

香港市场由于是离岸市场,在过去两年受到资金外流、美元走强、美国加息等多重因素影响,承压明显。随着美元见顶、加息进入尾声,香港市场估值又处在非常便宜的位置,未来有望好转。同时香港未来在中国经济中的定位也会更加清晰,香港市场未来两年或将是表现最好的中概资产,甚至可能会优于A股。

(来源:睿远基金)