今年是毕天宇加入富国基金的第19个年头,也是他做基金经理的第16年。从业了那么长时间后,毕天宇依然保持着对投资极大的热情。乐观、好奇心、淡定是他身上显而易见的标签。在富国基金内部,大家都会尊称他“毕老师”,他也是富国足球队的“毕教练”。无论是投资,还是生活,大家的任何困惑都能从毕天宇身上找到答案。从业以来,毕天宇的几何平均年化收益率为17.10%,期间经历过2007到2008年的大起大落、2011年的股债双杀、2015年下半年的三轮股灾、2018年的单边大熊市。(数据来源:Wind,时间截至2021.8.23)

毕天宇认为,投资是一个“认识世界,认识自己”的过程,站在不同的角度,看到的世界不一样,导致投资的决策也不同。毕天宇一直强调,投资收益是一个结果,这个结果既来自一个人的认知能力,也来自一个人的选择。最终,你内心相信什么,就会做出什么样的选择。每一个选择,都要支付相应的“代价”。比如说,毕天宇在投资上选择均衡配置好赛道的方式,注定了他短期业绩不会排名特别靠前。再比如,毕天宇淡化择时,这意味着单边熊市里,他不会通过降低仓位来规避风险。甚至,毕天宇只要真正信任的管理层,就会选择一起经历企业成长的风风雨雨,而许多大牛股的波段,毕天宇大概率也不会去做。

毕天宇的投资框架高度概括在了16个字内:淡化择时、行业均衡、精选个股、长期投资。每一个部分都是毕天宇通过亲身经历市场变化真正感悟出来的。他一直强调:“你真的理解不理解,非常重要”。此外,不同阶段,对许多事物的理解也不同。就像他刚入行的时候,有人推荐了一本《如何选择成长股》,毕天宇在不同阶段看这本书,得到的反馈也不一样。

作为一名老基金经理,毕天宇的组合并不保守,他非常看重企业的长期成长性,把估值放在相对靠后的位置。他认为真正的价值并不是便宜,而是企业的长期成长。毕天宇的组合也“不老化”,天生具备好奇心的他,对新鲜事物都保持开放的态度。他也很看重来自内部研究员的推荐,强调把研究员的认知更高效进行转化。

过了50岁之后,毕天宇依然保持着入行第一天的初心,但也比过去更加成熟。他懂得通过“放下”排解投资的压力,永远对未来保持积极乐观的心态。他也更理解投资和基金经理这个职业的本质,同时在强大富国基金投研平台的支持下,以及打磨十几年稳定的成熟框架下,努力获得较高的超额收益。

【毕天宇的投资“金句”】

1. 我享受这样一个和世界交互,同时又认识自己的过程,收益率只是一个最终的结果

2. 一年能翻倍的未必是好股票,三年翻倍的一定是好股票,我要的是那种真正能站得住的好股票

3. 我喜欢把一个公司看准了以后,就慢慢买,这个公司跌下来,我就不断买

4. 落实到今天的投资框架,就16个字:淡化择时、行业均衡、精选个股、长期投资

5. 我的组合偏成长,偏进攻,比较看重PEG中的G(增长),不追求PE(估值)

6. 每个公司在不同阶段,都有主要矛盾和次要矛盾,而且今天的主要矛盾会成为未来的次要矛盾,每个阶段主要矛盾不同,呈现一个演进的过程

7. 我也相信均值回归的规律,在一条向上的斜率中,股价是有均值回归的特点,也就是涨多了跌,跌多了涨

8. 许多牛股在大涨前,都要熬很长时间

9. 我不知道自己会“死”在哪里,但是现在去追高(热门板块)未来肯定要跌

10. 从我自己的角度看,基金经理背后对应很多持有人,所以我不会拿持有人的钱去赌赛道

11. 我们遇到不顺的事情,一定是你抱着那个东西,外界并没有给你压力。懂得放下,就能排解压力

-----

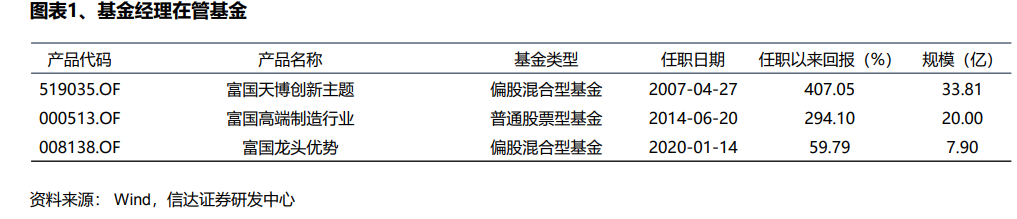

毕天宇,工商管理硕士,2002年3月加入富国基金,现任富国基金权益投资部投资总监,基金经理年限15.70年,在管基金3只,在管基金总规模61.72亿元。2007年4月27日起任富国天博创新主题偏股混合型证券投资基金基金经理。

-----

富国天博创新主题成立于2007年4月27日,截至2021年6月30日,基金规模为33.81亿元。

任职以来,基金实现累计收益407.05%,年化收益为12.03%,年化超额收益11.36%。

分阶段来看,基金多数年度收益及收益回撤比优于业绩基准指数,季度胜率63.79%、月度胜率61.85%。

从大类资产来看,产品保持高仓位运作,2021Q2股票仓位为92.86%。

从投资风格来看,持仓股票较为偏好大市值、成长风格,2季度加仓中盘成长股。

中信一级行业上,基金重仓医药、电子行业,2020年年末合计占比为31.16%,相对基准超配医药、基础化工、机械,低配非银行金融、银行、食品饮料;中信三级行业上,重仓集成电路(9.06%)、电子化学品(8.69%)、白酒(8.25%)。

换手率水平低于行业平均,2020年的基金年化换手率测算为1.07,低于行业中位数3.23。

持股集中度较低、近期有所下降,2021年2季度前十大重仓股集中度为43.59%。

T-M模型与H-M模型都显示,基金任职以来具有显着的选股能力。

长期重仓股超额收益突出,近10年持有超过5期的基金重仓股共12只,其中8只取得正收益,9只取得了超越大盘指数的涨幅。