9月26日政治局召开会议,分析研究当前经济形势和经济工作,并于午间发布公告。这次政治局会议在9月24日金融三部委会议之后,并在财政政策和财政和资本市场领域出现了更为积极的表述,太平基金认为此次政治局会议是作为一揽子政策组合拳的重要组成部分,预计后续还会有大力度的政策落地实施。

会议在强调“加大财政货币政策逆周期调节力度”的同时,就地产、消费等领域做出了积极表态。太平基金判断,此次会议对于提振经济预期和增强资本市场信心均具有积极的信号作用。

对于未来展望

(一)短期展望

太平基金认为,九月政治局会议更积极的意义在于,打消市场对于政策方向和力度的分歧,当政策开始转向后,市场此前低估的政策空间、政策能力及高估的掣肘因素,全部得到翻转。对于资本市场而言,尽管短端盈利还处于磨底状态,但是此前A股估值端的大幅挤压将得到明显修复,A股趋势性拐点得以确立。板块方面,短期看好顺周期。

顺周期板块通常与经济周期正相关,当经济复苏或增长时,这些板块的表现往往更为突出。近期政策的密集发布,包括财政和货币政策的逆周期调节,以及对房地产市场的积极措施,都指向了经济活动的增强和市场信心的提振。这些政策有助于促进经济的进一步复苏,为顺周期板块的上涨带来支持。

具体顺周期板块,可关注非银金融、地产、内需消费。近期资本市场支持性政策批量落地,央行创设结构性货币政策工具,政治局会议强调引入中长期资金,打通社保、理财、保险资金入市堵点,鼓励上市公司并购重组,稳步推进公募基金改革等,有望带动非银金融板块基本面盈利预期改善、估值提升。同时,地产行业在经历了一段时间的调整后,政策面的宽松趋势明显。政策如解除限购限售、降低房贷利率等措施,旨在刺激房地产市场需求,促进房地产市场的平稳健康发展。后续或有更多促使地产价格止跌企稳的措施值得期待。

此外,近期中央层面拉动汽车、家电以旧换新的“升级版”政策相继出台,各地也结合当地实际纷纷优化落地细则,对消费品以旧换新支持力度进一步加大。内需消费是我国经济增长的重要驱动力,尤其在全球经济增长放缓、出口增速放缓的背景下,刺激内需可能是未来政策发力重点。

此外,A股历次大反弹过程中的金融科技板块短期内亦可以重点关注。

(二)中长期展望

从历史上几次可比双底形成规律看,双底后大涨往往需要基本面预期修复改善存在,企业盈利是否实质性持续改善决定底部后反弹力度和持续性。

其一,红利资产回调后仍值得配置。

红利投资的中长期逻辑是任何国家的GDP增速都不可能永远维持高速,最终随体量逐步回归缓速增长,对应的资本回报率降低。短期因为经济不确定性高,风险偏好降低,有一定过热。对应为国债收益率持续下行,高股息股票作为部分类债券资产上半年被机构追捧。

近年保险资金对红利股的增持行为,观察到红利股在稳健型资金中的关注度和配置价值的提升。2023 年下半年,保险资金在中证红利指数 ETF 前十大持有人所持有的份额中,占比明显提升,从 5.9%提升至 25.0%;展望中长期,保险的偿付压力仍大,资产荒情况下(国债利率长期下行),股息率在4%以上的红利资产仍有吸引力。

其二,看好科技成长股票。

短端利率下行将利好科技;全球还处在科技周期,部分方向正在进入补库阶段;924指出要大力支持上市公司向新质生产力方向转型升级,积极鼓励上市公司加强产业整合,这将进一步利好科技型企业。

其三,看好内外共振下的工业金属。

美联储降息周期开启,内外共振,看好工业金属的价格弹性。

1)美联储以50bp的预防式降息开启降息周期,稳定市场对软着陆预期。在软着陆情形下,工业金属(铜铝)在降息周期内具备更强的价格弹性。

2)年底美国大选落地在即,若哈里斯当选,对铜基本面而言更为有利,主因在对新能源的重视下,电气需求提升。若特朗普当选对铜较为中性,若财政+货币双宽松兑现,铜有望受益于降息交易和通胀交易,且本轮美国共和党对新能源的压制程度有限,新能源车和电网建设需求将有力支撑铜需求表现。

3)当前国内多项支持政策出台,内外共振利好工业金属,预计铝需求受国内影响大具备较强反弹弹性。

其四,看好有独立景气度方向如电网投资、亚非拉出口产业链等。

7月26日,国家电网年中会议上调投资预算,2024年电网投资将首次超过6000亿元,同比新增711亿元,同比增速13.4%。新增投资主要用于特高压交直流工程建设、加强县域电网与大电网联系、电网数字化智能化升级。

南方电网称,将全面推进电网设备大规模更新,预计2024年至2027年,大规模设备更新投资规模将达到1953亿元。其中,2024年年中将增加投资40亿元,全年投资规模达到404亿元,力争到2027年实现电网设备更新投资规模较2023年增52%。持续的大规模的电网设备更新,对业内的龙头公司的业绩有重大支撑作用。

另外, 关注景气度较高的亚非拉出口链。家居、纺服、工具、动力电池、汽车零部件、家电等主要敞口是美国和英法德等发达国家。重卡、工程机械、农机等尽管主要出口亚非拉,但俄罗斯敞口偏大。

其五,港股市场仍然值得期待。

港股市场方面整体表现明显强于A股,年初以来,恒生指数涨16.88%、恒生科技涨11.83%,一方面在分子端港股的互联网企业业绩相对稳健,且港股高股息的股息率和股价稳定性更有吸引力,另一方面港股直接受益于美联储降息后的离岸流动性宽松。

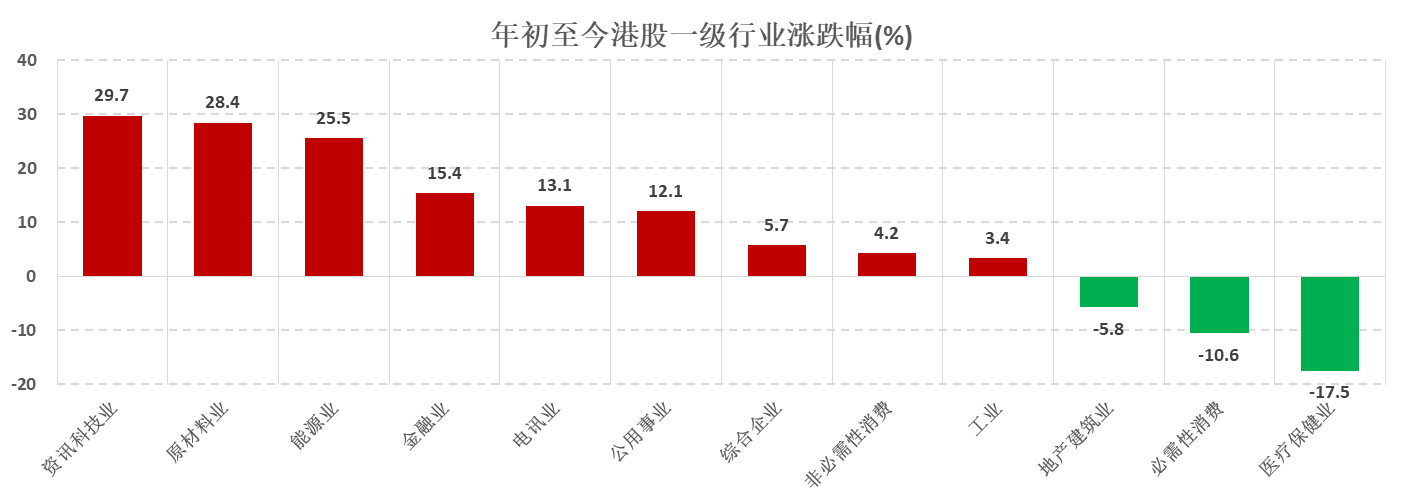

行业层面,港股今年表现最好的行业是科技互联网和高股息(能源、金融和电信服务),前者受益于外资在降息后加配人民币资产,后者受益于中国经济下行和利率下行带来的高股息资产配置机遇。

往后看,随着美联储降息的推进,以及国内政策预期的回升,外资对于人民币资产的信心和偏好会加强(事实上当前外资对人民币资产的配置比例处于近年来较低水平,有较大回流的空间),港股资产尤其是科技互联网领域,可能会成为外资流入的重点方向。

资料来源:WIND

(太平基金)