按照监管规定,公募基金需要在每个季度结束后15个工作日内披露季报。本月由于有一个国庆节假期,所以算算日子,今天就是披露的截止日期,公募基金的三季度成绩单就要全部出炉了~

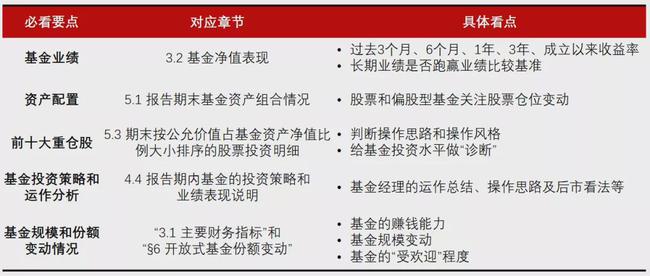

挖掘基结合三季度的具体情况,把阅读的重点给大家总结了一下,读懂这五条就够啦!

具体怎么做?接着看~

01

基金业绩情况

对应的就是报告里的“3.2 基金净值表现”。我们继续用华夏行业景气混合型证券投资基金(代码:003567)来举例。

主要关注“①净值增长率” 和 “③业绩比较基准收益率”。对于主动管理基金来说,最理想的情况就是,净值增长率减去业绩比较基准收益率(即①-③)始终都是正数,就是说在短中长期的时间维度下都取得了超额收益。

如果出现了负数,也要分情况,受到市场行情和风格切换等影响,基金短期业绩有所波动是正常的,最近3个月、6个月跑输问题不大,但如果长期业绩没有跑赢业绩比较基准,就需要仔细找找原因了。

02

基金资产配置情况

对应的就是报告里的“5.1 报告期末基金资产组合情况”。

对于股票和偏股型基金而言,主要关注股票投资占比,也就是我们通常所说的股票仓位。

可以把这一数据跟上季度末进行对比,看看基金的股票仓位是否增加。如果仓位提升,有可能说明基金经理较为看好后市的表现。

但仓位下降也并不意味着基金经理一定对市场持谨慎态度,还是要结合基金经理写给大家的“基金投资策略和运作分析”综合判断。比如说,如果基金受欢迎程度较高,在一段时间内净申购量太多,可能也会因为增量资金建仓节奏的问题,对原有的仓位造成稀释,使得股票仓位被动下降。

03

基金前十大重仓股

对应的就是报告里的“5.3 期末按公允价值占基金资产净值比例大小排序的股票投资明细”。

(以上不构成个股推荐)

前十大重仓股可能是基民、股民最津津乐道的部分,尤其是那些喜欢找明星基金经理“抄作业”的股民朋友。

在这里,挖掘基尤其建议大家把这次披露的三季报持仓和半年报对比一下,仔细分析变动趋势。

Why?因为三季度的风格变化之快,相信大家都记忆犹新:

周期板块受益于“涨价”逻辑一路狂奔引领市场,随着“能耗双控”熄火回调;景气度仍然高企的新能源板块先扬后抑,高位盘整;大消费板块底部企稳,先抑后扬有所回暖。虽然成交量放大,但热点轮动频繁且持续性不强,并没有形成一个清晰的主线。

在这样的行情之下调仓换股,就格外考验基金经理对行业的把控和研判能力。通过观察与上季度末的持仓情况对比,就可以了解到基金经理的操作思路和操作风格,也可以顺便给基金做个“诊断”。

怎么判断操作思路和操作风格呢?

如果本期的前十大重仓股相较上期“新面孔”较多,说明基金的换手率是比较高的,基金经理可能会更注重趋势择时或者风格轮动,而基金的业绩就会更依赖于基金经理对选股、择时和风格的判断。

如果换手率低,往往意味着基金经理更倾向于精选个股、长期持股,业绩主要来自对行业和个股基本面的深入研判。

持有人就可以基于此,判断自己是否适合这只基金的投资策略和投资思路。

如何给基金做“诊断”?

给大家提供两个思路:

1)观察基金的调仓动向,判断基金经理的风格是否漂移,以及是否有“追涨杀跌”、“踩错点”的嫌疑;

2)观察重仓股是否“踩雷”,如果不幸重仓“暴雷股”,可能提示基金管理团队前期的调研工作存在一定的问题,但这种方法只能作为参考,因为这份报告的时间节点是9月30日,基金经理已经调仓换股了也未可知。

04

基金投资策略和运作分析

对应的就是报告里的“4.4 报告期内基金的投资策略和业绩表现说明”。

这算是基金经理写的小作文,也是挖掘基觉得最有意思的部分,不同的人风格天差地别。

有的基金经理可能就会“敷衍了事”,写的内容比较官方。有的基金经理则非常认真,小作文中既有自己的市场观点,也有后续操作的思路,有时也会对前期的失误进行反思,或者借机给大家开展一下投资者教育。

总体来看,这一部分非常值得我们学习和参考,为观察市场提供新的思路。

比如华夏行业景气的基金经理写道:

三季度,受碳减排、能耗双控政策逐步落地的影响,诸多偏上游环节出现价格大幅上涨,周期品“涨价”成为近期市场主线,同时成长板块出现震荡整理。上游原材料大幅涨价对中游制造业利润的挤压需要高度重视。

报告期内,本基金适度降低了仓位,投资标的主要集中在行业景气度较高的新能源汽车、半导体、光伏、化工新材料、军工等产业方向,并在医药和传媒行业中布局了优质成长个股。

我们会始终坚守自己的投资框架,专注成长股投资,专注自下而上挖掘“灰马”,目前时点与其调仓去追逐周期股,不如安心在成长赛道里面勤奋研究,积极布局。我们相信未来周期和成长都会有大量结构性投资机会,专注做好自己擅长的事是最重要的。我们将继续奉行 “为信任奉献回报”,规范运作,审慎投资,勤勉尽责地为基金份额持有人谋求稳定回报。

既对三季度的市场行情进行了复盘,又厘清了未来的投资思路,还对前十大重仓股的变化进行了相应的解释,通过文字与基民进行了阶段性的沟通,可以说是比较诚恳了。

05

基金规模和份额变动情况

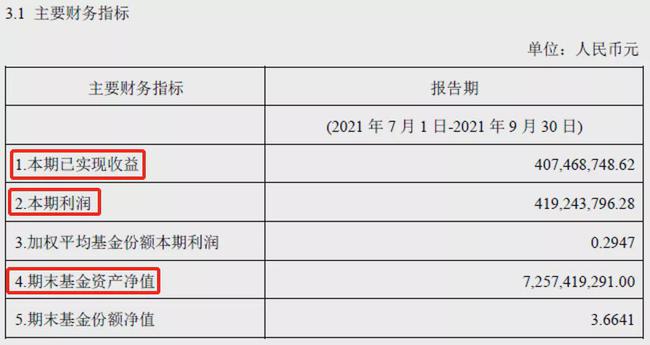

对应的就是报告里的“3.1 主要财务指标”和“§6 开放式基金份额变动”。

先说主要财务指标,下面这些专业的名词不太理解也没关系,我们就看几个要点。

期末基金资产净值

就是截止上季度末的基金规模,要跟二季报对比着看。

在挑选基金的时候,基金规模可以作为一个参考指标来考虑。但基金规模太大和太小都不好。规模太小有清盘的风险,而规模太大也使得基金经理操作的难度加大,反而影响了基金本身的流动性。

本期利润和本期已实现收益

本期利润反映的就是这只基金在本期的赚钱能力:赚了还是亏了,具体金额是多少。

本期已实现收益是什么呢,大致上来说就是指基金真正赚进口袋的钱。

给大家举个简单的例子:

你在一段时间内持有一只股票,股价猛涨,于是你的本期利润很高,但是只要你没卖掉,你的本期已实现收益就是零。

因此,如果“本期已实现收益”较多,说明基金经理大概率卖出股票落袋为安了。一般来说,倾向于“频繁换手”的基金会比“买入持有”的基金的已实现收益更高,也可以从这里反映出基金经理的投资策略。

此外,基金份额变动情况也值得留意,如果报告期内申购份额大于赎回份额,有可能说明基金近期运作良好,所以受关注和受欢迎的程度较高。

好了,大概的要点就是这么多,快对照一下你持仓基金的三季报,给它们做个“诊断”吧~

数据来源:《华夏行业景气混合型证券投资基金2021年第3季度报告》,以上仅作为示例展示,不构成具体基金产品推荐。

(来源:华夏基金)