大家购买金融产品,都是奔着收益去的。可是,在出手之前,有没有考虑过风险呢?今天,小编就教大家如何用几个简单直观的指标衡量风险。

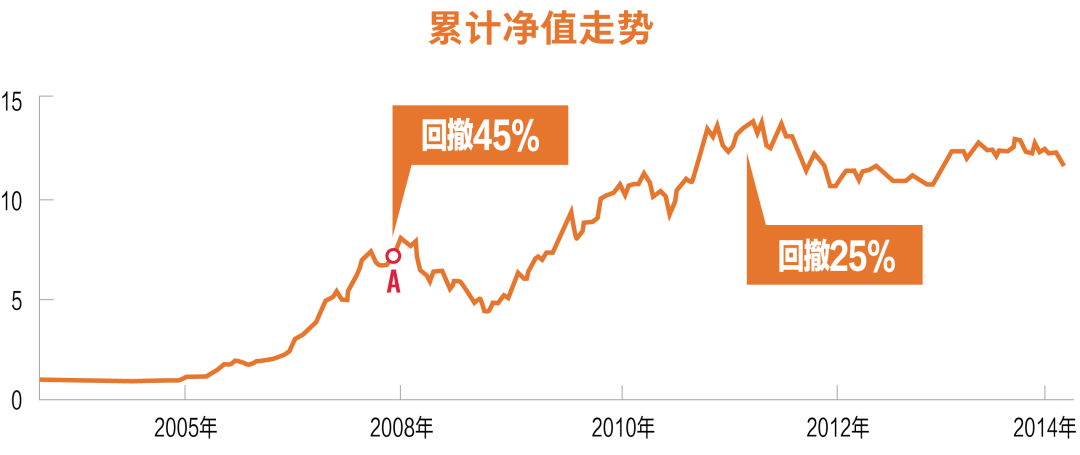

这个概念相信很多人都听过,也非常好理解,指在选定周期内任一历史时点往后推,产品净值走到最低点时的收益率回撤幅度的最大值。简单说,就是从高点跌下来的最大亏损幅度。显然,最大回撤率越大,表示可能承担的亏损越大,即风险越大;反之,最大回撤率越小,风险也就越小。

这个投资理财产品,虽然涨得不错,但最大回撤率达到45%。也就是说,如果你在A点买入10万元钱,之后跌到只剩5.5万元,这样的损失你是否能承受呢?记住,在产品下跌的时候,没有人知道它是否还能涨回去、什么时候才能上涨。

“最大回撤率”用于衡量投资后可能出现的最坏情况,是最简单、直观的一个指标。然而,只看这一个数据会比较局限,接下来,泰小编继续给大家介绍两个更加综合的指标。

用于衡量投资回报稳定性,可以简单理解为投资回报率的波动幅度。波动率越大,也就是收益越不稳定,风险越高;反之,波动率越小,说明波动控制得越好,收益越稳定,风险也就越小。

为了方便大家理解,我们来举个例子:假设我们购买的投资理财产品是一条渔船。

船夫A

性格沉稳,喜欢做有把握的事,每次都到风平浪静的地方打渔,每天都能打到两篓鱼。

船夫B

性格激进,希望打到更多的鱼,就跑去风高浪急的地方,那里鱼很多,但是也很危险。有时候船夫B可以打到五篓鱼,但有时候只能打到一篓鱼甚至空手而归,更有甚者,风浪直接把船打翻,连前几天打的鱼也掉回河里了。

这样两艘船,风险大小显而易见,你更愿意上哪一艘呢?

理解了标准差,也就是知道了如何定义投资回报率的波动幅度,我们再来看夏普比率。它的公式是:

这个指标用于衡量资产回报与风险的比率,也就是收益风险比,即每承受一单位风险,预期可以拿到多少超额收益。夏普比率越大,表示在承担一定风险的情况下,可能获得的超额回报越高;反之,夏普比率越小,说明承担一定风险可能获得的超额收益越小,甚至没有。

继续打渔的例子,在风平浪静的地方打渔,平均每条船可以收获一篓鱼(无风险利率),但是渔船A、B、C想要打更多鱼,就去了一个风高浪急的地方打渔。渔船A的船夫经验一般,最多只能打到两篓鱼;渔船B的船夫经验老到,几乎每次都能打到三篓鱼;而渔船C的船夫还是个实习生,经常空手而归。不用说,大家一定都愿意跟着B一起打渔吧。

巴菲特的黄金搭档查理·芒格提出过一个“被剥夺超级反应倾向”:

“一个人从10美元中得到的快乐的分量,并不正好等于失去10美元给他带来的痛苦的分量。也就是说,失去造成的伤害比得到带来的快乐多得多。”

人类天生厌恶风险,而投资又是必须直面风险的一件事,因此,风险管理能力是衡量资产质量和资产公司能力的重要标准。

尽管高收益和高风险往往相伴相生,但就大多数人而言,承担风险的能力其实都极为有限。盲目追求高收益,只会在发生风险时悔不当初。一个理财产品在第一年涨了15%,在第二年跌了20%;另一个理财产品连续两年都涨了6%。哪个产品更优质,不言而喻。

风险管理是保险资产管理机构,更是泰康资产的DNA,泰康资产秉承保险资金善于把控风险的先天基因和长期管理风险的经验积累,恪守风险管理理念,持之以恒地强化风险管理体系建设。公司建立了全面、高效的风险管理体系,贯穿事前、事中、事后三个阶段,将风险识别、风险评估、风险控制和风险监督及报告渗透于公司投资管理的全过程,有效地为资产安全保驾护航。

我们做投资理财,也应该养成大机构的风险管理思维,以赚取长期稳定的收益为目标。其实操作起来并不难:

1、找到稳健增值的投资理财产品;

2、长期持有。

(来源:泰康资产)