一天,和朋友聊天时,他感叹道,“今年基金整体表现不太好,一直没有赚到理想的收益”。我问他,“你目标收益是多少呢?”他说,“2019年、2020年基金表现那么好,今年我目标涨50%,应该不过分吧?”

对于部分只经历过2019年、2020年投资者来说,2021年部分基金的表现,的确不太亮眼。在2019、2020两年时间里,全市场848只偏股基金中,有493只基金净值翻倍(数据来源:银河证券,2019/1/1-2020/12/31,已剔除成立不满半年的基金)。在眼花缭乱的收益率下,大家可能会觉得“一百年太久,只争朝夕”,“两年收益翻倍才是常态”。如果你告诉他们每年10-20%的预期收益率已经是一个较高的水平,他们可能会不以为然的。

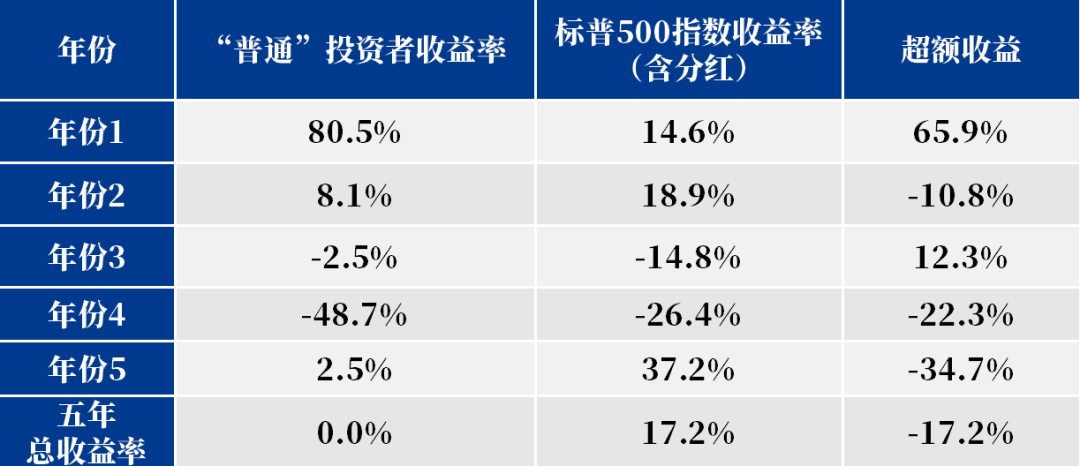

但是,当我们心里憧憬着“暴富”时,会有多少人关注基金净值翻倍的背后,有多少是来自标的基本面的增长,又有多少来自短期估值的变化呢?这里我们举一位“普通”投资者的例子:以下是该投资者与标普500指数(含分红)连续五年的收益比较,这位投资者近五年收益率为0,跑输同期指数约17个百分点。看到这里,也许很多人会笑出声,如果投资是一场比赛,这个投资者可能在预赛就会被淘汰。

数据来源:wind,S&PGlobal,历史业绩不代表未来表现。

事实上,这位“普通”的投资者在接下来的45年时间里,获得了8454倍的收益,同期标普500指数(含分红)增长147倍。而这位“普通”的投资者就是我们熟知的巴菲特。在年份5,也就是1975年,巴菲特的搭档查理·芒格,说了这样一句话:“(伯克希尔哈撒韦)账面的业绩简直是糟糕透了,但是我们持有的公司的真实基本面却一直非常良好,这才是真正的商业价值。” (数据来源:伯克希尔哈撒韦年报,1971/1/1-2020/12/31,上表数据区间为1971/1/1-1975/12/31,历史业绩不代表未来表现。)

面对短期的波动,巴菲特往往总能够乐观、坦然地接受现实,他经常强调,“我们做的是长期投资,短期一两年的市场走势是可能背离价值的”。相较于“跑得快”,“跑得远”或许是我们更值得追求的投资目标:一方面我们希望自己能够在资本市场中“幸存更长时间”,另一方面我们也可以借助“更长的投资期限”,力争获得更好的持有体验。

毕竟投资中永远不缺机会,我们也没有必要害怕错过机会。如果我们将投资仅仅局限为每天与市场的博弈,那么我们最后或许会心力俱疲,投资也没有获得期待的投资回报。权益类投资往往不是简单地线性增长,可能会在20%的短期时间贡献了总收益的80%。

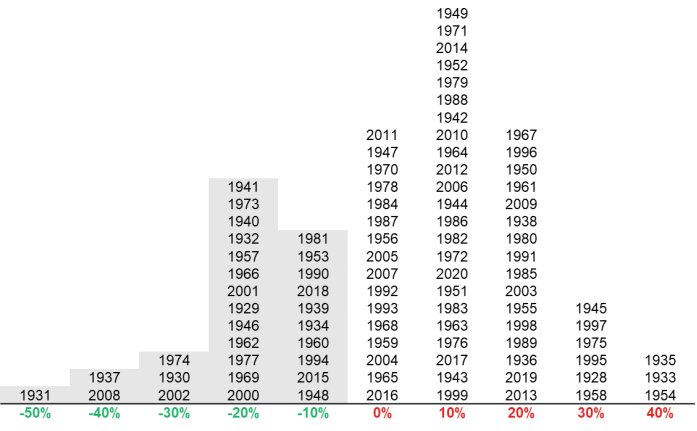

这里我们以标普500指数为例,在该指数93年的历史中,如果我们凑巧错过1954年这1年没有投资标普500指数,标普500指数的收益率将会从598倍下降至412倍,减少31%。

数据来源:wind,1928/1/1-2020/12/31,图中年份数据代表标普500指数当年度涨跌幅

因为短期市场往往是难以预测的,所以我们更强调从长期角度看投资。但长期投资并不是一味地追求时长,相反,我们应该摒弃盲目和被动,选择一条积极主动的长期投资之路。

对于一般的投资者来说,树立正确的长期投资理念只是第一步,在之后的投资过程中,我们也需要及时跟踪投资标的的动态,观察基本面是否产生了变化。如果我们没有足够的时间去跟踪投资标的的话,选择一个靠谱的、值得长期信任的基金公司也许是一个不错的选择。当然这不等于说你就不需要做其他事情,定期观察这家基金公司是否值得长期信任也是我们必要的功课。

投资不是一场和他人比拼收益率的考试,更像是一场与自己共同成长的长期旅行。在投资中,设定一个合理的预期收益,认真挑选一支适合自己的基金,做时间的朋友,也许会是一种不错的投资方式。

(来源:兴证全球基金)