投资是认知的变现。在投资的过程中重要的不仅是赚多少钱,更是赚钱背后的逻辑。

那么,投资赚的是什么钱?

有一种说法是赚市场的钱,还是赚企业的钱。赚市场钱的投资者通过和市场上其他参与者博弈,在股价波动中实现获利。但这种模式并没有为资本市场创造真正的价值增长,这也是其不能持久的主要原因。而赚企业盈利的钱,才有可能成为持续创造收益的一种路径。

长期价值投资者,坚定地相信企业,尤其是优秀的企业长期持续地发展和成长,是投资回报的主要来源。

数据来源:Wind,2005-2019年每季度Wind全A指数增速及Wind全A净资产增速(ROE)

市场的投资收益率约等于企业净资产的增速,但在这期间指数的波动远比企业的基本面要大。

长期投资的回报预期

短期我们无法预测,长期相对有迹可循。

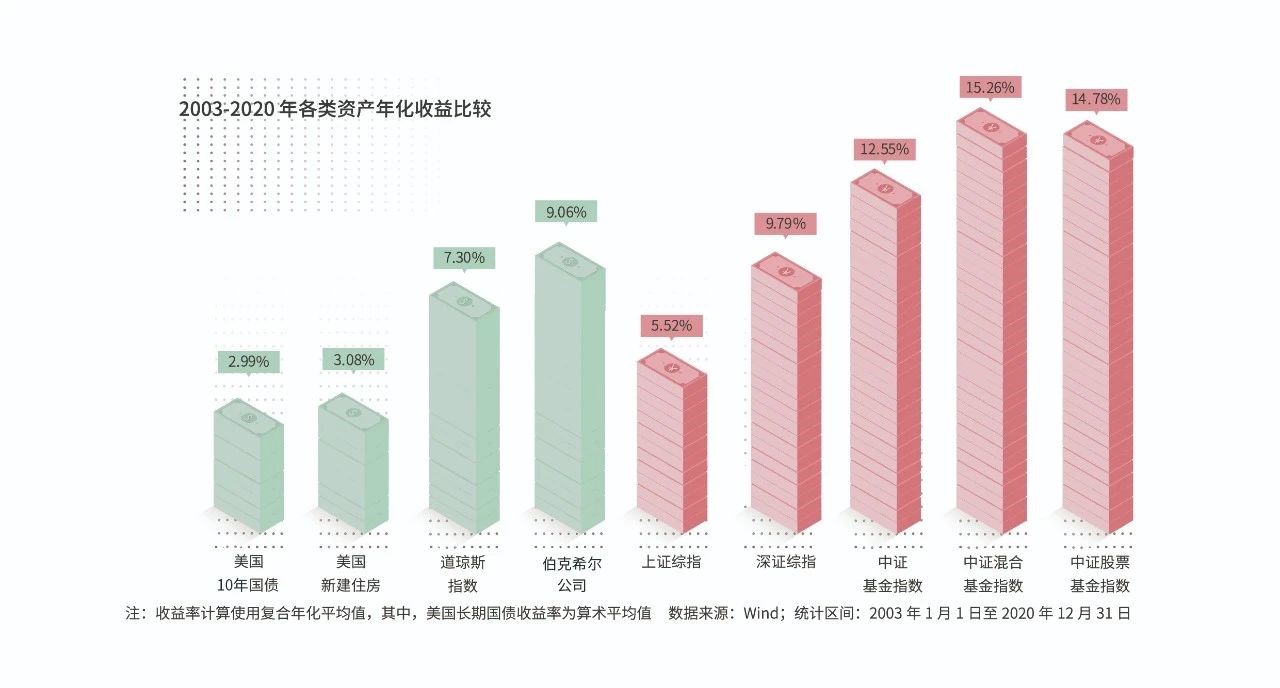

中证基金指数自2003年开始计算,到2020年底的年化收益率大约在13%左右。

美国宾州大学沃顿商学院的西格尔教授(Seigel)统计了1801~2014年美国资本市场各类资产近200年历史收益表现,如果1802年投资美国股市1美元,到2014年是103万美元,除掉通货膨胀因素,年化回报率为6.7%。

历史收益不能代表未来。 长期价值投资,合理的回报预期是伴随着人类社会的经济增长,在获得经济发展所带来的GDP增速基础上,选择其中优秀上市公司,把握优秀企业盈利增长超越平均经济增长速度背后所创造的超额收益,而非短期的相对排名。

收益波动无法避免

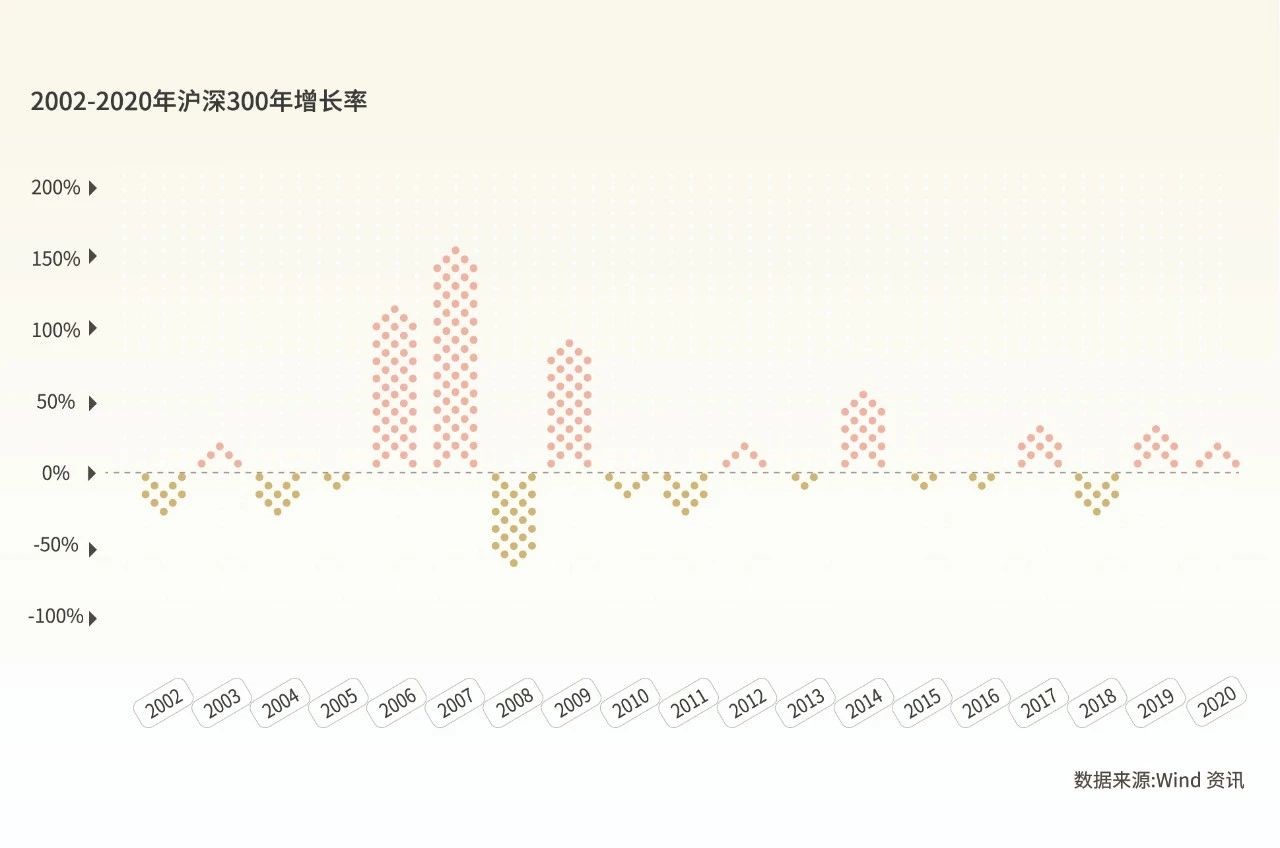

中国长期以来的经济发展使得一大批企业脱颖而出,这些优秀公司股价的长期表现也令人瞩目。然而,优质企业的股价也并非是单边或线性上涨的。 指数也有同样的趋势,长期向上,但短期来看涨跌互现。

当市场出现较大调整后,也意味着或有新的投资机会出现。理想的投资时点是在波动中“低买高卖”,但难点在于:很难预测短期市场走势;人性往往使人追涨杀跌。 择时的结果很诱人,但过往种种数据都说明择时以负贡献为主,这种方法超出了大多数投资者的能力圈,更重要的是短期择时这种方法无法复制、很难解释、不可持续。

数据来源:上海证券交易所,2016年1月至2019年6月单个账户的年化水平

长期价值投资如何应对波动

股票价格的波动是市场的常态。 不同于趋势投资者,长期价值投资者会更关注所投资企业的竞争优势、经营壁垒、自由现金流、盈利能力、企业家精神的变化,而不会真正在意每日股价的波动。 基于企业的基本面,长期价值投资构建了属于自己的应对短期市场波动的方法:

选择优秀企业,做时间的朋友,相信市场终会奖励长期价值投资者。

合适长期价值投资的投资者

市场总有热点。

相较于机构投资者,个人投资者最大的优势在于没有投资业绩、排名、时间等考核压力,不用考虑自己选的投资标的短期内是不是比其他人收益更高,可以独立思考我们自己的风险偏好属性、资金的流动性安排,以及希望达成什么样的投资目标,通过时间的复利让自己慢慢变富。

长期投资不是目的,是为了进行理性的投资,还是获胜的手段。

同时,权益投资的资金是家庭整体资产配置的重要部分,是长钱的投资口袋,但也并不是全部。不同的投资者,因为所处的生命周期、大额支出可能和资金规模的不同,适合长期投资的资金比例也有所差异。

一般而言,建议投入长钱投资口袋的资金不超过可投资资产的20%-30%。与此同时,结合产品的不同属性,也应避免过于集中,做好管理人和持有期的分散持有。(睿远基金)