近期市场波动明显加大,随之而来的,基金净值也跟着起伏。受此影响,基民的心里每天也在“过山车”,随之净值的波动而上下震荡。对此,有何良方来解决这种焦虑呢?为此,华夏基金给出了让自己减压的办法。具体如下:

1、理性看待基金波动

第一条建议是,我们应该学会理性看待波动。基金不会只涨不跌,也不会只跌不涨,你所承受的波动也是你持基收益的来源。

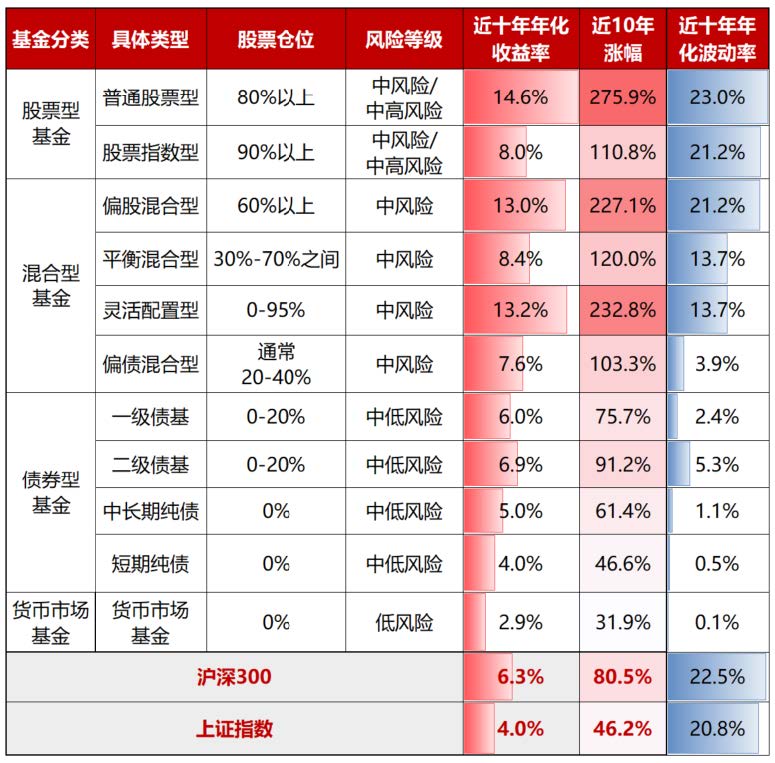

在金融学中,我们通常用波动率(即资产回报率的标准差)来衡量投资的风险和波动情况。一般来说,股票型基金的波动相对于债券基金、货币型基金是更高的,大致排个序就是:权益类基金>股债混合型基金>纯债基金>货币基金。

作为承担波动带来的报酬,基金长期收益率的排序也是:权益类基金>股债混合型基金>纯债基金>货币基金。究其原因,正是因为盈亏本就同源。

有的朋友会觉得,是不是我买的基金不行,所以才总是动不动就净值收绿、让人烦恼?我要是能选上个大牛基是不是就好了?

我们再来看一个例子。在国内公募基金发展至今的二十多年中,诞生过不少“十倍基”。假设我们有幸在市场这批“十倍基”成立之初便将其收入囊中,持有至20年末,最厉害的十倍基1号收益率超过39倍,可以说是相当亮眼了。

但如果去分析这批牛基每天的涨跌情况,我们会发现,单日上涨的比例仅有55%,下跌的比例达到了45%,也就是说,持有一天赚钱的概率也就比抛硬币高了一些。但正是这些单日的波动,造就了十倍基长期业绩的出类拔萃。假如我们忍受波动,把持有期拉长至1年和5年,赚钱的概率便提升至71%和92%。

所以不要因为短期市场的上涨或下跌,来干扰自己的长期投资逻辑。也不要因惧怕波动而频繁追涨杀跌,有可能在付出大量的精力和资金后,却适得其反。投资也是一场学会与波动同行的旅程,我们要学会在时间洗礼中慢慢摸清基金经理的风格和一只基金的脾气,然后学会心平气和相对。

2、降低波动的方法

有的朋友可能会说,道理我都懂,但收益率的波动真的太大,实在很难拿得住,有没有什么办法改善一下呢?再给大家两个实用的“小锦囊”。

1、分散持基

有人开玩笑说,炒股想快速破产的三大秘方就是“满仓、满融、单吊”,因为这就是纯纯的赌徒行为。

对应到“养基”上,虽然买基金的风险一般比炒股更低,但只单吊一只基金,尤其是风险偏高的权益类基金,也可能会承受较大的心理压力。比如年初以来这一波高景气行业的回调,一度达到了-10%以上,即便未来有望反弹,但重仓押注后浮亏的感觉太难熬了,这中间的过程实在反人性。

鸡蛋不能放在一个篮子里,单吊一只不行,反过来,像“海王”一样买基金也不靠谱。一是因为持基过于分散容易摊薄收益,毕竟有涨有跌;二是每个人精力有限,难以充分了解每一只基金;三是买基金需要各种费用,成本也被拉大。

所以说,我们要把持基数量控制在一个适度的范围内,一是为了分散风险,二是为了尽可能多获取超额收益。

参考基金研究机构晨星和上海证券的分析结果,基金的最佳持有数量约为5-8只。在这个范围内就可以起到较好的风险分散作用了,过犹不及。

当然,基金之间也要保证一定的差异性,如果在投资策略和风格上是差不多的,那么起到分散的作用就比较有限。比如说,手中持有的5只基金都是投资科技成长方向的,在市场中也会是一荣俱荣、一损俱损的关系。具体而言,可以考虑“核心-卫星策略”。

一般作为核心产品的是风险适中,力求稳中取胜的品种,比如长期业绩保持在同类前1/2、回撤控制较好的主动管理基金或者沪深300等长期有望向上的宽基指数基金。

卫星产品则帮助我们博取更高收益的目标,当然,同时会带来更高的风险水平。常见的卫星投资方向是各行业的主题基金,尤其是市场热点题材方面的,比如说新能源车、白酒、半导体等价格弹性比较大的主题基金。

核心和卫星产品的占比需要根据自身风险偏好决定,例如70%核心组合+30%卫星组合就是一个可以考虑的配置方式。一般来说,核心组合不要低于50%。

如果没有那么多精力持有多只基金并且调整资产配置,在风险偏好匹配的情况下,挖掘基给大家推荐两个更简单的办法:一是购买基金投顾组合,这是由专业投研人员为我们搭配好的基金组合,相对来说更加省心;二是选择FOF基金也就是“基金中基金”,这类产品以基金为投资标的,通过专业机构对基金进行筛选,帮助投资者优化基金投资效果。

2、股债均衡

这里要先说一个“资产配置”的理念。全球资产配置之父加里·布林森表示,从长远看,大约90%的投资收益都是来自于成功的资产配置。

Why?因为资本市场上“花无百日红”,没有一种资产能一直领先。从过去十多年的大类资产轮动来看,股票、债券、商品都有表现居前的时候,但也都有不如人意的时候,且各资产间呈现出明显的低相关性,组合配置不同的大类资产就能够有效减小投资组合的波动。

股债均衡配置就属于大类资产之间的常见配置策略之一,指的是在配置权益型基金的同时,可以按个人情况加入一些债券型基金。

在《聪明的投资者》一书中,格雷厄姆多次强调股债平衡策略的作用,并给出了一个简单有效的资产配置公式:50-50策略,即股和债仓位各50%。其中,股票的仓位可以根据市场情况在25-75%之间进行调整。

这一策略的有效性也得到了印证。比如说,近5年来沪深300指数在震荡中前行,16年和18年全年均有大于10%的跌幅,很多股民亏到怀疑人生。但由于“股债跷跷板”的存在,这几年间债市均有不错的表现。如果将股债进行下图这样的配置,就能够极大地减小波动,平滑收益率曲线,最终还能取得不错的收益。

这也是“固收+产品”的投资理念之一:用固收打底,再用权益增强收益。

举个实操中的例子。比如我们决定将资产配置为“50%的权益类基金+50%的债券型基金”(注:可以根据个人的风险偏好调整比例),按比例买入后,还需要留意资产的“动态平衡”。比如这段时间权益类涨的多,在持仓中的占比达到了60%,我们就需要将多出来的10%卖出并买入债券型基金进行平衡;反之亦然。

总之就是通过动态调仓使股债维持50%:50%的目标配比。一般来说,“再平衡”可以根据个人情况按月或者按季度进行操作。

除此以外,也可以考虑直接投资“固收+”基金,记得买入前仔细阅读《招募说明书》,了解清楚权益类和固收类资产的配比,根据自己的实际情况和风险偏好选择适合的产品。

说了这么多,有的投资者可能会说“好麻烦!脑子会了、手还不会”,那么你至少可以做到:少看净值!可以跟自己约定每周末看一次净值,减少心惊胆战的频率。

这样做并不是“鸵鸟行为”,是有研究数据支撑的。去年发布的报告显示,基民盈利比例与持有时长相关性极高。持有基金短于3个月的用户中,超七成是亏损的;而持有基金时长超过一年的用户中,近九成是赚钱的。

而频繁查看收益的基民往往持有时长更短。频繁关注收益反映了基民心态的不稳定,也容易造成频繁交易。其中持有基金在5年以上的投资者,仅不到3成每天查看净值,而持有时间少于3个月的投资者,超6成天天查看净值。

由此可知,频繁查看净值引发的追斩杀跌,可能成为吞噬你收益率的重要杀手。如果总是因为拿不住,不得不和长期的投资机遇擦肩而过,还不如“所以暂时将你的眼闭了起来”。