目前,受俄乌地缘政治影响,全球金融市场仍将笼罩在高度不确定性之中。

在此背景下,国金证券发布了海外市场分析及QDII 投资策略,认为市场核心的变量短期在于俄乌冲突规模是否扩大、欧美对俄制裁是否升级,从而决定避险情绪的持续时长和幅度;中期则是美联储货币政策收紧节奏会否在俄乌局势的连锁反应下产生预期差。

鉴于此,国金证券认为,3月应立足防守思路,增持避险资产。

多重逻辑共振 黄金下方支撑有力

国际金价主要受到趋势性的保值需求(实际利率下行&美元指数下行)、阶段性的避险需求所支撑。从2003年以来历次美国加息周期来看,加息较为集中的时段金价往往呈震荡上行走势。究其原因,与通胀压力大涨迫使紧缩进程加快,引发市场担忧经济增长将受制约有关,因而兼具抗通胀与避险功能的黄金价格获得支撑。

2022年在全球经济状况、俄乌战事引发避险需求飙升等多重不确定性共振,使得金价现阶段的支撑逻辑更为扎实。国金证券认为,投资者可跟踪黄金QDII和国内黄金ETF,以捕捉通胀受益等红利,并充分发挥QDII基金投资区域多样化的优势,在不确定性较强的大环境下把握相对的确定性。

黄金QDII与国内黄金ETF

目前,国内黄金ETF的投资标的为上海黄金交易所AU9999黄金现货实盘合约和上海金集中定价合约,均为人民币计价、跟踪国内金价变动,而黄金QDII则更能反映国际金价的波动情况。

一般对于黄金QDII产品的精选,国金证券认为应从持仓对黄金的纯粹程度考量。

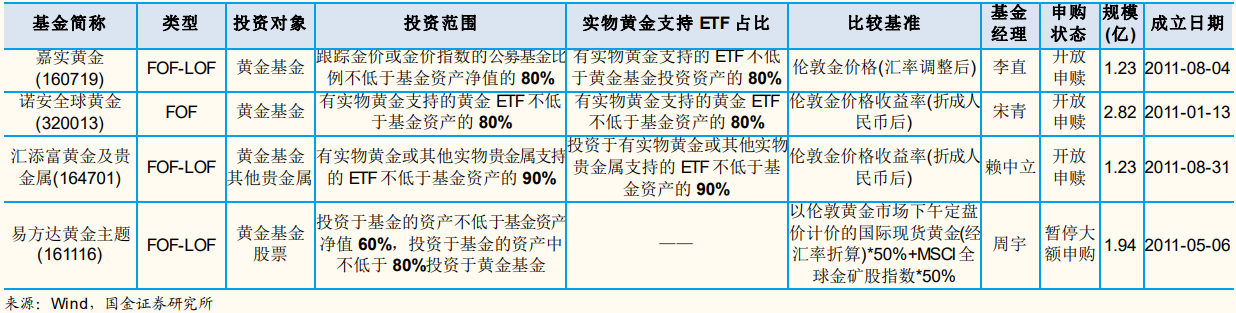

黄金QDII基金情况(2021年四季报)

从2021年四季报重仓来看,嘉实黄金、汇添富黄金及贵金属、易方达黄金主题、诺安全球黄金等4只黄金QDII均以超过90%仓位投资黄金ETF。

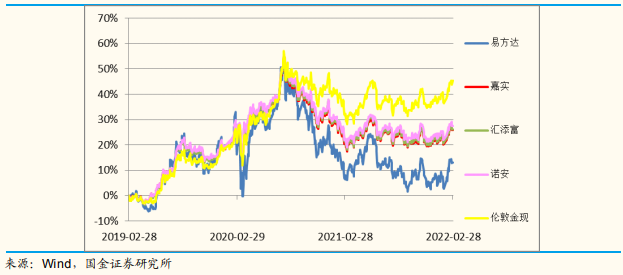

近三年黄金QDII与伦敦金现走势

数据显示,诺安全球黄金(320013)、嘉实黄金(160719) 理论走势与金价相关性相对较强。

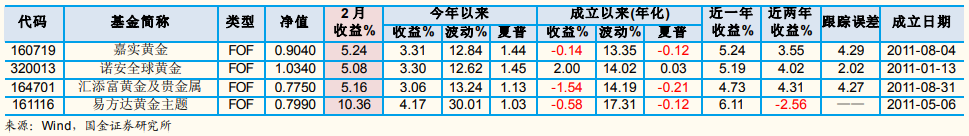

黄金QDII风险收益指标概览

(截至2022-2-28,仅展示人民币种及A类份额)

从各时期的风险收益指标来看,诺安对波动控制水平相对更佳,各阶段的夏普比率均具备优势;且诺安也是规模最大的黄金QDII。

而在国内黄金ETF的选取上,国金证券认为流动性和规模为主要关注点。

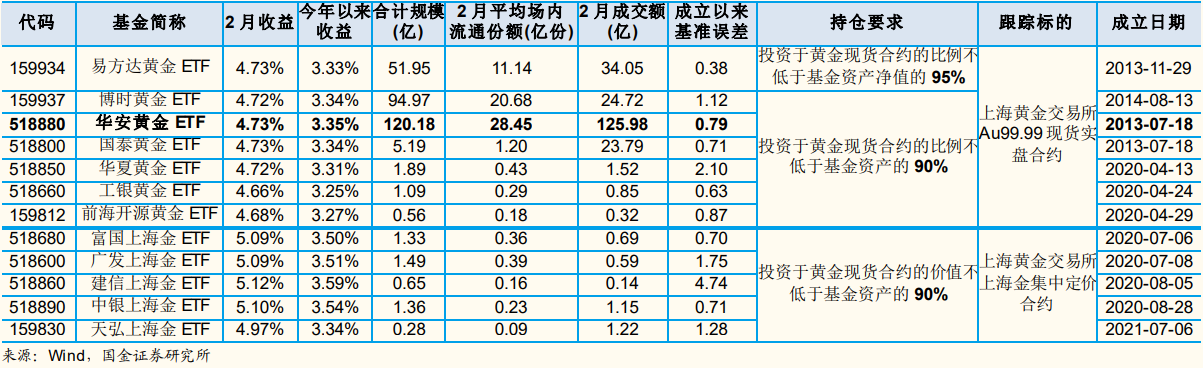

国内黄金ETF 基本情况

(截至 2022.2.28,收益仅计算 A 类份额)

目前,华安黄金ETF(518880)规模达120亿元,当前规模最大,2月平均场内流通份超过28亿份;流动性方面,华安黄金ETF2月成交额为126亿,远高于同业。此外,安易富黄金ETF联接基金(000216)则适合场外基金投资者,其资产不低于95%投资于华安黄金ETF。

近三年国内黄金ETF(运作满三年)与上交所金价走势