据悉,广发远见智选混合将于11月1日起售,拟任基金经理唐晓斌,其具有14年证券从业经验、超7年投资管理经验。他偏好从低估值出发,寻找盈利出现非线性变化的行业和公司。

采取差异化成长投资方式

据了解,广发远见智选为偏股混合型基金,重点聚焦股票投资机会,其股票资产占基金资产的比例为60%至95%,其中投资于港股通标的股票不超过股票资产的50%,拟任基金经理是广发基金成长投资部唐晓斌。

从以前的投资情况看,唐晓斌采取差异化的成长投资方式,试图从低估值出发,寻找盈利出现非线性变化的成长。“盈利增速的非线性变化是为组合贡献阿尔法的核心来源,我们希望能够找到3到5年后能够发生质的变化的行业和公司。”在构建组合时,他更多考虑两个方面:一是盈利增速与估值相比的“斜率”;二是行业或公司未来可能发生的变化。

具体而言,唐晓斌着重挖掘两类低估值的机会:一是低估值成长股,包括早期成长股和突破瓶颈期后拥有“第二成长曲线”的成长股。从行业上看,主要分布在我国体系庞大且品类齐全的制造业和服务业细分行业中。二是挖掘困境反转机会,寻找短期被低估但长期基本面向好的顺周期行业。例如,在“碳达峰、碳中和”的背景下,很多上游行业的新增产能受到限制,其现有的产能价值有望得到重估。基于此,他在2020年下半年左侧布局以煤炭为代表的周期股。

如何寻找早周期成长股和具有“第二成长曲线”特征的成长股?唐晓斌介绍,“早期成长股”一般分布在新兴行业,增速快,可拓展性强,新的场景应用比较丰富。但行业发展还没有形成统一的范式,竞争格局并不清晰,每家企业都有机会脱颖而出。例如,新兴消费和新材料的部分细分龙头,就属于这一类。

而拥有“第二成长曲线”的成长股是指,当公司经历从初期的快速增长到发展进入瓶颈期后,再经过自身的努力和改变,重新获得成长的公司。这类股票的筛选可以细化为三个标准:属于细分行业龙头、通过自身努力和改变突破瓶颈期、逻辑的可验证性。

基金经理过往业绩

唐晓斌,男,中国籍,硕士,持有证券业执业证书,曾在华泰联合证券有限责任公司任研究员。2011年6月加入广发基金管理有限公司以来,一直从事投资和研究岗位的工作,2014年12月任广发聚优灵活配置混合基金的基金经理。

同花顺数据显示,唐晓斌的投资经理年限7.86年,历任管理基金数7只,在任管理基金数5只,在任基金总规模221.78亿。从低估值视角出发,寻找非线性成长的投资方法,为唐晓斌管理的产品带来较好的中长期业绩。

据银河证券统计,唐晓斌自2018年6月25日起开始管理广发多因子混合,截至2022年9月30日,累计回报达202.33%,超越业绩基准的超额回报达187.53%,年化回报29.57%。在良好的历史业绩加持下,在唐晓斌管理广发多因子期间,该基金荣获海通证券、银河证券、上海证券等六大权威机构的三年期五星评级。

图:唐晓斌-过往业绩

数据:同花顺,时间:2022-10-28,制图:上证基金宝

后市展望:对中长期市场谨慎乐观

自年初以来的持续调整,让不少投资者对权益投资比较悲观。不过,偏好低估值投资的唐晓斌,基于宏观基本面、估值水平等分析,对中长期市场持谨慎乐观态度。

他表示,从宏观基本面来看,地产销售面积累计同比企稳、汽车销量累计同比回升、工业增加值累计同比回升、社消总额累计同比已经转正。这些数据表明,经济基本面正企稳回升。从估值来看,当前沪深300指数的估值已经处于近5年低位,估值和风险溢价再次回到今年4月底的水平,显示出较高的配置性价比。

“A股PE-NTM(滚动市盈率)低于-1倍标准差的情况过去比较少见,除了当下,过去5年仅发生过3次:第一次是2018年9月至2019年2月;第二次是2020年3月;第三次是2022年3至4月,皆对应市场中期的底部位置。当前A股整体估值再次处在历史低位区域,或具有较高的性价比。”唐晓斌表示,从历史数据看,权益资产给投资者带来良好的长期回报,沪深300全收益指数近10年复合收益率10%,而偏股混合型基金指数近18年的年化收益达到16%。

“经过2021年的震荡和2022年的调整,我看好A股中长期配置价值。就布局方向而言,重点关注券商、绿电、光伏行业。”唐晓斌表示,所关注的一个方向是火电占比较高的新能源运营商:首先,这些电力企业未来3年的新能源装机量有望超过50%,复合装机量增速超过30%。如未来硅料价格出现回落,新能源的经济性更加突出,行业具有较好的成长性。其次,当前煤价处于高位,火电盈利见底,未来火电资产的盈利或持续好转。未来,火电企业通过自身煤电装机与新能源装机的相互补充,有望持续成长。

光伏和风电是唐晓斌关注的第二个方向。“与半导体和军工相比,光伏有周度跟踪数据,光伏、组件板块切换到明年的动态估值不到20倍,但增速预计会有30%以上。”唐晓斌进一步介绍,光伏的渗透率跟每年新增装机量相比还非常低,只是个位数水平。他预期未来硅料价格下跌后,光伏组件的经济性将更加明显,明年无论是地面电站还是户用储能市场,都有望迎来较快的增长。

基金公司简介

广发基金管理有限公司成立于2003年8月5日,是业内第30家成立的基金管理公司。公司总部设在广州,在北京、上海、广州、南京、成都设有分公司,并设立了全资子公司广发国际资产管理有限公司和瑞元资本管理有限公司。公司及旗下子公司拥有公募基金管理、社保基金境内委托投资管理人、基本养老保险基金证券投资管理机构、特定客户资产管理、基金投资顾问、QDII、QFII、RQFII、受托管理保险资金投资管理人和保险保障基金委托资产管理投资管理人等业务资格,是具备综合资产管理能力与经验的大型基金管理公司。

截至2021年12月31日,公司管理资产规模超万亿,管理开放式基金295只,同时还管理多个特定客户资产管理投资组合、社保基金投资组合、养老基金投资组合。公司产品线齐全,旗下产品覆盖主动权益、债券、货币、海外投资、被动投资、量化对冲、另类投资等不同类别。

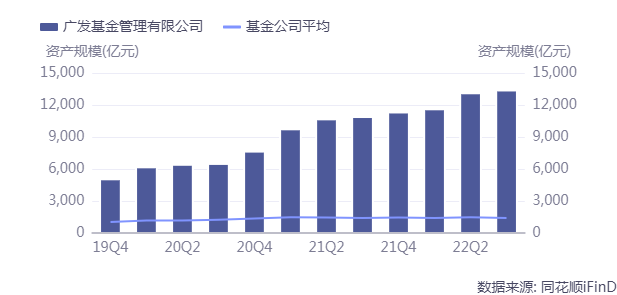

图:广发基金-管理规模

数据:同花顺,时间:2022-10-31,制图:上证基金宝