据国盛证券分析报告,三季度基金资产总规模环比下降12.72%至49279.51亿元,持股总规模环比下降14.16%至40014.32亿元,资产规模与持股规模均明显缩减,流通市值占比由二季度的6.59%降至6.29%,重回2021年以来低位。权益类基金仓位普遍调降,但仍处历史高位。三季度权益加仓基金的占比约30%-40%,规模较大的灵活配置型及平衡混合型基金加仓意愿较强。

具体来看,主动偏股型基金三季度调仓有四大看点:

1:基金规模普遍承压,但降仓意愿相对有限。三季度市场震荡趋弱,基金权益规模承压,缩减幅度普遍超10%。然而,基金仓位普遍处于近10年高位,且仍有30%-40%基金逆势加仓,尤其是百亿以上的灵活配置型基金,加仓基金占比近7成。

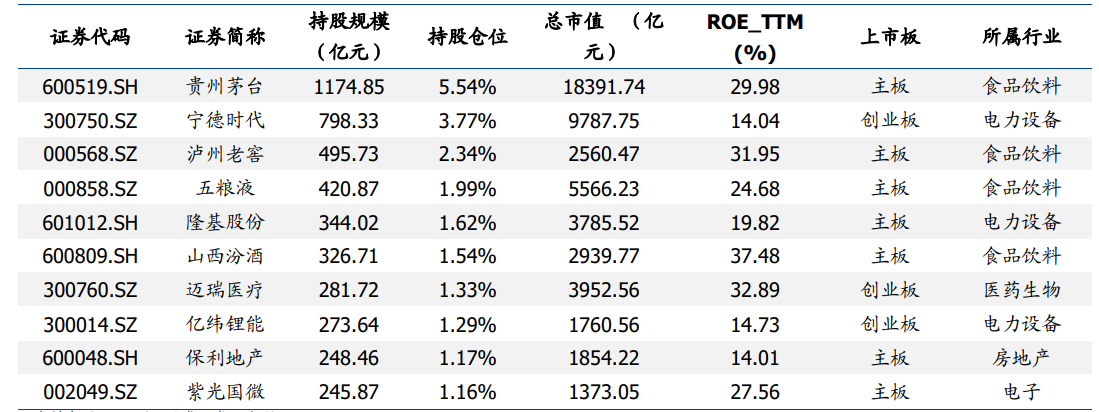

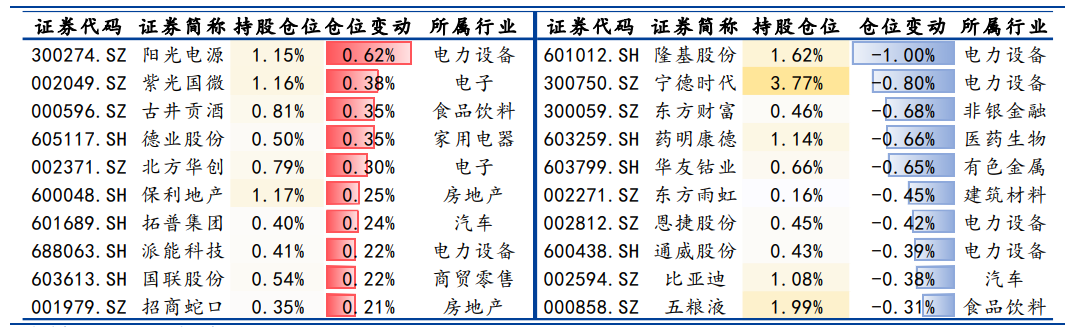

2:资金博弈存量为主,赛道投资走向分化。三季度以来,基金新发仍延续低位,资金博弈延续存量格局,重仓标的仍集中在食品饮料、电力设备和医药生物、房地产、电子等行业。以新能源为代表的赛道投资内部分化,细分行业上,储能、光伏再获加仓,且光伏设备仓位续创新高,而锂电、新能车仓位明显回落;个股层面,阳光电源获一致性加仓,宁德时代、隆基股份遭一致性减仓。

三季度主动偏股型基金前十大重仓标的名单

来源:Wind,国盛证券研究所

主动偏股型基金个股仓位调整:前十大加仓/前十大减仓

来源:Wind,国盛证券研究所

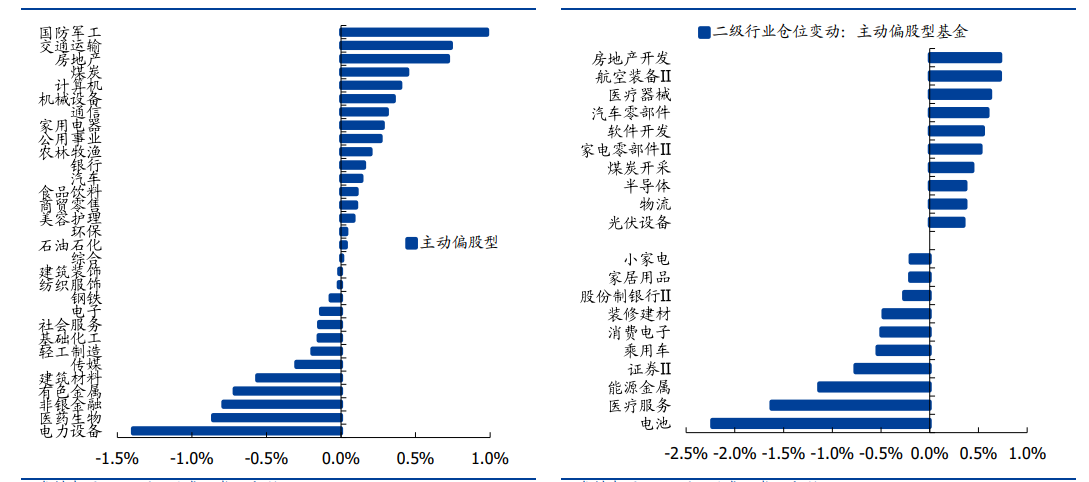

3:无论行业与个股,仓位扩散下沉是核心特征,低位反转获增持。三季度以来,外胀超预期支撑海外流动性加速收紧,国内信贷压力与外需下行风险相继显现,“抱团”共识逐步转弱,行业与个股持股集中度同步回落,相对低配的低位反转板块成为资金博弈的突破口,地产、交运、医疗、半导体均获增持。

4:行业仓位分化依旧,军工仓位新高,医药仓位刷新近5年新低。聚焦成长板块内部,尽管电力设备仓位见顶回落,但基金整体配置延续分化。截止三季度末,军工仓位连续两个季度抬升且刷新历史新高,而医药的仓位也连续两个季度下行,仓位更是续写近5年新低。

主动偏股型一级、二级行业仓位变动

来源:Wind,国盛证券研究所