作为公募界权威大奖之一,第十九届中国基金业“金基金”奖近日揭晓。凭借不俗业绩表现,海富通基金旗下基金--海富通改革驱动灵活配置混合型基金,以及浦银安盛旗下基金--浦银安盛新经济结构灵活配置型基金荣获灵活配置型基金三年期奖。

【基本信息】

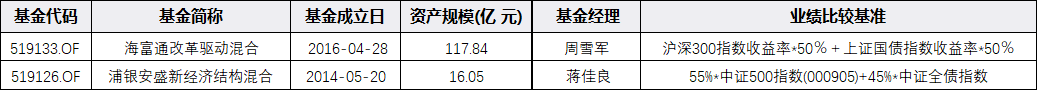

同为大盘成长风格的两只灵活配置型基金,在规模上相差近8倍,根据三季报的数据来看,两只基金的规模相比2021年四季度的高峰值均略有下降。在资产配比上海富通改革驱动混合采用了股债均分的策略,而浦银安盛新经济结构混合的权益配比相对高于债券。

两只基金的基本信息(2022年3季报)

数据来源:同花顺iFind 制图:上证基金宝

【业绩表现】

业绩表现上,据同花顺数据,截至2022年11月18日,海富通改革驱动混合的三年回报为120.16%,同类排名67/1813;五年回报146.17%,同类排名66/1415;成立以来实现回报216.57% ,年化回报19.20%。浦银安盛新经济结构混合的三年回报为79.46%,同类排名 245/1813;五年回报为61.53%,同类排名 433/1415;成立以来回报141.01% ,年化回报10.90%。

两只基金业绩表现(截至2022-11-18)

数据来源:同花顺iFind

近1年风险,海富通改革驱动混合在近1年中的下行风险为14.0693%,大于同类平均,最大回撤为27.5512%,大于同类平均,综合下行风险和最大回撤在同类基金中的排名,过去一年风险为中;浦银安盛新经济结构混合在近1年中下行风险为18.5099%,大于同类平均,最大回撤为40.4045%,大于同类平均,综合下行风险和最大回撤在同类基金中的排名,过去一年风险为高。

【资产配置】

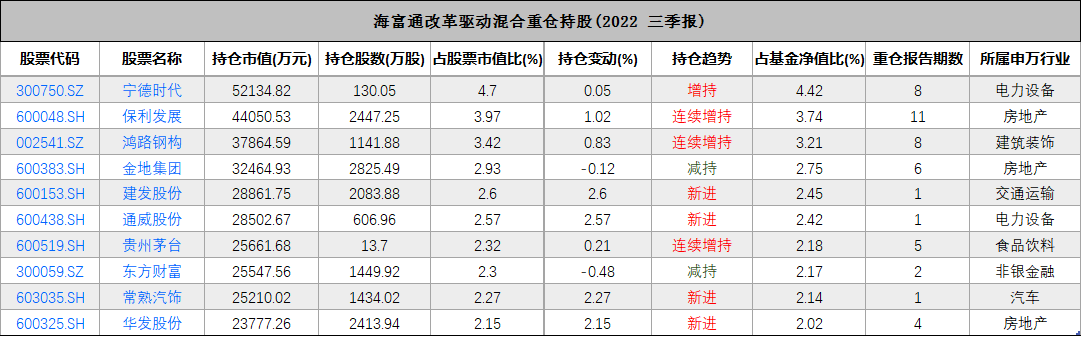

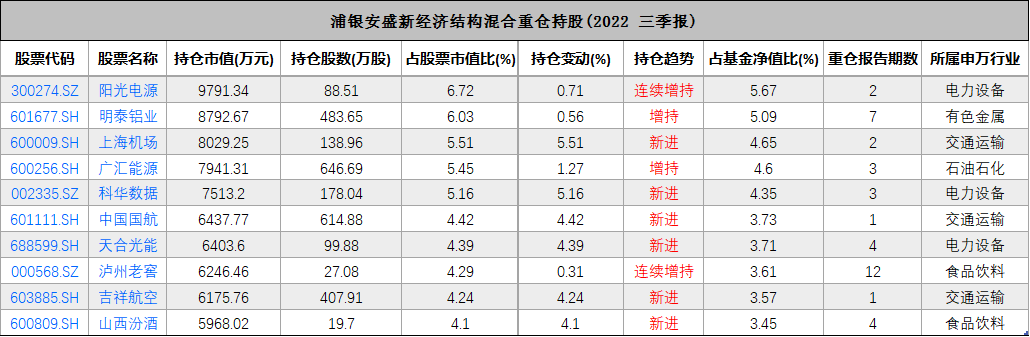

最新报告期的披露显示,海富通改革驱动混合重点配置的行业为房地产、电力设备和建筑装饰,行业配置相对较为均衡;浦银安盛新经济结构混合的行业配置集中在电力设备、交通运输和食品饮料三个行业,行业的集中度相对较高。

两只基金的行业配置

数据来源:同花顺iFind

从重仓股来看,两只基金均在三季报对前十大重仓股进行了大幅度的调仓操作。海富通改革驱动混合在增持前三大重仓行业的基础上新进了4只股票,分别为建发股份、通威股份、常熟汽饰和华发股份。前十大重仓股中有3只为房地产股,11个报告期重仓持有保利发展,可以看出该基金对于地产股的偏爱。浦银安盛新经济结构混合则在三季度新进了6只股票,其中3只交通运输行业股,2只电力设备股,1只食品饮料股。无独有偶,浦银安盛新经济结构混合偏爱的是食品饮料行业的酒类股票,不仅在12个报告期中重仓泸州老窖,最近一个报告期又新进了山西汾酒。

数据来源:同花顺iFind 制图:上证基金宝

【基金经理】

海富通改革驱动混合基金经理 周雪军

海富通改革驱动混合由总经理助理兼公募权益投资部总监周雪军管理(2016/04基金成立起任职)。

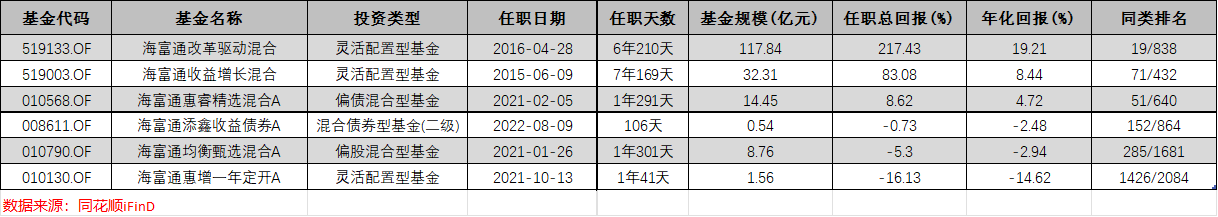

周雪军,金融学专业硕士,北大光华管理学院金融学专业,12年证券从业,其中8年投资管理经验。历任北京金融街控股股份有限公司资产管理部专员,天治基金管理有限公司行业研究员、基金经理,2015年2月加入海富通基金管理有限公司,现任海富通基金公募权益投资部总监。周雪军目前在管基金6只,管理资金规模187.93亿元。管理海富通改革驱动混合任期6年209天(2016年4月28日至2022年11月18日),期间实现收益216.57%,年化收益率为19.17%,同类排名19/838,超越基准回报190.19%。

周雪军业绩表现(截至2022-11-18)

数据来源:同花顺iFind

周雪军在管基金一览

周雪军被业内誉为均衡配置派掌门人,能力横跨大金融、大消费(包括医药)、TMT、上游周期和中下游制造业五大能力圈,产品业绩出色,控制回撤能力强,被称为“六边形战士”。

周雪军的投资目标是“以中证800为基准,尽量挖掘个股的超额收益”,强调行业配置贴近业内平均,不做过度偏离,同时个股尽量分散。周雪军认为投资中比较重要的是补短板,这样在不同风格的市场中都不会太落后,可以说是把均衡中庸的理念发挥到了极致。

周雪军喜欢在相同估值水平下,做跨行业的公司比较。他的投资组合体现了行业分散和个股分散,更强调个股的相对强弱。他会对不同行业的个股按照他们历史估值区间制定一个大致的涨幅空间。当有些公司出现阶段性的上涨后再换成涨幅空间更大的股票。

在个股选择上,强调个股之间的比较。比如说同样的估值水平,拿一个水泥行业龙头和一个重卡行业龙头进行比较。或者地产里面的消费建材和一些化工龙头比。不同行业中的一些公司其实估值差不多,那么通过对比他们的竞争格局、行业空间、景气度,就能筛选到那个更好的公司。还有同样是TMT领域,拿消费电子和半导体去比,看哪个标的更好。如果光看一个行业,很难有视野跳出来。

周雪军善于组合管理的少数派风格,这从他的在管基金的公开持仓可以看出,前十大重仓股的集中度并不高,和完全自下而上做个股挖掘的基金经理不同。周雪军的组合一般持有50到60个股票,做到了行业分散的同时个股也比较分散。

浦银安盛新经济结构混合基金经理 蒋佳良

浦银安盛新经济结构混合由浦银安盛基金研究部总监、均衡策略部总经理蒋佳良管理。

蒋佳良,德国法兰克福大学企业管理学硕士,历任中国工商银行法兰克福分行资金部,华宝证券投资部投资经理,平安资产投资经理,中海基金投研中心基金经理和研究部总经理。2018年6月加盟浦银安盛基金,历任权益投资部总监助理,现担任研究部副总监。

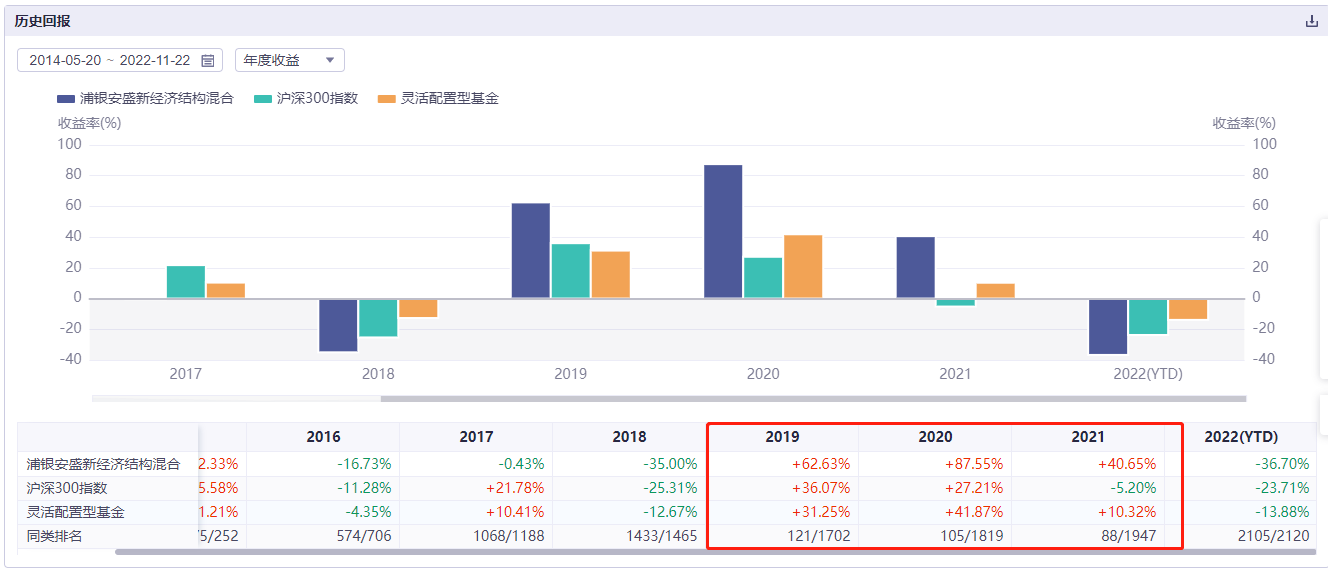

蒋佳良目前在管基金总规模47.45亿,在管基金数5只,自2018年11月1日接管浦银安盛新经济结构混合基金以来,在任4年23天,获得了任职总回报165.34%,年华回报27.15%,同类排名138/1678。浦银安盛新经济结构混合在蒋佳良接管后的2019年、2020年和2021年分别取得了62.63%、87.55%和40.65%的回报,同类排名分列121/1702、105/1819和88/1947。

浦银安盛新经济结构混合历史回报

数据来源:同花顺iFind

蒋佳良对核心资产有丰富的研究、投资经验,善于挖掘优质品种,尤其善于挖掘景气度提升、行业格局优化、盈利能力增强的优质品种。基于行业配置的均衡策略,是其投资理念的鲜明标签。

在蒋佳良看来,均衡不等于平均,均衡策略的前提是对各种资产表现都有深入的认知和研判。相较于集中投资,均衡策略尽管会放弃一定的组合阶段性弹性,但目的是为了得到更好的抗波动表现。其实质在于利用不同资产、不同风格、不同行业板块间的低相关性,即使某一板块短期调整,整个组合也会相对保持较为平稳的状态。

展望后续市场走势,蒋佳良表示拉长时间维度看,结合A股自身的运行周期和中国经济的韧性,仍然对未来依然充满信心,后续应重点关注景气度较高的投资板块。长期来看,景气和成长仍然是A股市场最大的主线,一方面可以看到光伏、储能等板块的成长性机会,另一方面关注国家在疫情防控方面政策调整,进而带来出行和经济相关产业链的变化。