刚过去的一周,关于AI的消息少了很多。面对波动,关于科技赛道是不是“过热”、行情是不是将终结,是不是要考虑轮动到下一棒的疑问开始涌现。我们从“大科技赛道”特有的行情范式结合机构观点来具体分析。

01 “大科技赛道”的行情范式

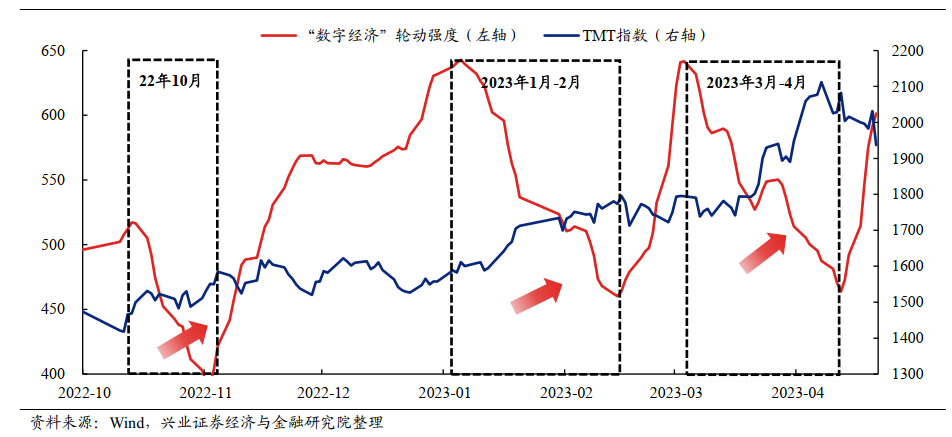

本轮科技行情从去年10月启动以来,每当大科技赛道内部轮动收敛、主线形成后,板块往往会迎来整体上行。而当板块开始波动调整时,则都伴随着大科技赛道主线发散、轮动加快,但非系统性板块调整。

“数字经济”轮动强度指标

数据截至时间:2023-04-23

兴业证券将本轮大科技赛道的行情范式总结为:“联动式上涨”、“轮动式调整”。

这个总结十分形象生动,意思是在上涨过程中,在主线带动下各个板块往往能联动共振,带动整个大科技赛道整体上行,AI一火,连带计算机、传媒、电子全都起来了。

当大科技赛道进入震荡调整时,赛道往往呈现内部轮动加速特征,而非系统性的下跌。其实从当前主流机构的观点来看,也更多的都是在猜测大科技赛道里是谁接住“下一棒”,而非从整体上否定大科技赛道的未来。

究其原因,在于“大科技赛道”,是各种逻辑叠加的一个大型赛道,既有产业趋势的推动,又有自上而下的政策加持,同时本身又是一个市值占比接近20%,涵盖上游基础设施与设备制造、中游技术与服务以及下游应用端的庞大产业链条。

因此,这样的庞然大物很难出现普遍型的深度调整,而更多的是在轮动中蓄力前行。因此也就表现出来“联动式上涨”、“轮动式调整”的特点了。

02 科技行情结束了吗?

机构观点认为,第一,大科技赛道具有较强韧性

大科技赛道本身是一个市值占比接近20%,涵盖上游基础设施与设备制造、中游技术与服务以及下游应用端的庞大产业链条。

对于这种覆盖面积广、涉及板块众多的大型赛道,即使出现阶段性的局部“过热”,但依然可以在其他地方找到相对性价比较高的板块、行业,虽然从细分子领域看可能存在板块轮动等情况,但是从赛道整体来看,还是“东方不亮西方亮”的。

所以从行情范式上来看,即使看起来赛道整体进入阶段性过热、或震荡调整的“休整期”,赛道内部往往呈现出来的内部轮动加速的“轮动式调整”特征,而非整体系统性的下跌。由此推断,大科技赛道作为一个整体来看,即使面对调整,往往也能够呈现出比较强的韧性。

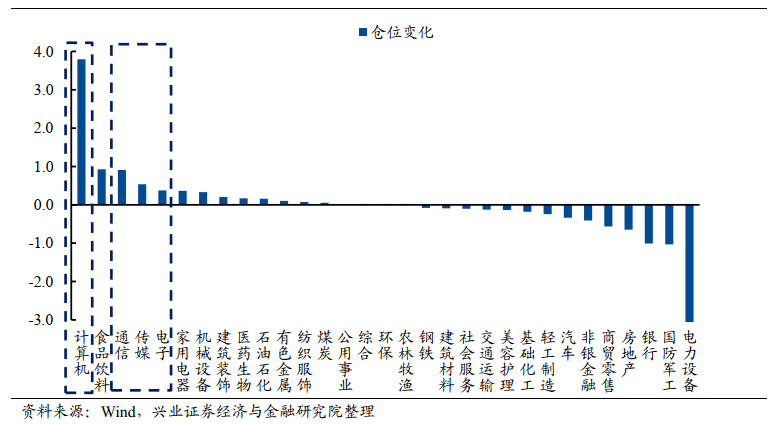

第二、从机构持仓来看,大科技赛道才刚刚开始超配

从一级行业仓位的绝对变动来看,一季度主动偏股型基金已在大幅加仓TMT。2023Q1主动偏股型基金对电子、计算机、通信和传媒的持仓比例分别为8.89%、8.06%、1.95%和1.22%,分别较2022Q4加仓0.37pct、3.79pct、0.91pct和0.54pct。TMT板块也由此大幅加仓5.62pct,仓位升至20.12%,为2021年四季度以来首次突破20%。

数据截至时间:2023-04-23

而且机构的大调仓往往还会保持一段时间。海通证券回顾了历史上公募基金大幅调仓的现象,自2015年以来这种情况共出现过两次,分别是2015-2016年基金持仓从TMT转向白酒、2020-2021年基金持仓从白酒转向新能源。

从时间上来看,公募减仓前期重仓板块的时间大约持续3-4个季度,加仓新板块的持续时间则更长,如2016年后基金加仓白酒持续约4年(2016-2019年)、2020年后基金加仓新能源持续2年多(2020Q1-2022Q2)。

而本轮大科技赛道板块仓位从去年三季度开始回升,至今仅过去3个季度。

由此推断,公募基金调仓转向大科技赛道或将持续一段时间,机构对大科技赛道的超配可能才刚刚开始。

03 投资策略调整

既然本轮大科技赛道的行情具有“联动式上涨”、“轮动式调整”的特点,那么针对这样的行情范式,就需要调整相应的投资策略:

第一、理性看待上涨和调整。

如果从整个大科技领域来看,大科技赛道仓位虽然明显提升但整体仍处于标配状态,暂未出现交易过度拥挤。所以在判断板块是否“过热”的时候,不仅要横向对比,最好也能够纵向比较,理性看待上涨和调整。

以计算机行业为例,从公募持仓看,去年二季度计算机板块最低时为2.69%,今年一季度加仓至8.06%,加仓幅度明显。但仓位上仍低于2019年一季度时的水平。并且,由于市值占比的提升,当前计算机板块的超配比例为3.10%,仍明显低于2019年一季度时的4.23%,更是远远低于2015年时的水平。

数据截至时间:2023-04-23

从配置上来看,尽管部分板块、主题在经历了前期的大幅上涨后,一季报业绩集中披露期可能加大股价波动;但从大科技赛道整体来看,仍有强力政策及产业预期的支持。

第二、灵活应对“轮动式调整”。

在进行大科技赛道投资的时候,不仅要判断大的产业趋势和主线方向,更有意义的是做好板块内部的择时轮动以及细分行业比较。

比如去年四季度“信创计算机”是市场主线,而今年一季度“AI”成为了核心方向,接下来会是谁来接棒,众说纷纭,也是非常值得关注的。

第三、“数字经济”不仅仅只有产业趋势与宏大叙事,业绩线索同样重要。

伴随后续增长预期修复,行业基本面逻辑可能重新重于主题逻辑,所以后续可能更需要关注业绩线索。

而今年大科技赛道很多细分方向都在迎来景气加速或困境反转,随着财报陆续披露,高景气方向有望迎来验证。比如近期光模板、半导体制造、半导体设备等细分方向涨幅居前,核心正在于其业绩预期出现了明显的边际变化,业绩上修的个股占比明显提升,在大科技赛道的大β中呈现出自身的结构性α。

(来源:诺安基金)