面对上千种差别不小的基金,挑选的难度和风险都不小,我们总想什么类型的基金都买一点。但是,怎么才能选到“合心意”的基金呢?FOF可以帮大家解决这个问题……

什么是FOF?

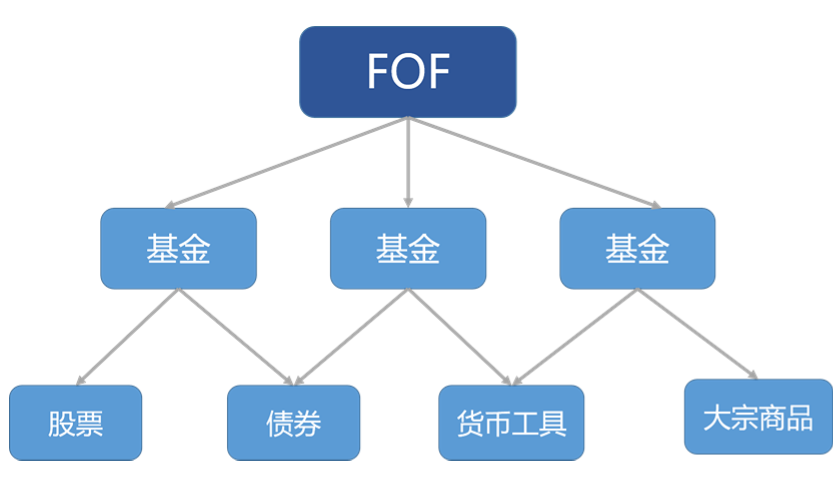

FOF,是Fund of Funds(基金中的基金)的简称,是指专门投资于其他基金的基金,通过持有基金而间接投资于各种类型的金融资产,从而实现多元化资产配置。FOF可以投资于不同的基金,而这些基金则投资于不同的资产类别,比如股票、债券、以及各种另类资产等,如下图所示:

FOF就相当于基金经理帮你选购基金。FOF本质上仍是基金,通过考虑不同策略、行业属性、市场风格等因素,用不同种类基金进行组合配置,最终形成一个基金组合。

FOF与普通基金的区别

和普通基金相比,FOF最大的不同之处在于投资标的。前者通常以基础资产(股票、债券、现金类资产)为投资标的,是一种直接投资工具。FOF并不会直接投资于上述资产,而是主要买卖“基金”本身,通过持有其他基金来间接持有证券资产。FOF既可以投资于基金管理人自身管理的其他基金,也可以投资于其他基金公司管理的基金。

FOF基金与普通基金的区别

对投资于基金管理人自身管理的其他基金的情况,FOF具有避免双重收费的机制:

(1)基金资产中持有的自身管理的其他基金部分,不收取FOF的管理费;

(2)FOF管理人通过直销渠道申购自身管理的其他基金(ETF除外),不收取各类销售费用。

FOF基金的分类

作为主要投资于基金的产品,FOF既可以按照投资标的及比例划分,也可以按FOF所投基金的归属进行划分,还可以按业务类别来划分

按照投资标的分类

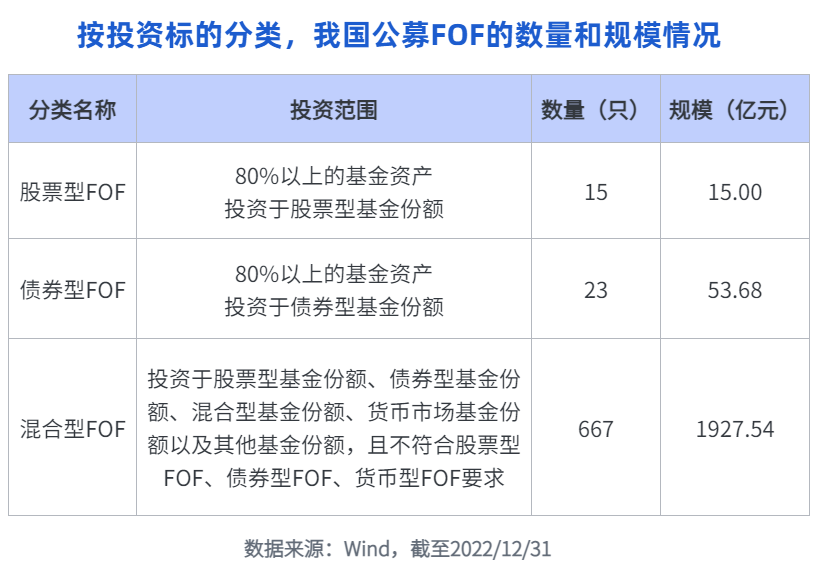

按照投资标的和比例,FOF主要分为股票型、债券型、混合型。投资标的及比例,在很大程度上决定了一只FOF的风险收益特征。

比如股票型FOF将80%以上资产投资于股票型基金,而股票型基金80%以上持仓都是股票,因此股票型FOF的风险和收益自然都相对较高;相应地,债券型FOF的风险和收益相对较低。

通常权益类资产占比越高,FOF的风险和收益也会越高。由于权益类资产占比与产品的收益和风险密切相关,所以投资FOF前一定要搞清楚它的权益类资产占比!不同的混合型FOF权益类资产投资比例不同,风险和收益可能相差很大。

根据管理的方式,FOF基金又可以分为管理型FOF和配置型FOF。

管理型FOF,指的是产品的收益主要来自于基金经理对各基金主动的投资管理;

配置型FOF,指的是产品主要收益来自于基金根据合同规定投向各类资产的基金。

通常管理型FOF是主动管理型产品,而配置型FOF是偏被动管理型产品。

根据策略的不同,分为目标日期型、目标风险型、普通型。

目标日期型大多是养老FOF,开始时会配置的权益资产更多一些,随着时间逐渐接近目标的年限时,配置的权益资产会逐步减少;

目标风险型,通常根据风险属性分为不同风险等级的产品,对资产配置比例尤其是权益类资产比例往往有一定的约定范围,基金的整体风险水平比较稳定。

为什么要买FOF?

1、基金经理帮你选基金,解决信息不对称问题。市场上的基金产品数量巨大、品种和风格多样,而发行FOF的管理人具备专业的研究和投资团队支持,通过多维度的基金评价体系,结合定性调研和定量分析,能够帮投资者优选各个类别下的绩优基金产品。

2、FOF 具备了双重分散风险特点,波动率相对更低,持有体验更好。FOF是帮助投资者一次买“一篮子基金”的基金,通过投资于不同风格和管理人的基金,以达到二次分散风险、提升持有体验的目的。

3、降低了投资门槛。FOF基金天然地把多个投资人的资金汇集成一笔大资金再去投资,对投资者而言相当于降低了组合投资门槛,用较少的资金即可分散到多只优质基金进行管理。

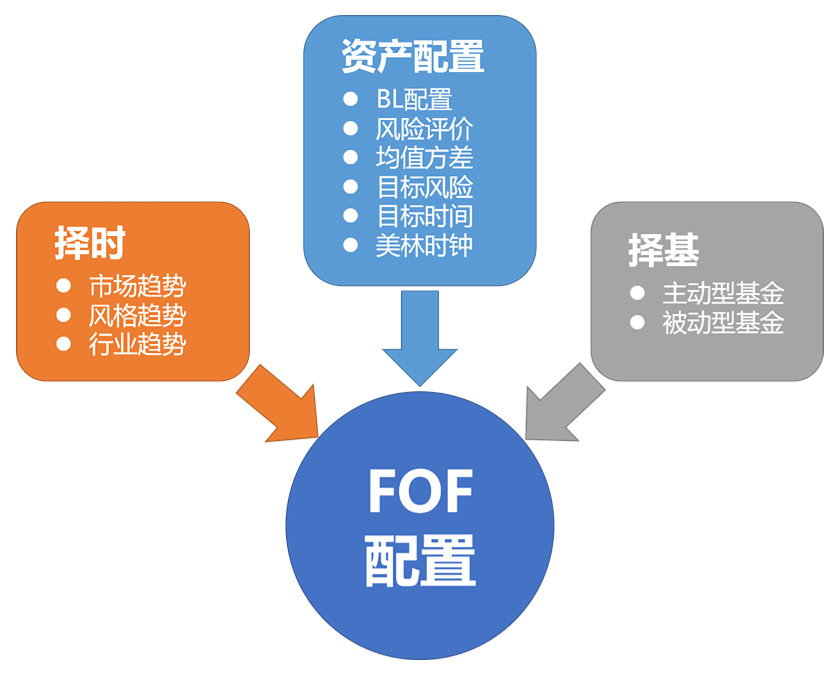

FOF可以帮我们搭配“一篮子”基金,不同类型对应不同的投资策略,比起自己选基金,FOF基金解决了投资者资产配置难、择时难和选基难三大难题,是适合大多数人的“懒人投资”方式。需要提醒和注意的是:购买FOF基金一定要阅读相关的法律文件、定期报告披露的信息,了解产品投资策略和资产配置,找到与自己风险偏好或承受能力相匹配的产品。

FOF基金的配置思路