刘格菘:增配光伏、新能源汽车、储能

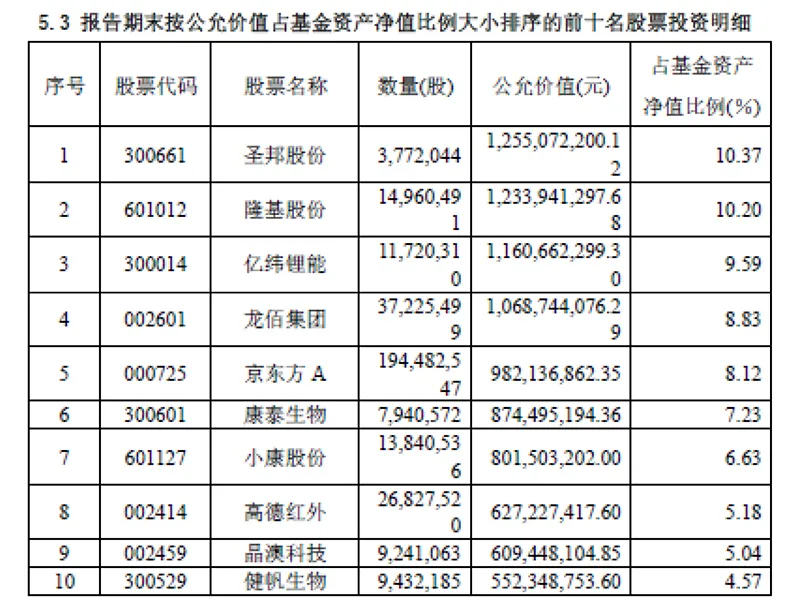

以刘格菘管理的广发小盘成长为例,股票仓位(权益投资占基金总资产比例)保持在九成以上。具体来看,三季度增加了光伏、新能源汽车、储能等方向的资产配置。

从基金前十大重仓股来看,截至三季度末,圣邦股份、隆基股份的基金持股市值占基金资产净值比例均超过10%;且明显增持晶澳科技,使其成为基金新晋前十大重仓股;恒力石化则退出基金前十大重仓股。此外,三季度刘格菘也加仓了龙佰集团、小康股份。

梁跃军:围绕“双碳”目标布局

梁跃军是百亿私募转型而来的朱雀基金的核心人物,他的在管基金规模也超过200亿元。以其管理的朱雀恒心基金为例,三季度大幅加仓过往持仓标的。例如,加仓禾望电气1144.27万股,加仓蓝思科技987.05万股。韦尔股份则是该基金新晋前十大重仓股。不过,对通威股份,梁跃军则大手笔砍仓,减持超700万股。

梁跃军表示,在二季度对持仓结构进行调整之后,三季度抓住7月下旬的调整提升了产品整体仓位。总体的考虑是立足明年,围绕“双碳”目标在相关产业品种上集中布局。

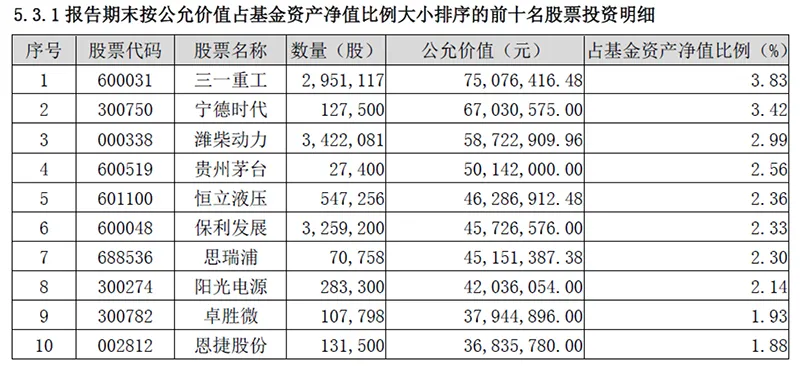

邹曦:维持新能源板块相对高位配置

融通基金副总经理邹曦以周期股投资见长,截至三季度末,其管理的融通领先成长的股票仓位从二季度末的90.14%略降至88.96%。具体就行业配置而言,他维持了对新能源相对高位的配置,而对短期价格快速上涨的上游资源品给予了较低仓位,同时也降低了顺周期的中游制造等板块的配置。从基金前十大重仓股来看,保利发展、思瑞浦、阳光电源、恩捷股份等成为基金的新晋前十大重仓股。

高楠:布局中期成长性仍然确定的个股

恒越基金高楠的管理规模也在百亿元以上。以他管理的恒越核心精选为例,截至三季度末,中科电气、斯莱克成为基金新晋前十大重仓股,主营业务均为动力锂电池产业链。此外,新能源板块的天合光能、天华超净也获得了加仓。

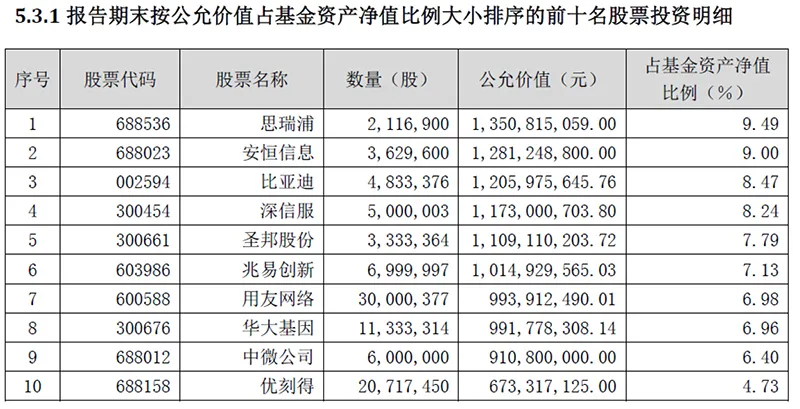

黄兴亮:增持半导体板块

黄兴亮管理的万家行业优选的单只基金规模已突破百亿元。从股票仓位情况来看,三季度该基金仍保持九成高仓位运作。从三季度调仓情况来看,黄兴亮降低了传统行业如商业服务类公司的持仓,增持了半导体行业中的模拟芯片和利基型逻辑芯片公司。具体而言,优刻得成为基金新晋前十大重仓股。(上海证券报)