最新统计数据显示,截至7月6日,自4月27日A股反弹以来,申万医药生物指数累计涨幅高达18.72%;个股方面,申万医药生物板块中有399只个股累计涨幅为正,数量占比达89.5%。其中,超过50只个股涨幅达40%,部分龙头股反弹幅度惊人。

去年以来,受估值和疫情等因素的影响,医药股成为调整幅度最大的板块之一。随着最近的整体反弹,市场对于医药股的未来走势依然难以判断。对于持有重仓医药股的医药类基金的基民来说,当前应该如何操作呢?摩根士丹利华鑫基金认为,医药股的长期投资逻辑不变。

医药长期投资逻辑不变

在多重负面因素的共振作用下,2021年医药板块陷入了漫漫回调路。

首先,继化学药物之后,高值医用耗材、中成药、生物制药(含胰岛素)、血液制品等品种此前陆续启动了带量采购,这直接引发了市场对于行业参与者利润率下滑的担忧,从而导致医药板块遭遇强力抛压。

另外,去年生物医药领域行业整体的监管力度有所加强,这对医药板块也产生了一定压制,再叠加俄乌冲突、全球市场波动等外部因素,此前医药板块的持续低迷也就不难理解了。

那么,又是什么原因推动医药板块近期强势逆袭呢?

其实,近期市场已逐步展现出“高低切”的转化迹象,长周期底部的医药板块由于具备比较优势吸引力,因此近来表现较为强势。

一方面,当前医药板块已处于明显低估的状态。截至7月6日,申万医药生物指数的市盈率(TTM)仅为25.76,正处于近10年间3.52%的历史估值分位点,明显正处于价值洼地的状态。

另一方面,医药行业的基本面表现仍一如既往的稳健。大摩健康产业的基金经理王大鹏认为,医药行业的基本面没有趋势上的恶化,在现有的经济环境下,医药在各行业中还是有比较优势的,站在两到三年的维度看,医药板块目前是相对低估的阶段。

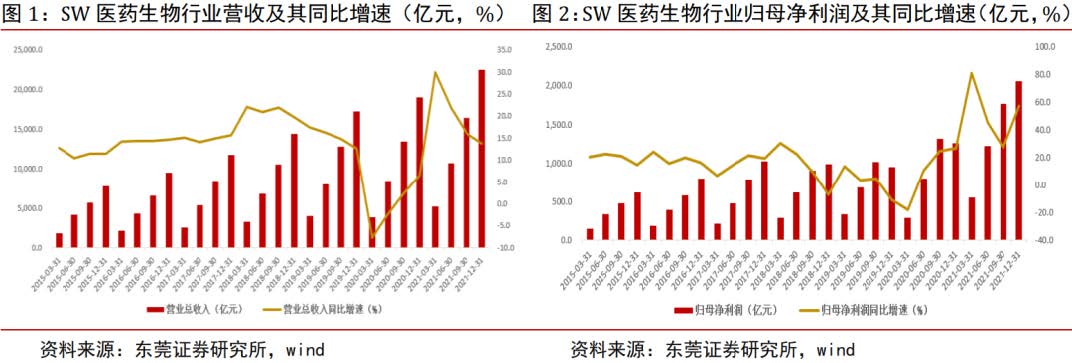

据统计,今年一季度,申万医药生物行业营收及归母净利润规模分别高达6200.5亿元及759.9亿元,分别同比增长14.8%和28.5%,整体已逐步恢复至常态化增长。而就部分药企披露的二季度业绩预报来看,业绩高增长态势或得以延续。

可见,低估值叠加基本面稳中向好,是催生此轮医药反弹的重要因素,这也与医药行业一直以来的长期投资逻辑并无二致。而作为具有抗通胀属性加持的刚需行业,还有诸多因素对医药行业的长期景气提供了支撑:

首先,医药将持续受益于老龄化。王大鹏认为,随着人口老龄化的日益严重以及我们收入水平的提高,人们对健康会越来越关注和重视。我们创造的财富最终都会投入到对健康,对生命的追求,并且这个追求是没有止境的。所以长期来看,医药是一个没有天花板的行业。

另外,近期陆续出炉的《“十四五”医药工业发展规划》及《“十四五”生物经济发展规划》等多项政策文件,也为医药行业长期向好起到了助推作用。

反弹之后该如何操作?

尽管长远来看,医药行业的长期投资价值不言而喻,且目前整体仍处于低估状态,但不得不说的是,其近期内的反弹力度同样不容小觑,这或许会带来短期调整风险。

因此对仍在场外观望的基民来说,不要因为近期的反弹,一时冲动就梭哈入场,切忌追涨杀跌。入场前要先了解板块的成长逻辑以及想要买入的基金的详细情况。

而对仓位较低,但坚定看好医药行业长期机遇的投资者来说,可以尝试以定投的方式进行布局。原因在于,定投可以帮助我们规避择时难题,并在下跌中起到摊低成本、积累更多廉价筹码的作用,以争取更丰厚的长期回报。