随着上市的科技类企业越来越多,传统行业和科技产业的结合,以及泛科技赛道企业的生命周期出现分化,投资科技产业链的基金经理框架,也变得更多元化,每个人也有不同的能力圈。

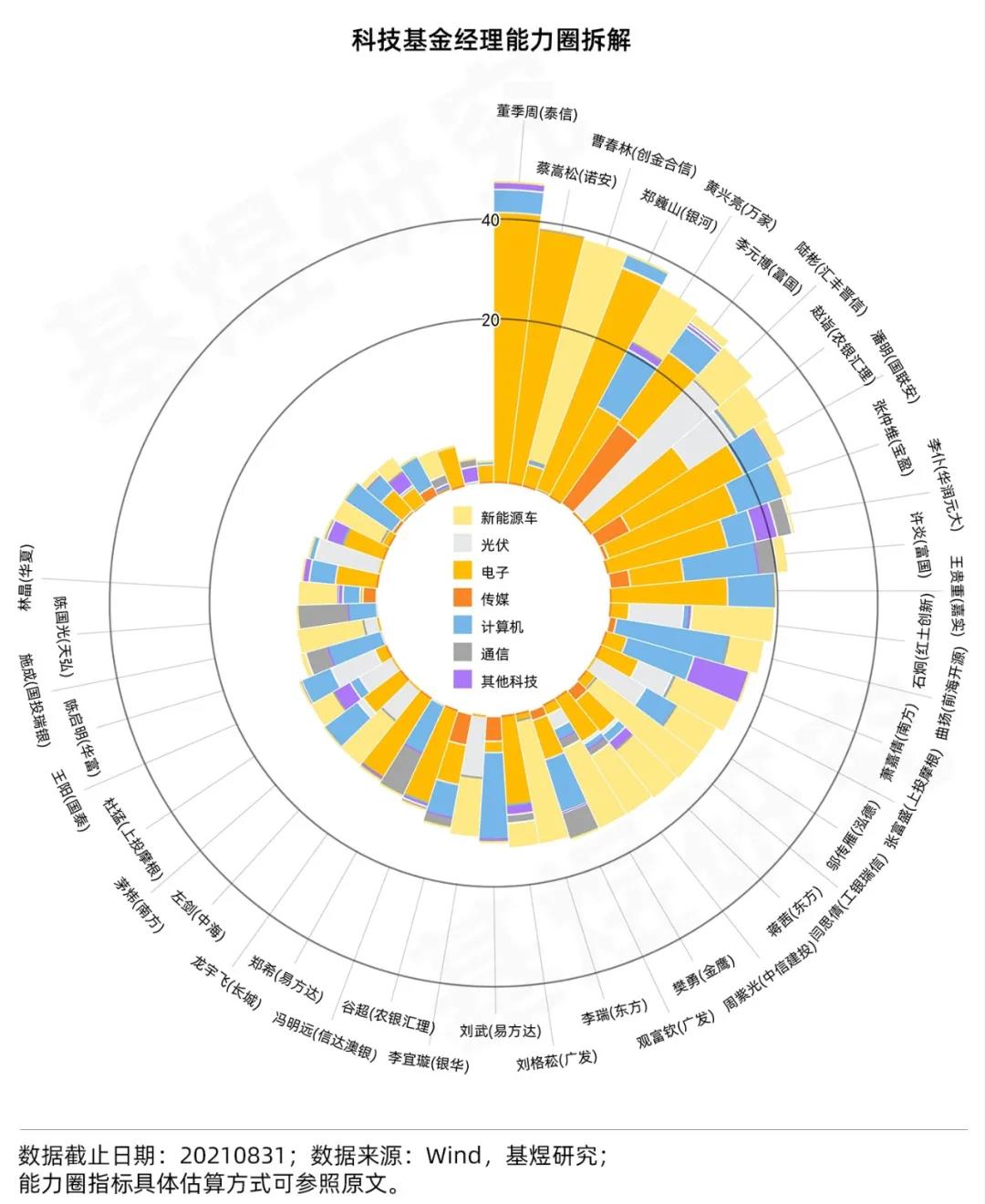

让我们通过来自基煜研究提供的“科技基金超额收益玫瑰图”,来看看不同的科技股基金经理风格。

下图中,不同颜色对应新能源车、光伏、电子、传媒、计算机、通信和其他科技七大方向的超额收益能力。

扇形长度对应特定基金经理的板块选股超额收益估算值。这张图估算了2019年报以来每一公告期科技类基金在主要板块中的选股贡献情况,扇形长度越长,说明基金经理在对应板块中有更强的选股能力。

-----

【诺安基金蔡嵩松】

蔡嵩松的投资有两个特点,首先,他希望成为投资中锋利的“矛”,当行业机会到来时,能取得比较好的收益,能够容忍投资风格中的高波动。蔡嵩松希望持有人自己做基金配置时,能够做好进攻和防守的组合,而自己更多体现鲜明的进攻性。其次,遵循中长期的产业逻辑,按照“1+2”的框架做投资。其中的“1”代表顶层指导思想,也就是国家意志。“2”代表两条科技主线,一条是5G大周期向上的拐点,另一条是科技领域的国产替代。

【银河基金郑巍山】

郑巍山是2019年才第一年管理公募基金,但从业年限不断,此前也做过多年的绝对收益投资。他比较看重产业趋势,产业趋势的持续性和方向性最为重要,其次看重数据对投资逻辑的验证。从他此前的一些投资中,偏好抓在新学期和传统周期共振带来的产业拐点,这种大级别拐点能带来比较大的投资收益。他提过2019年主要把握了电子的大拐点,取得了比较好的收益。当然,过去两年郑巍山和蔡嵩松两位基金经理的净值曲线拟合度也比较高,基本上都专注在半导体这个大方向。

【富国基金李元博】

李元博受奥奈尔那套CANSLIM体系影响比较深,属于价值趋势策略,偏好具备阶段性动能(momentun)因子的股票。李元博组合中,经常会买ROE从10%增长到20%这一段的股票。所以,我们会看到李元博买的成长股,涉及的行业分类很多,不是只有TMT这类公司。李元博绝大多数时间,都是通过翻阅财报和自己调研做股票挖掘,结合这套框架,进行能找到一些既有价值,又有盈利趋势的公司。相比于大部分科技股基金经理,李元博还有两点不同:1)投资框架中加入了宏观指标,不是完全做自下而上的选股;2)对于估值的容忍度没有那么高,一旦比较贵就会选择卖出。

【汇丰晋信陆彬】

陆彬刚入行就是研究新能源行业,也是基金经理圈中最早买特斯拉的基金经理之一,对于电动车和光伏有很强的认知。但是,陆彬的能力圈远远不止在新能源,对于周期股的理解也很深。今年4月份陆彬旗帜鲜明地表示,大家低估了周期股的业绩弹性和持续性。当时,陆彬通过对周期股的基本面自下而上跟踪,发现持续性远比市场更强。而几个月后,市场也在不断验证陆彬的观点。甚至他很早就提出,碳中和不仅利好能源结构的转型,也会利好周期股中的龙头。

【国联安潘明】

潘明属于在海外学习和工作时间很长的老基金经理,从2014年初做投资至今,就一直坚持TMT的投资风格,他相信只有持续深入研究一个行业,才有超额收益。历史上,潘明在TMT板块表现比较好的时候,都能获得比较好的超额收益。他的投资偏自下而上多一些,但也会参与到一些主题类的投资机会。比如说2019年就参与过TWS的投资机会。潘明对于估值的容忍度比较高,有些公司估值比较高的时候,他也会继续持有在投资组合中。

【宝盈基金张仲维】

张仲维是来自台湾的基金经理,由于台湾资本市场科技公司占比较高,以及国外研究海内外公司的经历,让张仲维做投资时,更加依赖国家视角做全球产业链验证。他的科技股投资,比较偏向价值思维,换手率不高,许多科技股他都拿了三年以上,并没有炒一波走人。在细分的硬科技电子中,具备比较强的超额收益能力,也是他组合中打底仓的品种。有一家5G产业链中PCB的大牛股,张仲维是最早买进去的机构投资者。他会把科技产业分类,自下而上选公司,而不是以投赛道的方式,整体组合也做了一定的分散,并且偏好以产业链的方式做投研。

【富国基金许炎】

许炎是众多科技股基金经理中,风险偏好比较低,具有比较强业绩基准和组合思维的基金经理,基本上用是最经典的价值投资和组合框架来做科技股的投资。比如说,他会基于TMT板块的市值,对应不同子行业在投资组合的占比,即便某些行业短期景气度不佳,也会做配置。他的超额收益中,行业配置的占比不高,主要是个股的阿尔法。在选股时,许炎特别看重公司的壁垒,不是那么看重景气度,这点和大部分科技股基金经理不同。许炎是真的相信好公司能带来长期超额收益,不是想赚短期景气度的钱。他选股的排序中,壁垒第一,空间第二,景气周期第三,最后才是估值。

【东方基金李瑞】

李瑞管理的是一只新能源汽车主题基金,他本人也从2011年起,就一直专注在电动车这个赛道中,相对行业基准也取得了很强的超额收益。他的投资框架有三个思维层次:产业思维、周期思维和边际思维。产业思维代表从产业发展中找核心驱动力,周期思维代表理解产品和产业的生命周期以及所处阶段,边际思维代表理解公司也要理解股票,对估值变动方向有所判断。他的选股分为三个最:最好的公司、变化最大的公司、供需关系最好的公司,这三个最构成了他的投资组合。李瑞虽然管理着一个进攻性很强的产品,他本人的性格却很温和,把投资看做一场修行,长期、专注、坚守。

【广发基金刘格菘】

2019年的基金收益率冠军刘格菘,也可能是这个名单中,名气最大的基金经理。他打破了“冠军魔咒”,在过去几年规模大幅增长的压力下,依然取得了很好的投资收益。刘格菘的投资体系中,非常重视行业供需结构的变化,也是行业配置存在阿尔法的最重要源泉。这个阶段中,行业也是市场中投资效率和认可度最高的资产。刘格菘不同于这个名单中大部分做自下而上的基金经理,他有比较强的中观能力,会经常做不同行业之间的比较。过去几年,我们也看到刘格菘经常能捕捉到供需结构发生变化的行业。从某种视角看,刘格菘的投资体系也带有一定的周期思维,涉及的泛科技领域也比较广。

【信达澳银冯明远】

冯明远是一名专注于新兴成长的自下而上选股者,属于比较典型的“翻石头”基金经理。他投资组合极其分散,前十大重仓在23%左右,持有了几百只股票,但是即便如此,整体组合还是能保持很强的进攻型。冯明远是一个调研狂人,基本上每天都在调研公司,极其勤奋。当然,他调研的区域基本上是长三角和珠三角,比较集中,不关注新兴成长以外的领域。冯明远的选股能力很强,即便错过了过去5年最好的两个赛道:消费和医药,他整体的收益率还是排名靠前,通过找到一个个牛股抵消了行业部分的劣势。冯明远的换手率也很低,不同市场环境中,都有超额收益。

【天弘基金陈国光】

陈国光是少数经历了2013到2015年A股科技周期的基金经理,他的投资框架中,十分看重科技股的景气度,股价在景气向上和向下的阶段,会经历估值和业绩的双击双杀。在陈国光的投资体系中,对于科技景气的判断尤为重要,如果错误判断,有可能会造成致命的影响。他把科技股的估值方法,也按照成熟期、高速成长期、萌芽创新期进行分类,不同生命周期对应不同的估值体系。他也会在泛科技中做行业配置,配置的根据主要是中长期景气趋势,强调一定要买景气向上的行业。陈国光也强调投资中的独立思考,不追风,本质也是一种认知才是阿尔法来源的思维方式。