债券指数基金今年上半年获得资金青睐,主要是因为其具有底层清晰可穿透、持仓透明度高、资本占用更低的优势,契合了投资者对于风格清晰的工具类产品的配置需求。更深层次的原因或在于,债券指数基金的市场价值得到了进一步的认可。

债券指数基金的市场价值

可以从资产端与负债端两个角度分析债券指数基金的市场价值。

01 资产端

债券指数基金与主动债券基金的收益率差距正在逐步收敛。一方面,利率的波动性持续降低;另一方面,债券市场的主体结构在进一步优化,金融、国企、城投等高信用主体的占比持续提高。

在这种低利率、低波动的趋势下,主动债券基金的超额收益不如以往那么明显。

02 负债端

越来越多的机构和个人投资者发现了债券指数基金的投资价值。资管新规出台后,大型机构资金对债券基金的配置需求进一步提高;而随着FOF、基金投顾的快速发展,个人投资者对债券指数基金的配置需求也在同步上升。

基于以上分析,债券指数基金的快速发展背后是近年来的牛市行情,以及银行、外资、保险等投资者的需求上升。

债券指数基金,要怎么选?

债券指数基金虽然作为指数型投资产品,但并非完全的被动复制,而是有一定主动优化的空间。即便跟踪的是同样的债券指数,基金之间的收益差距还是比较大,需要投资者综合多项指标来具体考察。

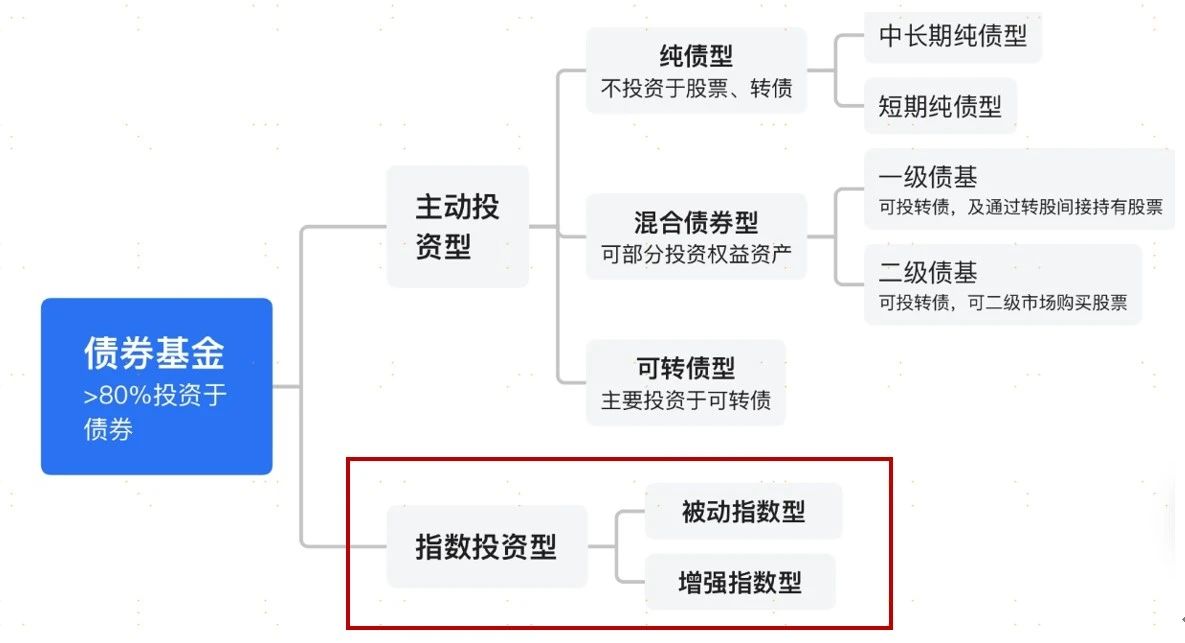

债基家族族谱

01 看跟踪的指数和久期

按照基金跟踪标的指数的成份券类型,债券指数基金可以分为利率类、信用类、同业存单、可转债、综合类等,不同的券种都有其特定的风险收益特征。

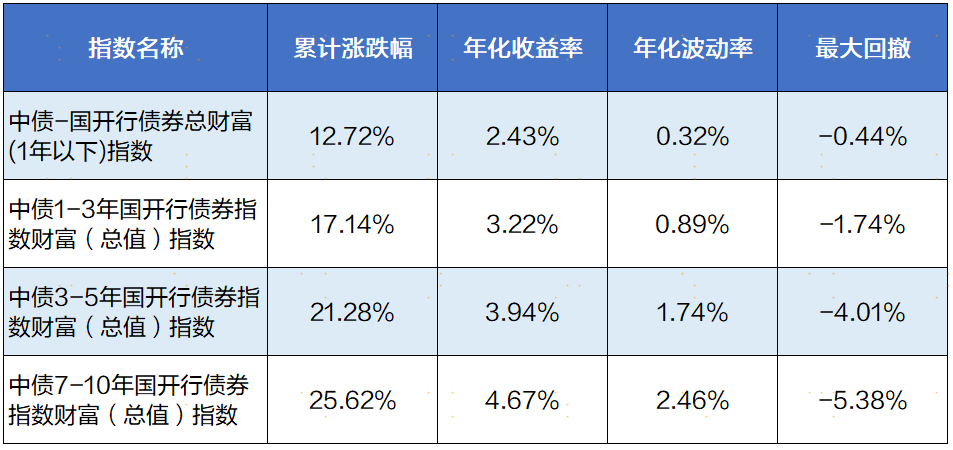

而在同一券种中,不同的久期长短,对应着不同的风险收益特征。久期越长,对利率变化的敏感性越强,潜在的利率风险和长期收益也越高。以跟踪国开债指数的债券基金为例,可以按久期长短分为1年以下、1-3年、1-5年、3-5年、5-10年、7-10年等。

回顾过去5年,7-10年国开债指数累计收益达到25.65%,年化收益4.67%,几乎是1年以下国开债指数的2倍;同时,7-10年指数的年化波动和最大回撤也更大,整体具有高波动、高弹性的特点。

不同待偿期的国开债指数过去5年的业绩对比

来源:Wind,截至2023/12/31

02 看指数跟踪误差

和股票型指数基金一样,债券指数基金的投资“KPI”也是追求以最小化的跟踪误差,实现与标的指数相近的投资回报。

因此,可以优选“KPI”完成度高的产品。具体而言,可以观察日均跟踪偏离度、年化跟踪误差等指标,尽可能找到风险暴露与指数接近的产品。

需要注意的是,债券指数基金的跟踪误差和业绩基准的关系较大。例如,对于跟踪同一只指数的基金,有的基金用的是全价指数,有的是财富指数,这也会直接影响指数基金的跟踪情况:

● 净价指数:不考虑应计利息

● 全价指数:在净价指数的基础上,还考虑了应计利息

● 财富指数:在全价指数的基础上,进一步将付息日的利息再投资也纳入了指标计算,累计收益更高

03 看风险收益性价比

由于债券的流动性分层问题,债券指数基金难以实现对指数成份券的完全复制,通常采用“抽样复制+主动再优化”的方式进行组合构建,具有一定主动优化的空间。

因此,还可以关注基金本身的历史收益和回撤控制,找出风险收益性价比更高、风险控制能力更强、收益稳定性更好的产品。比较常用的指标是信息比率,可以用于衡量债基的主动暴露风险所带来的超额收益。

04 看持有人和规模

在收益、回撤等“硬性指标”之外,我们还会看看其他“软性指标”,如基金持有人结构、基金规模等,这些信息,一方面代表着投资者对产品的认可,另一方面也会间接影响持有人的收益。

在持有人方面,债券基金的主要持有人大多为机构投资者,如果单一机构的占比过高,可能会出现大额赎回引发净值异常波动的情况。建议可以挑选持有人结构相对更均衡的产品,以避免上述风险。基金具体的持有人结构,可以通过翻阅半年报和年报进行查阅。

而在基金规模方面,规模较大的债券指数基金通常具有更好的流动性,因为它们能够更容易地在市场上买卖债券。这种流动性优势,有助于基金管理人更有效地执行投资策略,降低交易成本。

05 看产品费率

在跟踪同一指数的债券指数基金中,追求的投资目标都是紧密实现与该指数相近的投资回报。在假设都能较好实现投资目标的前提下,基金不同的费率水平会对长期的投资回报起到重要影响。

产品费率通常包括申赎费、管理费、托管费、销售服务费等。据统计,债券指数基金的综合费率(管理费率+托管费率)约为0.22%,而中长期纯债型基金、短期纯债型基金的综合费率分别为0.38%、0.34%。

综合看来,选债券指数基金,首先要了解基金跟踪的指数是什么,以及久期的长短是否符合自己的风险偏好。在此基础上,可以进一步关注基金主动优化的表现,包括紧密的指数跟踪、富有性价比的业绩表现、相对均衡的持有人结构以及低廉的产品费率。

(广发基金)