从4月底至今,A股大盘以及各大指数均经历了一轮不同程度的上涨,其中,成长风格表现突出,中证500指数的涨幅已超20%,其中的不少成分股涨幅更是达到惊人的翻番。在经过这波大涨后,当前中证500指数和相关的指数基金还能继续持有或买入吗?

回答这个问题,需要先看看历史数据。据博道基金的数据统计显示,截至6月20日,中证500指数风险溢价水平仍处在过去十年92%分位数以上,这意味着当前比过去十年92%以上的时间都更具性价比。

为了更好的表达这个性价比的概念,让大家先看一个指标:风险溢价。

风险溢价=资产收益率-无风险收益率

换句话说,显示了某类资产收益高出无风险收益率的部分。

为何强调风险溢价?

一般来说,高风险高收益,如果承担了更高的风险等级,应该要求更高的收益报酬补偿。所以,这部分收益率的差值就叫做风险溢价了。

那么,什么是指数的风险溢价?

对于指数来讲,一般用PE(指数市盈率)的倒数,也就是1/PE来计算指数收益率,无风险收益率一般用10年期国债收益率。

比如,中证500指数的风险溢价=1/PE(中证500指数市盈率)-10年期国债收益率。

在具体操作中,可用指数的风险溢价指标来观察当前指数是在低估区域还是高估区域,机会到底大不大。一般来讲,风险溢价越高,投资越具性价比。

看看过去10年中证500指数走势和风险溢价的情况,可以看到,指数的走势和其风险溢价大致呈现出负相关关系。

也就是说,风险溢价高的时候,指数一般在相对低位,此时投资的性价比也较高;风险溢价较低的时候,指数一般在高位,投资的性价比就略显不足了。

比如,在今年4月27日指数的相对低点,中证500指数的风险溢价也达到了历史高点,处在过去10年99%分位以上的水平,所以,这个信号还是值得关注的。

当前风险溢价如何

比较过去十年92%以上的时间都更具性价比:截至6月20日,中证500风险溢价2.05,处在历史 92.4%的分位值水平。虽然自今年4月下旬以来,随着指数不断上涨,中证500指数风险溢价逐步回落,但仍处在风险溢价较高的区间内。所以,如果单从指数的风险溢价来看,目前中证500指数仍具备较高的投资性价比。

对于中证500指数,机构的关注度也在提升。这是因为中证500业绩弹性较大、成长属性更强,中长期配置性价比凸显,随着A股风险偏好修复,备受机构青睐。

看好中证500指数 优选指数增强

对于投资者来说,看好中证500指数,就可以优选指数增强。

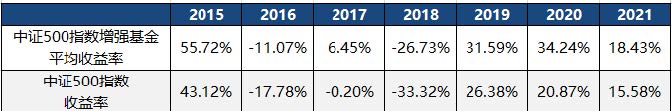

道理很简单,如果看好中证500指数,那么在保持紧密跟踪指数的基础上,用一些加强手段,将在强势行情中获得更多的收益。历史多次证明,指数增强基金的超额收益,并不是简单意味着每天都能超过指数。超额收益会波动,超额收益的积累也需要靠时间,这类产品更适合大家作为底仓长期持有,也适合作为长期定投的品种。