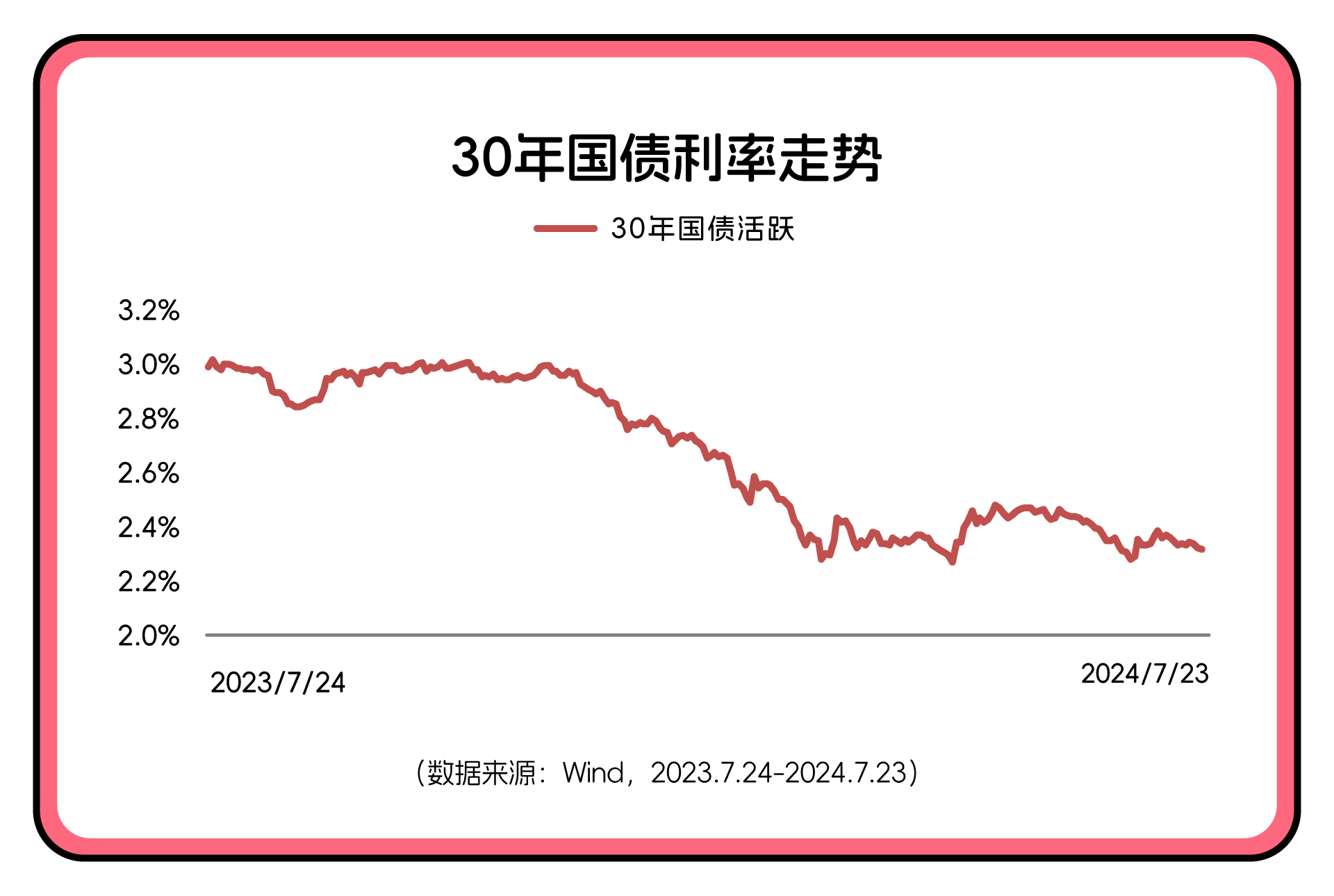

最近,央行官宣「降息」,下调逆回购和LPR(贷款市场报价利率,Loan Prime Rate)10个基点。债市也热闹非凡,一边是债券行情不断,一边是央行操作不停,喊话提示风险,还进行了「国债借入」操作。央行这一系列动作这到底是怎么个事儿?会如何影响债市走势?以后怎么买债基?

维护债券市场 央行本月初「借国债」

央行在本月初发布了公告,近期面向部分一级交易商开展国债借入操作,以维护债券市场稳健运行。

目前已确认与几家主要金融机构签订了债券借入协议,将采用无固定期限、信用方式借入国债。还表示,未来将视债券市场运行情况,持续借入并卖出国债。随后长债收益率有所回暖,债市进入短期调整,预计最终有望回到与经济增长预期相匹配的合理区间。

本周,央行又宣布7天期逆回购操作利率由1.8%下降至1.7%、1年期和5年期以上LPR同时下调。逆回购是央行向市场融出钱,释放流动性的一种操作,通过调整逆回购的利率去影响短期市场利率。本质上这些举措都是为了通过一级交易商,将利率降低传递至更多金融机构,并让利于实体经济。

债券价格受哪些因素影响?

影响债券价格变化的因素有很多,主要受供需关系、流动性、利率和信用等因素影响。

❶ 供需关系:以这次央行「国债借入」操作为例,由于市场中流通着大量央行卖出的国债,供大于求,所以债券价格自然会有所回落,对应收益率的提升。

❷ 流动性:流动性和债券价格成正比。一般来说,流动性较高的债券一般价格较高,因为投资者可以更容易买入和卖出这些债券。流动性较低的债券,不容易出手,价格往往会相对较低。

❸ 利率影响:利率变化和债券价格成反比,当市场利率上升时,之前发行的低利息债券对投资者吸引力就会下降,债券的价格会跟随下降。

❹ 信用影响:信用评级和债券价格成正比,一般来说,信用评级高的债券,价格也会相对较高。信用评级低的债券风险更大,价格也更低。

眼下,债基如何选?

不少投资者担心,在央行「国债借入」下,债市可能会开始走弱,买债基还能赚钱吗?

其实,这轮债市调整幅度并不大,而且已经有所修复,如果最近大家手里的债基出现震荡是很正常的情况,只是短期调整。

近5年数据显示,中长债基金和短债基金均有不错收益,债基整体配置价值依然较强。

长期来看,中长债基金收益较高,但是期间的最大回撤也相对较大,短债基金收益相对稍低,但是回撤也小一些。流动性需求较低、对波动不那么敏感的投资者可以优选中长债基金,流动性需求高、对波动相对敏感的可以选择短债基金。

债市的震荡,也许正是分批上车的好时机。而且,海外降息预期浓厚,我国银行存款利率也在不断走低,债市依然存在继续走强的潜力。在国内资产荒背景下,投资债基也是当下资产配置不错的选择。

(天弘基金)