“审美”向中小盘倾斜

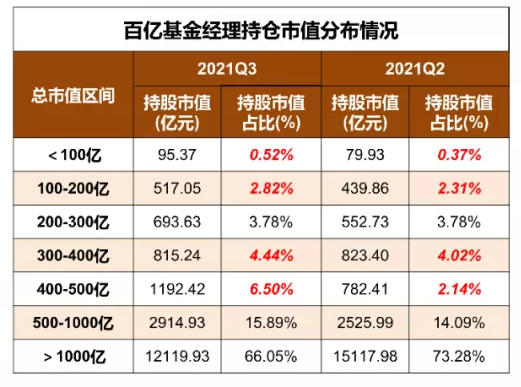

从持仓市值的分布来看,百亿基金三季度普遍加仓“小而美”的中小市值公司,其中300亿元至500亿元市值之间的公司持仓比重提升更为明显,与之相比,“浓眉大眼”的千亿市值大盘股比重出现回落。

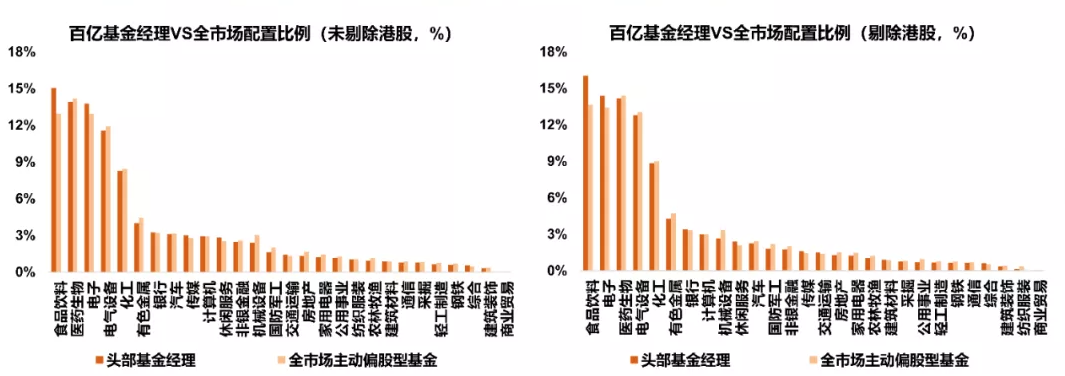

分行业来看,尽管三季度有所减持,但食品、医药、电子等板块仍是头部基金经理“不改的初心”。从三季度持仓看,若不剔除港股,头部基金经理配置比例相比全市场高出较多的行业,包括食品饮料、电子、体服务、传媒和交通运输,配置比例低较多的行业为机械设备、有色金属、国防军工、电气设备、房地产。若剔除港股,头部基金经理相比全市场配置比例高较多的行业,为食品饮料、电子、休闲服务、传媒、交通运输。

具体到个股上,一批蓝筹股的仓位大幅降低,五粮液、迈瑞医疗、贵州茅台、海康威视、长春高新、亿纬锂能、汇川技术、隆基股份等个股均出现超100亿元资金的持仓市值变动。

宏远电子、中国电力、纳思达、宋城演艺、诺德股份、中源能源等“后起之秀”在三季度被多只基金“相中”。这些新进中小盘股在三季度大多表现出了不俗的业绩回报。东岳集团、富临精工、广汇能源、中国电力、中广核新能源、新联强、新天绿色能源等个股涨幅均超过100%,另有融捷股份、东阳光、明泰铝业、诺德股份、芯源微、永兴材料、嘉元科技、新疆众和等个股涨幅超过50%。

管理规模缩水

当基金“持仓审美”从大白马转向中小盘的同时,“明星基金经理”光环也略显“暗淡”,资金向头部集中的趋势有所下滑。

截至三季度末,张坤在管的基金规模险守“千亿”关口,从二季度末的1344.78亿元下调至1057.48亿元。

另一个千亿明星基金经理刘彦春的在管基金规模同样出现了下滑。截至三季度末,刘彦春在管的6只基金规模合计1029.15亿元,相比二季度末的1163.01亿元减少了近134亿元。(中证报)