日前,上海证券发布研究报告,对汇安基金吴尚伟的过往业绩、代表作品和投资逻辑等进行了深入分析,认为该基金经理擅长精选中长期优质赛道,挖掘中观行业景气度Beta。

【基金经理履历】

吴尚伟,硕士,毕业于南开大学化学系,新加坡南洋理工大学商学院。拥有13年证券从业经验,7年基金投资经验,擅长消费和高端制造行业。

他于2004年至2007年任长城伟业期货投资顾问。2008年至2011年任银华基金研究员。2011年7月加入建信基金。2021年12月加入汇安基金管理有限责任公司,现任权益首席研究官。

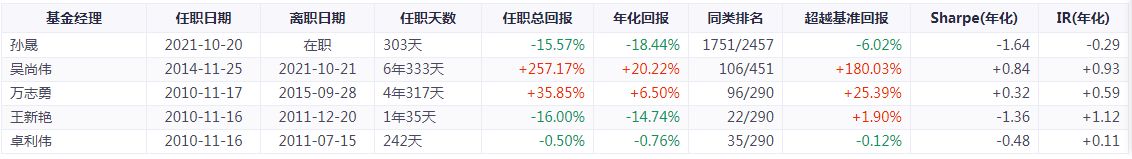

图:吴尚伟历任基金一览

数据:同花顺,时间:2022-08-17,制图:上证基金宝

【投资理念】

合理价格买入,赚取企业成长的回报以合理的价格买入优秀公司,赚取企业成长带来的股价上涨或分红等回报;以清晰的自我认知能力,赚取市场定价偏离企业价值的钱。

【投资逻辑】

精选中长期优质赛道,挖掘中观行业景气度Beta。

他的选股策略包括,产业-行业-公司三个步骤。

产业:依据产业生命周期理论,精选中长期优质赛道,将主要精力和研究资源聚焦于此,持续跟踪产业技术迭代和景气度变化,深度研究产业链价值分布、竞争格局和优势演变。

行业:在组合结构布局时,根据中观层面的行业景气度横向和纵向比较,寻找中期景气度拐点或加速的行业重点配置,力争取得行业的景气度贝塔。

公司:依据“企业产品三阶段模型”和预期差理论,自下而上寻找优秀公司。

组合构建逻辑:核心资产底部挖掘,长期持有;卫星资产跟踪景气,灵活配置。同时,重视成长性与估值的匹配度,组合均衡。

【代表产品分析】

根据同花顺数据,吴尚伟于2014年11月25日管理建信内生动力混合A,截至8月17日,其任职期间总回报为257.17%,年化回报20.22%,超越基准回报180.03%。

图:建信内生动力混合A-业绩表现

图:建信内生动力混合A-基金经理变更

数据:同花顺,时间:2022-08-17,制图:上证基金宝

上海证券表示,基金经理吴尚伟的代表作品具有以下几个特征:

1、产品长期排名前50%,抗跌性强,基金经理任职期间年化收益为20.88%(同类排名前25%),夏普比率为0.85(同类排名前16%)。自2016年至2020年,基金在同类产品中的排名每年均保持在前50%。

2、基金经理择时能力强。基金经理择时不多,产品长期保持较高的股票仓位。在少数时期进行择时,在市场风险增加时,降低股票仓位和持仓集中度,以降低产品风险。

3、产品呈现消费+特征,重仓下游消费和中游制造板块,在两个板块中持股的成长性较强,所持股票在未来1年的净利润增速整体高于同类产品。

4、基金经理的行业配置能力强。根据Brinson模型归因,产业链层面,产品持股的超额收益主要来源于下游消费、中游制造和TMT板块的配置能力;行业层面,产品的超额收益主要来源于食品饮料、电子和轻工制造等行业的配置能力。

【近期观点】

“价值”与“成长”机会并存。吴尚伟认为,当前,流动性依旧较宽松,由宽货币向宽信用转化。行业板块方面,随着稳增长政策的持续发力,基金经理认为下半年“价值”与“成长”机会并存,看好地产链条、医药消费。

【基金公司简介】

汇安基金于2016年成立,是业内首家全自然人、由内部核心专业人士控股的公募基金管理公司。汇安基金从成立之初即在固收领域布局,近年来在固收领域积累了深厚的经验、注重团队建设、深入布局产品。

据悉,在内部考核机制上,汇安基金固收团队采用能否以较低的波动率获取合理的持有期回报作为考核标准,此举令基金经理的目标函数与低风险基金持有人的投资目标相一致,降低了为追求短期排名而导致基金经理动作变形的机率。

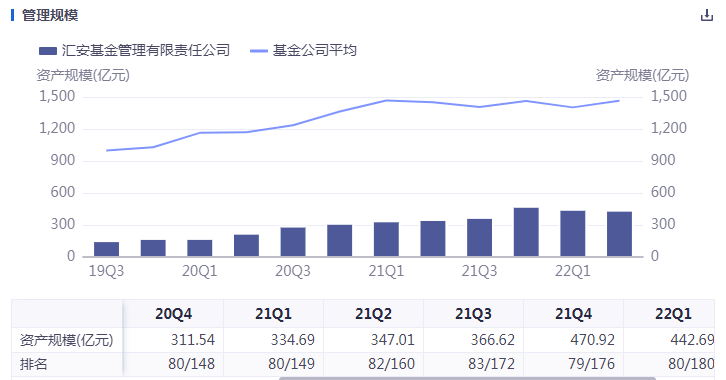

图:汇安基金管理规模

数据:同花顺,时间:2022-08-17,制图:上证基金宝