【基金要闻】

贵州茅台蝉联基金头号重仓股

2022年基金三季报显示,截至三季度末,贵州茅台依然是基金头号重仓股。数据显示,共有1634只基金重仓持有贵州茅台,持仓市值为1196亿元。宁德时代被1110只基金重仓持有,持仓市值为803亿元。

数据显示,2019年二季度末,贵州茅台超越中国平安,成为公募基金头号重仓股,此后两年始终是基金最爱,直到2021年三季度末被宁德时代超越。今年二季度末贵州茅台重新成为基金头号重仓股,并在三季度成功蝉联。(上海证券报)

六只硬科技ETF上市 金融助力战略新兴产业渐入佳境

继9月密集发行过后,广受市场关注的6只“硬科技”ETF于10月26日联袂上市。

从上市首日的情况来看,6只产品收盘涨跌互现、交投活跃。同花顺统计数据显示,截至收盘,两只科创芯片ETF分别上涨2.62%和2.46%,华夏中证机床ETF收平,其余两只科创新材料ETF和一只机床ETF小幅下跌。

6只ETF10月26日成交总金额突破26亿元,其中成交金额最高的是国泰中证机床ETF,成交金额达9.87亿元。此外,除了南方上证科创板新材料ETF以外,其余五只换手率均在75%以上,市场参与热情较高。(上海证券报)

公募基金三季度亏损超8800亿元

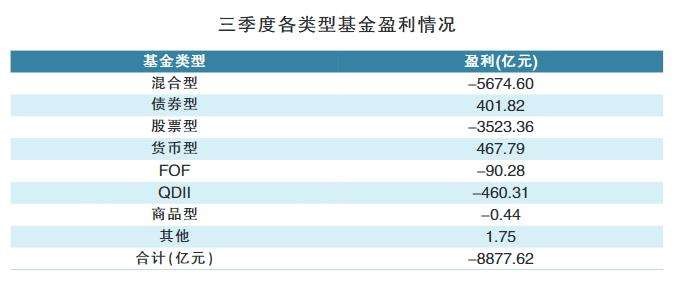

天相投顾数据显示,三季度公募基金整体亏损8877.62亿元,与二季度大赚近7000亿元形成鲜明对比。

权益基金成为亏损主力,股票型基金和混合型基金合计亏损超过9000亿元。除权益基金外,QDII、FOF和商品基金均呈现负收益,其中QDII基金亏损460.31亿元,FOF和商品基金分别亏损90.28亿元和0.44亿元。

固收类基金三季度实现盈利。其中,货币基金盈利467.79亿元,相较二季度的521.65亿元有所下滑;债券基金盈利401.82亿元,相较二季度的862.92亿元减少过半。(上海证券报)

调仓应对市场变化 公募积极挖掘结构性机会

最新披露的2022年公募基金三季报显示,截至三季度末,股票型开放式基金和混合型开放式基金平均仓位分别较2022年二季度末降低了1.23个百分点和1.3个百分点,但整体仍在高位。为应对行情变化,部分基金经理在三季度对持仓结构进行了明显调整。

天相投顾数据显示,截至三季度末,全部可比基金的平均仓位为72.95%,较二季度末的74.23%下降了1.28个百分点。分类型看,截至三季度末,在全部可比基金中,股票型开放式基金平均仓位为86.91%,较二季度末的88.14%下降了1.23个百分点;混合型开放式基金平均仓位为70.74%,较二季度末的72.03%下降了1.3个百分点。

三季度,受多重因素影响,A股市场震荡调整。整体而言,公募基金仍保持较高仓位,部分基金经理对持仓进行了结构调整。(上海证券报)

顶流基金经理管理规模下降份额增长

公募基金三季报基本披露完毕,顶流基金经理最新管理规模排名“浮出水面”。截至三季度末,在主动权益型基金经理中,中欧基金葛兰的管理规模最高,为875.46亿元;易方达基金张坤紧随其后,管理规模为830.46亿元。

数据显示,部分顶流基金经理三季度管理规模虽有下降,但其管理的基金份额有所增加。其中,三季度末,诺安基金蔡嵩松管理的基金份额较二季度末增长约27.24亿份。(中证网)

【基金大数据】

三季度公募基金股票仓位整体回落

从已完成披露的基金产品数据来看,三季度,公募基金整体股票投资仓位略有下降。统计数据显示,截至三季度末,已披露的公募基金(在可比情况下)的平均股票仓位为72.95%,而在二季度末,这一数据为74.23%。分类型来看,在可比情况下,股票型开放式基金三季度末的平均股票仓位为86.91%,环比下降1.23个百分点。混合型开放式基金的平均股票仓位为70.74%,环比下降1.30个百分点。(中证网)

公募三季度运行平稳 份额逆势增长

三季度市场波动加大,不少主动权益基金收益告负。受此影响,与二季度末相比,公募基金总规模有所缩减,但仍然超过26万亿元。从基金申购赎回情况看,同样较为平稳,三季度基金净申购份额接近3000亿份。

天相投顾数据显示,截至三季度末,10000多只基金合计规模达26.18万亿元,较二季度末略有减少。从不同基金类型看,今年三季度,权益基金缩水近7000亿元,主要与市场震荡、基金净值下跌有关。但从基金申购赎回情况看,权益基金并未遭遇大规模赎回,具体来看,股票型基金获净申购907.5亿份,混合型基金遭净赎回2112.7亿份。(上海证券报)

【基金速递】

招商中证白酒指数基金放宽大额申购限制

10月26日,招商中证白酒指数证券投资基金(以下简称:招商中证白酒指数)放宽大额申购限制。招商基金发布公告称,为满足投资者需求,招商中证白酒指数A限制申购金额从20万元放宽至100万元,招商中证白酒指数C限制申购金额从10万元放宽至50万元。(中证网)

华安科创板芯片ETF10月26日上市

10月26日,华安科创板芯片ETF(588290)正式在上交所上市。该基金跟踪的上证科创芯片指数是从科创板上市公司中选取业务涉及半导体材料和设备、芯片设计、芯片制造、芯片封装和测试相关的证券作为指数样本,汇聚了科创板的一批优质芯片龙头企业。 (中证网)

【基金新观点】

嘉实基金刘杰:看好中国制造业由“大”到“强”投资机会

日前,嘉实基金大制造研究总监刘杰在其管理的嘉实先进制造股票型基金三季报中明确表示,国内很多制造业已经具备很强的国际竞争力,和过去不可同日而语,看好中国制造业从“大”到“强”的投资机会。

具体到制造业哪些细分领域,他认为,从投资机会看,行业从贝塔转向阿尔法。从单纯看销量提升和渗透率提升到技术创新,尤其是针对电池的机会创新能带来很多投资机会。“能源”同样是中国的优势产业,围绕新型电力系统,“源、网、荷、储”都有很多投资机会。

根据对三季报数据梳理,嘉实基金持股市值占其基金股票投资市值前五的行业分别为电子、电力设备及新能源、机械、计算机与汽车。(上海证券报)

景顺长城彭成军:把握债市周期规律 深度挖掘细分品种机会

日前,景顺长城彭成军认为,未来要稳定获取“固收+”中的“+”越来越难,预计“固收+”产品会出现分化。

他认为,今年的市场环境表明,要稳定收获“固收+”中的“+”(收益率增强)越来越难。具体来说,在大类资产配置中,基金经理只有持续发掘相对性价比高的资产类别,做好相应的资产配置,才有望获取持续收益。从行业配置来看,彭成军更偏好于跟宏观经济相关度比较低、政策扶持力度比较大的中小市值板块。(上海证券报)