Wind数据显示,9月18日,申万医药生物板块上涨1.16%,时间拉长。9月8日至9月18日的七个交易日里,申万医药行业指数6涨1跌,已累计上涨5.66%,领涨31个申万一级行业指数。

医药反腐的影响逐渐减弱

“反腐”是近期影响医药行业的比较大的因素,之前医药板块表现低迷也或多或少受此影响,特别是在市场情绪方面。而随着时间推移,医药反腐的影响正在减弱。

9月以来,医药领域的学术会议陆续恢复,不少学术会议通知恢复召开。据不完全统计,9月至少要举办9场医药行业学术会议、论坛等。这些都利好市场情绪的修复。

当前估值低于历史近90%的时间

经过两年多的调整,医药板块或已相对“便宜”。Wind数据显示,截至今年9月14日,申万医药生物板块PE为26.72倍(PE-TTM),百分位在11.52%(上市以来),意味着这一市盈率水平比历史上88%的时间都“便宜”。市净率为2.77倍,百分位在13.11%(上市以来),这一市净率水平比历史上87%的时间都低。

申万医药行业指数市盈率(19991230-20230914)

数据来源:Wind

在经历了大幅度、长时间的调整后,目前医药板块的估值或处于“洼地”,叠加“永远的刚需”、消费升级、兼具“必选消费属性+科技创新属性”等优势因素,医药或容易成为资金选择的对象。

长期收益突出

把眼光放长远些,医药板块一直是长坡厚雪的赛道。以申万医药生物一级行业指数为例。自1999年12月31日基日以来,截至9月14 日,统计区间里,申万医药生物一级行业指数上涨703.44%,在31个申万一级行业中排第三。

申万一级行业指数区间表现(截至9月14日)

数据来源:Wind,区间:1999-12-30至2023-09-14

申万医药一级行业指数也大幅跑赢了同期A股主流指数:

申万医药一级行业指数及同期主要指数表现

数据来源:Wind,区间:1999-12-30至2023-09-14

回撤相对较小

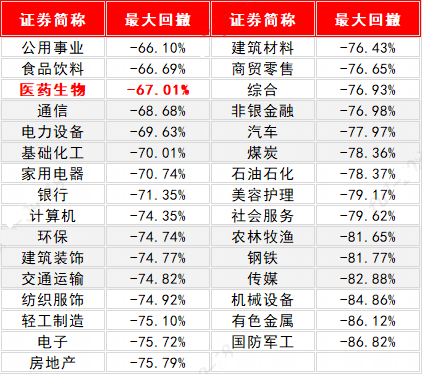

上述统计区间里,申万医药一级行业指数的最大回撤是67.01%(从最高点到最低点跌幅),在31个申万一级行业里,是回撤最小的三个行业之一。

申万一级行业指数区间最大回撤

数据来源:Wind,区间:1999-12-30至2023-09-14;

稳定性较高

统计区间里,申万医药一级行业指数年化波动率为26.89%,在31个申万一级行业里排第五位,稳定性较高。

申万一级行业指数年化波动率

数据来源:Wind,区间:1999-12-30至2023-09-14

牛股集中营

从个股方面看,医药行业曾牛股倍出。

1999年12月30日之前上市的股票共计400只。截至9月14日,共有29只十倍股。其中医药生物板块有6只,占比21%,是31个申万一级行业中十倍股最多的行业。

如果从股票上市至今(9月14日)的角度统计。目前A股市场共计5278只股票,上市至今的十倍股共计237只。其中38只属于医药板块,医药板块也是十倍股最多的板块。

当然,和A股整体一样,当下医药板块的行情可能会呈现“结构性”的特征。哪些方向会更有机会?融通健康产业基金经理万民远分享了他的观点:

医药行业基本面和政策面并没有特别明显的变化,短期的小事件对行业中长期基本面不会有特别大的影响。 而且医药板块经历了两年多的回调,目前处于偏底部位置,而行业需求又是相对刚性的,板块整体或存在较好的中长期布局机会。

同时,医药行业是一个细分领域众多的行业,行业之间的景气周期也存在差异。 如果看得更长远一点,医药行业的底层逻辑正在发生变化。 过去靠利益驱动的品种,在未来或将淘汰。

从细分领域来看,短期不受行业整顿影响的,比如创新药、创新器械,包括CXO等,在未来三五年都有望成为比较好的方向。 从逆向投资的角度来看,可能也是布局医疗消费、零售药房比较好的时期。

01、创新药和创新器械。

从长期来看,是医药行业里投资的主要方向。

从价格角度看,国外的创新药非常昂贵,所以国内创新药的崛起,包括创新器械的国产替代非常重要。

02、零售药房。

第一,行业集中度提升。 参照欧美国家,前两三家龙头公司的市占率就占到了百分之七八十,国内零售药房的整体集中度还比较低。 从中长期的角度看,有市占率提升的逻辑,而且过去几年确实在快速提升。

第二,处方外流,这是零售药房的中长期的逻辑。

第三,药房未来还可以卖高毛利的日常用品,或有很大的利润提升空间。

03、医疗消费。

医疗消费包括的范围比较广,整体跟着国内的经济形势走,比如医美。

医药行业最大的魅力在于,能够不断创造需求,产品也在不断迭新。

由于整个医药板块的估值较低,且A股整体估值也处于相对低位,加上目前市场已经对利空消息变得较为钝化,若市场整体回升,投资者对短期利空可能不会那么敏感,对医药行业的信心有望回来。

(来源:融通基金)