在今年A股市场震荡频繁的背景下,债券市场相对表现温和可控。和偏股型基金表现疲软不同,债券类基金因其特性净值走势相对平滑。在三、四季度股市表现难测的情况下,选择整体表现稳健的债权类基金作为避险工具,应该是个不错的选择。今天,本栏目就介绍一只历史表现不错的债券类基金——信澳信用债债券A(610008)。

基金简介:

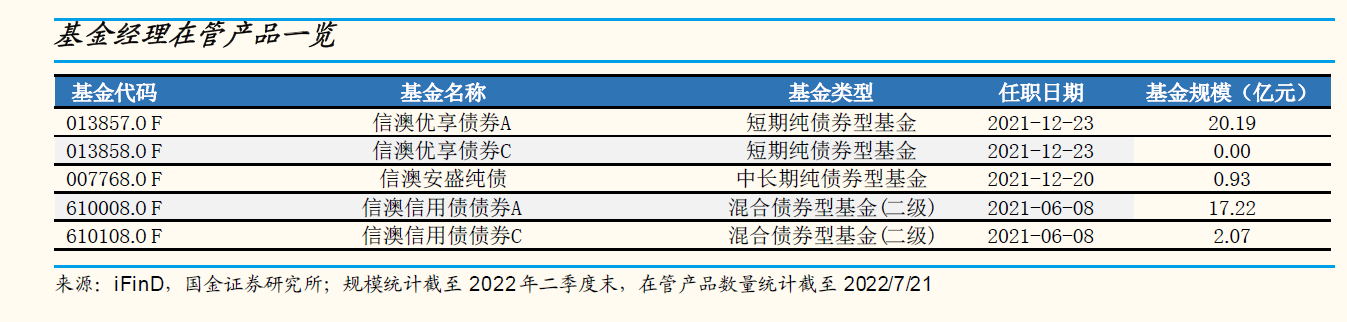

信澳信用债债券A(610008)成立于2013年5月14日,为二级债基,基金经理张旻自去年6月起管理本产品至今。截至2022年二季度末,产品合计规模为19.29亿元,在持有人结构上以机构持有为主。

基金经理:

信澳信用债债券A基金经理张旻聚焦中观行业轮动策略,基于行业因素、宏观流动性因素、估值比价三维框架构建投资组合,其中,对行业生命周期与景气度的跟踪判断是其投资决策的核心。在投资框架中,行业因素占60%-70%,宏观流动性因素占20%-30%。

在行业层面,关注所处生命周期与短期景气度的边际变化;在宏观流动性层面不局限于总量因素,关注行业层面的融资成本与融资方式;在估值比价层面,根据行业所处的不同生命周期,选择更具性价比的资产类型,同时在选定的行业中优选估值更具性价比的标的。纯债组合方面,久期策略灵活,以参与大波段为主,信用风格稳健。

在回撤控制方面,基金经理主要通过行业分散对冲、个股分散、估值上限约束、宏观系统性风险预判等偏事前方式把控下行风险,事后未设置强制的止损纪律,会根据组合VAR值与整体估值水平进行风险提示。

历史业绩表现:

从业绩表现上看,截至2022年7月21日,基金经理任职以来,年化回报率为13.07%,同类排名为18/370;最大回撤为-8.28%,同类排名为247/370;夏普率为1.67,同类排名为35/370。分阶段来看,近1年年化回报为9.85%,同类排名为22/381,最大回撤为-8.28%,同类排名为258/381。

仓位管理:

从资产配置上看,截至2022年6月30日,基金经理管理以来债券仓位均值为83.76%,债券仓位变动区间为65.09%至98.77%。其中,可转债仓位均值为46.19%,可转债仓位变动区间为30.81%至67.54%;股票仓位均值为16.61%,股票仓位变动区间为14.19%至19.15%。

投资风格:

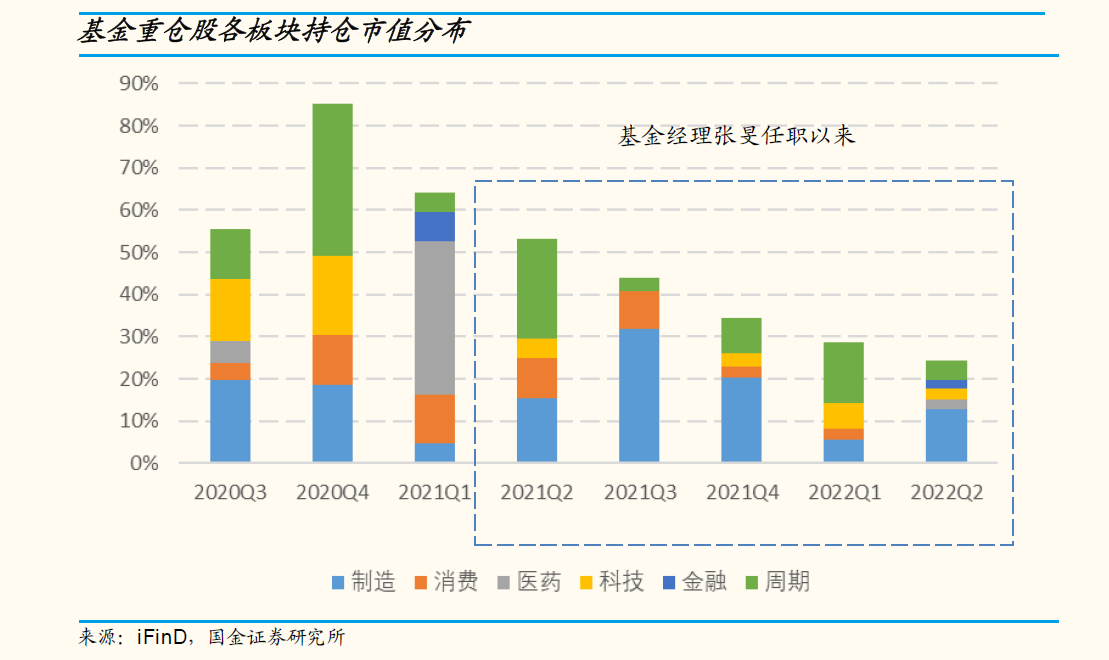

在股票组合配置上,信澳信用债债券A2021年末持股组合偏价值风格,市值相对中小盘;持仓板块分布为:制造板块37.49%、消费板块13.81%、医药板块4.12%、科技板块24.42%、周期板块20.17%;前五大持仓行业及其占持股市值比例分别为:电力设备(17.56%)、计算机(10.21%)、电子(8.97%)、汽车(8.31%)、有色金属(7.89%)。截至2022Q2末重仓持股分别为中国核电、中际旭创、正泰电器、均胜电子、中材科技、福耀玻璃、健民集团、禾望电气、湖北宜化、华发股份。