【基金要闻】

全国政协委员、交银施罗德基金总经理谢卫:以持有人利益为核心 推进基金行业高质量可持续发展

在全国两会召开前夕,谢卫接受了上海证券报记者的专访。他认为,只有坚持以持有人利益为核心,解决“基金赚钱而基民不赚钱”的发展困境,公募基金才能真正实现高质量、可持续的发展。今年,谢卫将目光聚焦于自己身处的公募基金行业,重点关注两大议题:一是进一步推进公募基金行业高质量发展;二是增强公募基金服务第三支柱个人养老金制度的能力建设。(上海证券报)

知名基金经理纷纷出手 抄底时刻来了?

A股市场在3400点附近震荡不止,弱市之下,除了基金公司纷纷自购之外,基金经理也掀起了自购潮。3月1日,前海开源基金公告,去年的股混双料冠军基金经理崔宸龙出资150万元自购所管的前海开源公用事业、前海开源新经济、前海开源新兴产业三只基金,而此前包括葛兰在内的其他顶流基金经理近期也有自购举动。近期基金经理自购的老基金多数是近期调整幅度较多的新能源、医药等行业基金或是目前距离1元面值跌幅较大的次新基金。多位业内人士表示,基金经理自购的核心原因还是看好未来几年资本市场的表现,实际能起到的销售渠道安抚作用较为有限。(中国基金报)

规模超千亿!养老FOF突飞猛进

规模突破千亿元,发展驶入快车道的养老FOF迎来监管指导。日前,有业内人士表示,监管机构鼓励基金公司发行三年及以上持有期的养老目标FOF,同时引导基金公司暂停三年期以下养老目标基金的上报,已经上报的产品也会暂缓审批,目的是倡导长期投资理念,引导基民长期投资。对此,多数公募基金表示未收到相关监管通知,也有国内某大型公募基金人士证实,公司相关部门有收到监管层窗口指导,但并非一刀切。具体而言,鼓励发行持有期三年及以上的产品,对持有期三年以下养老产品将审慎对待。(21世纪经济报道)

【基金大数据】

重配低估值板块 多只主动权益基金逆势上涨

今年以来,A股市场受多重因素影响,走势大幅震荡,权益类基金净值普遍出现明显回撤。不过,仍有部分基金“抗住”了这波调整,净值不跌反涨。据统计,截至2月28日,今年以来共有8只基金涨幅超过10%。从持仓情况来看,低估值地产、金融、能源及航空等困境反转行业是其配置的主要方向。其中,黄海管理的万家宏观择时多策略混合、万家新利灵活配置混合和万家精选混合分别以14.57%、13.5%、11.87%的涨幅排名第一、第二和第五。此外,吴国清管理的前海开源沪港深核心资源混合、前海开源金银珠宝混合、章恒管理的万家颐和灵活配置混合今年以来涨幅也均超过10%。(上海证券报)

摸底基金发行AB面:5只失败4只“日光” 冷热并存

数据显示,截至2月底,按基金成立日计算,年内新成立的首发基金仅211只,较去年同期的241只下降了12.45%;平均发行规模7.23亿份,较去年同期的32.64亿份下降了77.85%。相较去年同期,除了发行数量及平均发行份额均大幅缩减外。年内已有包括2只债券基金、2只ETF基金和1只混合基金在内的5只基金宣布发行失败。不过,在冷行情下,市场也有相对暖的一面。例如,截至2月底,年内已有4只“日光基”出现,宏观政策面也暖意渐显。4只“日光基”多以“进可攻、退可守”的均衡型配置组合为主。其中2只为债基,这也体现出投资者中长期对债券市场仍看好。此外,今年货币政策仍有宽松空间,甚至有可能进一步降息降准,这对债券市场而言是利好,债基发行或逐渐回暖。(证券日报)

近1500亿美元!知名对冲基金规模再创新高

全球最大上市对冲基金集团英仕曼(Man Group)资产规模再创新高!伦敦时间3月1日,英仕曼公布2021全年业绩报。报告显示,截至2021年12月31日,其全年资金净流入达到137亿美元,已连续第五个季度资金净流入创新高;这也使得该公司管理的资产总规模达到1486亿美元的新高。(中国基金报)

【基金观点】

长信基金:短久期信用债是相对安全配置方向

长信基金表示,就可转债而言,目前可转债估值处于较高的历史估值分位,因此2022年的胜负手可能在于赛道选择和个券挖掘。结构上可以关注估值收缩后的优秀赛道标的,主要包括主营业务稳健、且新进入优秀赛道的相关标的,例如部分业绩稳健的化工企业向新能源材料切入、部分汽车零部件企业在新领域上的突破、部分传统制造企业向高端制造的逐步推进(如半导体材料、设备)等。此外,建议关注估值、业绩有望实现修复的传统板块转债(比如汽车、出行、基建、必选消费等)。(上海证券报)

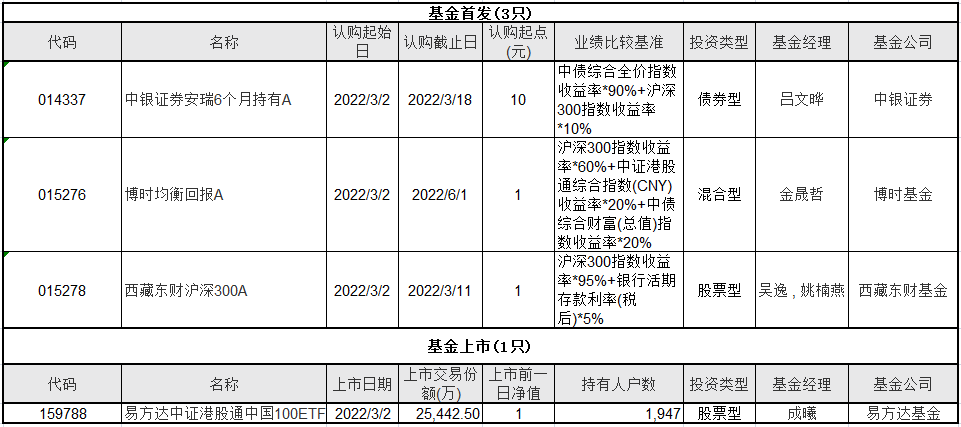

【今日新基发行上市】