中国产业门类多,A股风格切换快,基金经理必须具备横跨多行业的知识储备以及灵活的策略,才可能在行业发展、行情更迭的环境下获得良好收益。平安基金的张晓泉就是个中的佼佼者。

张晓泉毕业于清华大学材料科学系,从本科到研究生一直致力于纳米材料与清洁能源材料的研究。毕业后,张晓泉投身于金融行业,先是在券商覆盖有色金属、建材行业进行研究,凭借多年的专业知识积累,他很快在研究工作中如鱼得水,其所在团队随后接连获得“新财富最佳分析师”有色金属行业第二名、“水晶球最佳分析师”有色金属行业第一名、“金牛奖最佳分析师”有色金属行业第二名等奖项。

2015年,张晓泉转投买方,其研究更加贴近投资实战。2017年底,张晓泉加入平安基金担任研究总监,陆续搭建了TMT组、大消费组、大制造业组、大周期组的四大研究小组,强有力地支撑起平安基金主动权益投资规模和业绩的快速增长。

2019年6月,张晓泉出任基金经理。刚上任,就抓住了蓝筹牛市的主线,配置白酒、光伏等行业的龙头;随后,在2020年将仓位逐渐侧重在高景气度的新能源产业链上;在2021年下半年,又及时增加顺周期、上游资源品等板块的配置。

宽广的行业能力圈、灵活的投资策略,让张晓泉管理的产品获得良好收益。以他在平安基金管理时间最长的产品“平安新鑫先锋”为例,从他任职至今(2019/6/14-2023/2/15)斩获了189.23%的收益率,大幅超越同期业绩比较基准收益率的16.29%。

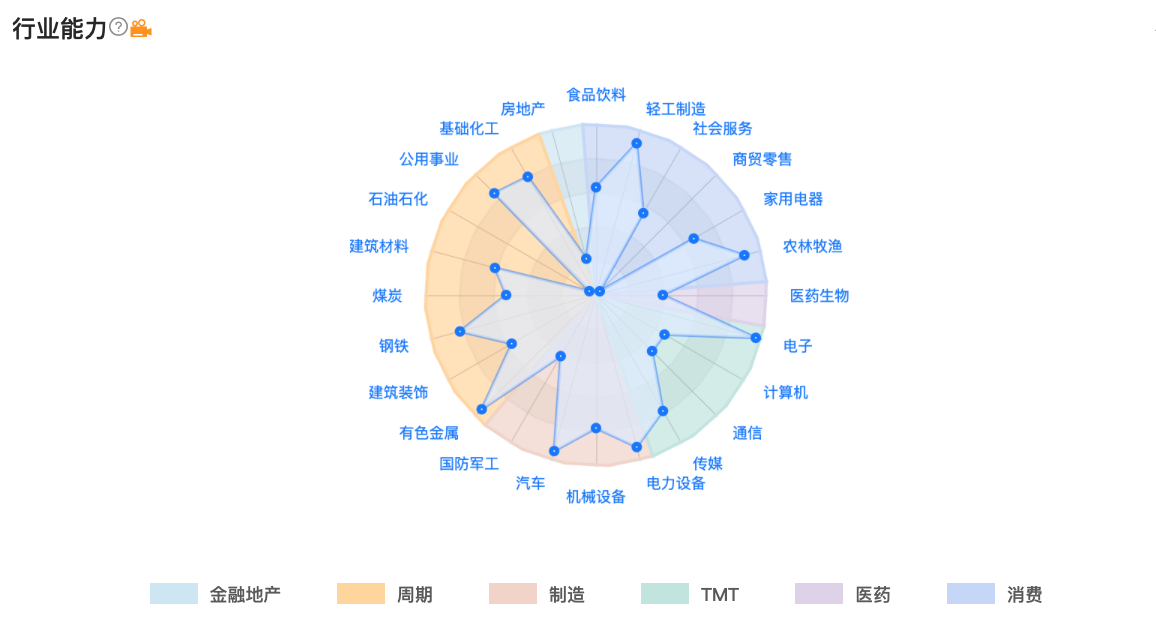

张晓泉行业能力圈

张晓泉的投资理念和方法论:

01 逐浪:捕捉高景气板块风口

张晓泉并不是一个重仓押注赛道的选手,他根据基本面、景气度、估值等因素进行选股。

例如,在2020年,基于行业历史和竞争格局的深度认知,张晓泉在产品中大幅增加对光伏公司的配置,隆基、通威、晶澳科技、捷佳伟创、天合光能等多家光伏公司都成为其重仓股,后来,光伏板块的行情印证了张晓泉的预判,产品收益丰厚。侧重配置光伏期间,张晓泉同样也挖掘到了其他领域的牛股,如建设机械,熟知制造业、重资产行业规律的张晓泉,清晰预判了这股产业趋势,果断重仓当时还是冷门股的建设机械,增厚了产品收益。

2021年,顺周期板块、大宗商品等全球定价的上游资源品,在海外大通胀期间涨价明显。在有色金属领域有深厚功力的张晓泉,迅速把部分仓位调整到煤炭、水电、有色金属矿厂等细分领域上,捕捉到了这一轮资源品大牛市的风口。

从光伏到建筑建材,从原材料到汽车链,从白酒蓝筹到高成长,张晓泉多次灵活调整配置,让他的产品在市场结构性机会凸显时拥有强大的爆发力。

02 体系:投资是检验研究的标准

张晓泉能够在近年变化剧烈、结构化特征鲜明的市场上获得良好战绩,背后是一套他在多年研究、投资中摸索出来的方法论——

(1)挖掘“好股票”,而不只是“好公司”。

张晓泉的投研思路非常讲究实战与实效。他认为,研究不该止步于找到好公司,在一个有效市场上,必胜的选股公式也并不存在。在2019年,张晓泉逐步重仓配置了高端白酒。并一路持有到2021年上半年,享受到了行业龙头这段时间估值、业绩的戴维斯双击。随后,在2021年,随着白酒龙头的估值越来越高,上游资源品的投资性价比凸显,他及时降低了在白酒上的配置,避开了后来的大幅下跌。

从这个偏左侧的交易历史中可以看到,张晓泉拓展能力圈、注重实战的特点,并且在实战中坚持了寻找价格与价值错配、挖掘企业创造价值的理念。

(2)以“1+X”思路精选个股。

张晓泉坚守价值投资理念,但不拘泥于固定行业、风格,他的选股框架可以简要归纳为“1+X”——

“1”,指的是基本面。包括公司的财务数据、商业模式、竞争格局、技术壁垒、成长空间、管理层能力等等;张晓泉认为,基本面研究的目的,是要找到影响定价的核心因素,并标的进行尽量准确的定价;

“X”,指的是超预期因素。兵无常势水无常形,行业、公司、市场、估值每时每刻都在变化,而且,随着时空条件的变化,影响标的发展的核心因素也会发生变化,因此,在研究中也要追求灵活,研究变化的原因和规律,以万变应万变。

对“X”因素的挖掘,让张晓泉的产品具有很强的爆发力,“平安新鑫先锋”在2019、2020年期间逐渐从消费转向新能源,在2021、2022年期间逐渐从新能源转向上游资源品,就是这种不断挖掘“X”因素、具有良好市场适应能力的体现。

(3)行业均衡,调仓灵活。

注重实战,奉行“1+X”框架,让张晓泉的选股倾向于估值合适、成长性高的公司,并涉及到了诸多行业,行业配置均衡,并且随着市场变化而变换重仓方向。除了行业分布广阔、收益来源多,在交易层面上,持仓集中度及换手率等常见的组合管理指标也总是伴随市场变化而灵活调整。

例如,2020年消费、蓝筹行情,市场风格比较稳定和持久,“平安新鑫先锋”的组合换手率就比较低;而2021年、2022年板块轮动加快,结构化机会凸显,换手率也相对提高。

张晓泉的“平安新鑫先锋”、“平安研究精选”主要的配置思路:

(1)看好泛科技板块的景气度。

具体而言,张晓泉把高景气度的行业分为两种,一种是维持景气度,例如电动车、汽车零部件、光伏、储能等2020年以来就一直保持高增长的行业。这些高景气方向主要集中在泛科技行业,这与中国经济发展的新模式、产业链的弯道超车息息相关,代表着生产力和生产效率发展的先进方向。

另一种高景气,则是在今年环境下新增的高景气行业,例如涉及信息安全、科技安全、能源安全等标准的行业与公司,科技产业的发展、落地必然会需要更多配套的政策支持,因此,军工、信息安全等行业也会迎来新风口。

(2)困境反转的行业。

自去年底以来,消费、地产、医药等多个受到抑制的行业,都出现了回暖的迹象与趋势。

在地产与地产链方面,利好政策不断出台,而渡过寒冬的地产公司,也有希望修复盈利能力、并获得更多的市场份额。而消费、医疗方面,消费场景的恢复,对消费行业与公司的复苏产生了积极的影响。

张晓泉认为,后续扩大内需战略、双循环新发展格局相呼应,中国拥有世界最广阔的市场,内需潜力巨大,旅游、酒店、白酒、家电等行业有望在2023年上演困境反转的潜力。反映在持仓中,张晓泉从去年三季度开始,在“平安新鑫先锋”中就已经开始配置地产、信创、医药行业的有关公司。

踏入2023年,国内经济复苏与海外需求衰退构成了新的宏观背景,消费、医药、地产等板块在迎来复苏的时候也出现新的变局,科技、制造等行业在快速发展的过程中也面临加剧的竞争,这对投资者来说既是机遇也是全新的挑战。

在这种复杂形势下,张晓泉强调实战、思路灵活而且擅长捕捉结构性机会的特点,将很有可能继续获得巨大的发挥空间。

张晓泉在平安基金在任基金一览

数据来源:同花顺iFind,日期:2023-02-20