正所谓“他山之石,可以攻玉”,在全球经济一体化进程不断加速的今天,投资组合多元化的重要性愈发凸显,全球资产配置的投资理念逐渐被越来越多的人所接受。

摩根资产认为,全球经济不确定性较强的背景下,科技行业依旧在高速发展、高股息资产的吸引力依旧较强,多元化的配置策略值得长期关注。

多元化资产配置策略长期有效

多元化资产配置策略旨在通过结合不同类型的资产,如股票、债券、房地产信托等大类资产,创建更灵活和更广泛的多元化投资组合。多元化资产配置的有效性在于,各大类资产间较低的相关性更有利于分散市场风险,在个别资产表现不佳时,亦有助于通过投资组合中其他资产的回报来弥补。

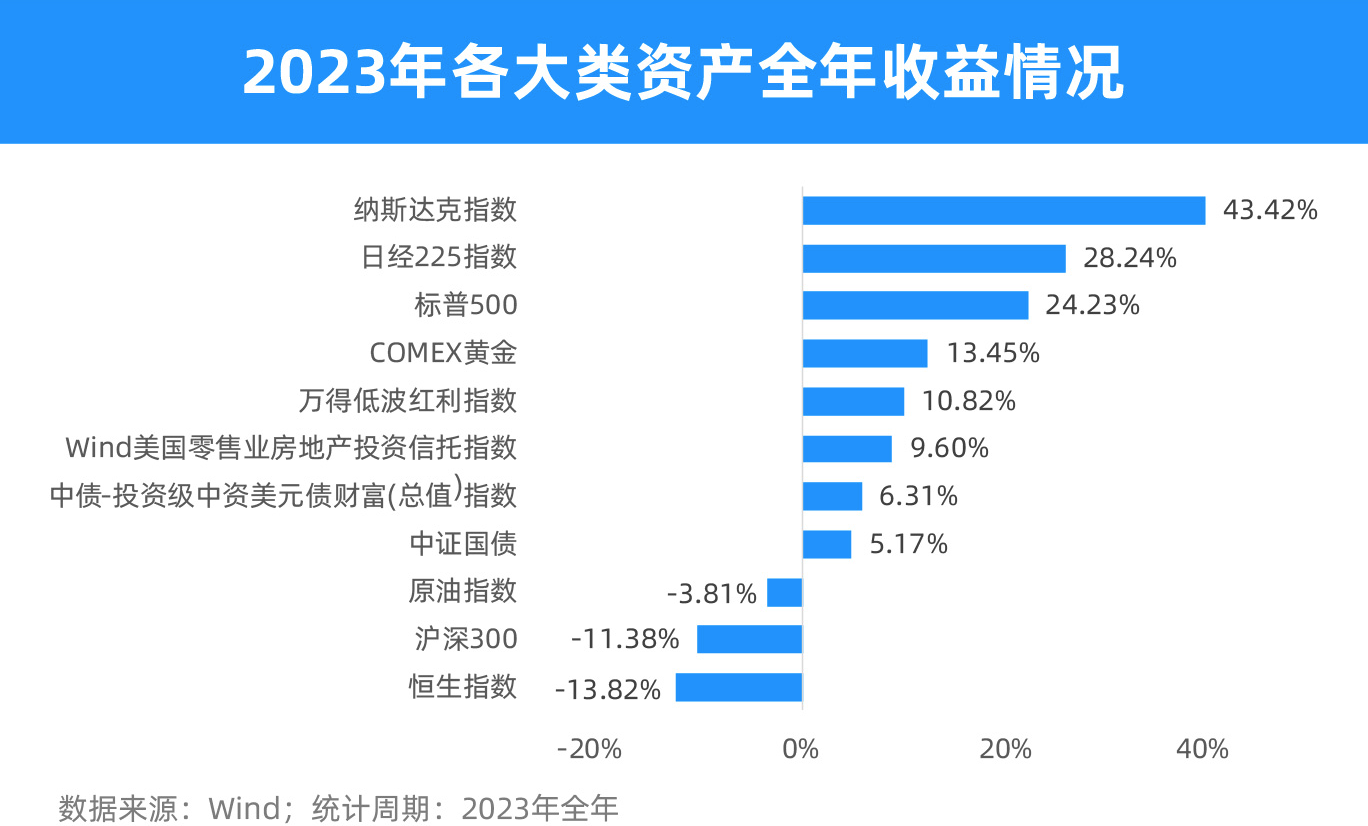

回顾2023年,全球各大类资产中均有不同表现,其中代表美股科技资产的纳斯达克指数表现较为领先,另外黄金、低波红利资产以及美国房地产信托等资产亦有不错表现。虽然2023年A股资产表现较为靠后,但2024年依然具备 “王者归来”的可能性。

2024年,全球市场投资环境依然处于瞬息万变的环境中,面对持续的通胀、经济衰退等诸多风险因素的威胁,多元化投资组合或能够有效应对不确定性,助力分散资金风险的同时,为投资组合提供更强的抗波动能力。

具体来说,美联储加息周期尾声,在货币政策宽松转向预期下,各大类资产走势都将受到不同程度的影响,回顾历史行情,美联储降息通常可加强股票资产的上涨预期,叠加国内稳增长政策的持续利好,港股与A股市场有望逐步企稳并开启向上行情。

另外,美债利率下行周期中,中美利差和名义增速差收窄,估值对于利率更加敏感的成长股有望走出超额行情,美国仍有可能在科技股的带领下延续强势,以AI为核心的细分行业或将持续受益,并且从长周期看,中国数字经济发展潜力巨大,人工智能(AIGC)将深度影响行业。

AI科技赛道长期投资优势明显

2023年,我们见证了数字化经济的蓬勃发展和变革,AIGC产业在这一年迎来密集催化并且随着AIGC在各个行业的普及,2024年还有望持续推动全球资本市场的投资热潮。

在国内历次重要会议中,人工智能被反复强调,2023年中央经济工作会议将现代化产业体系建设列为2024年重点工作,反应了随着人工智能科技的发展,产业经济对社会发展的重要性正在不断提升。

值得一提的是, 2023年底召开的中央经济工作会议提到“要以科技创新推动产业创新,特别是以颠覆性技术和前沿技术催生新产业、新模式、新动能,发展新质生产力。”相对于传统生产力,新质生产力更多代表的更多是新技术、创造新价值、适应新产业、重塑新动能的新型生产力。

而AI的发展将会对我们的生产生活方式产生深远影响,随着技术的逐步成熟,将逐步形成对传统产业而言全新的产品和生产资料,从而改变原有的技术路线形成全新的产业链条。

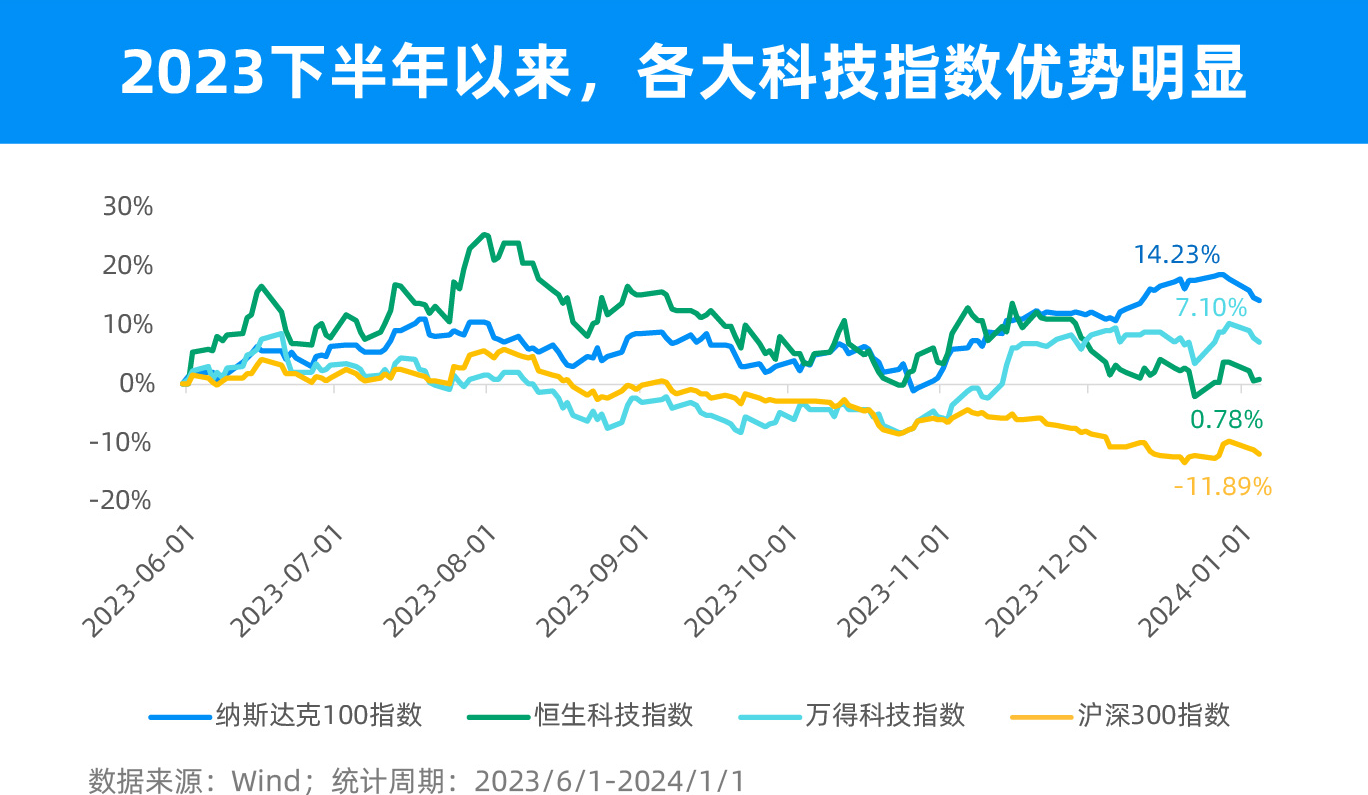

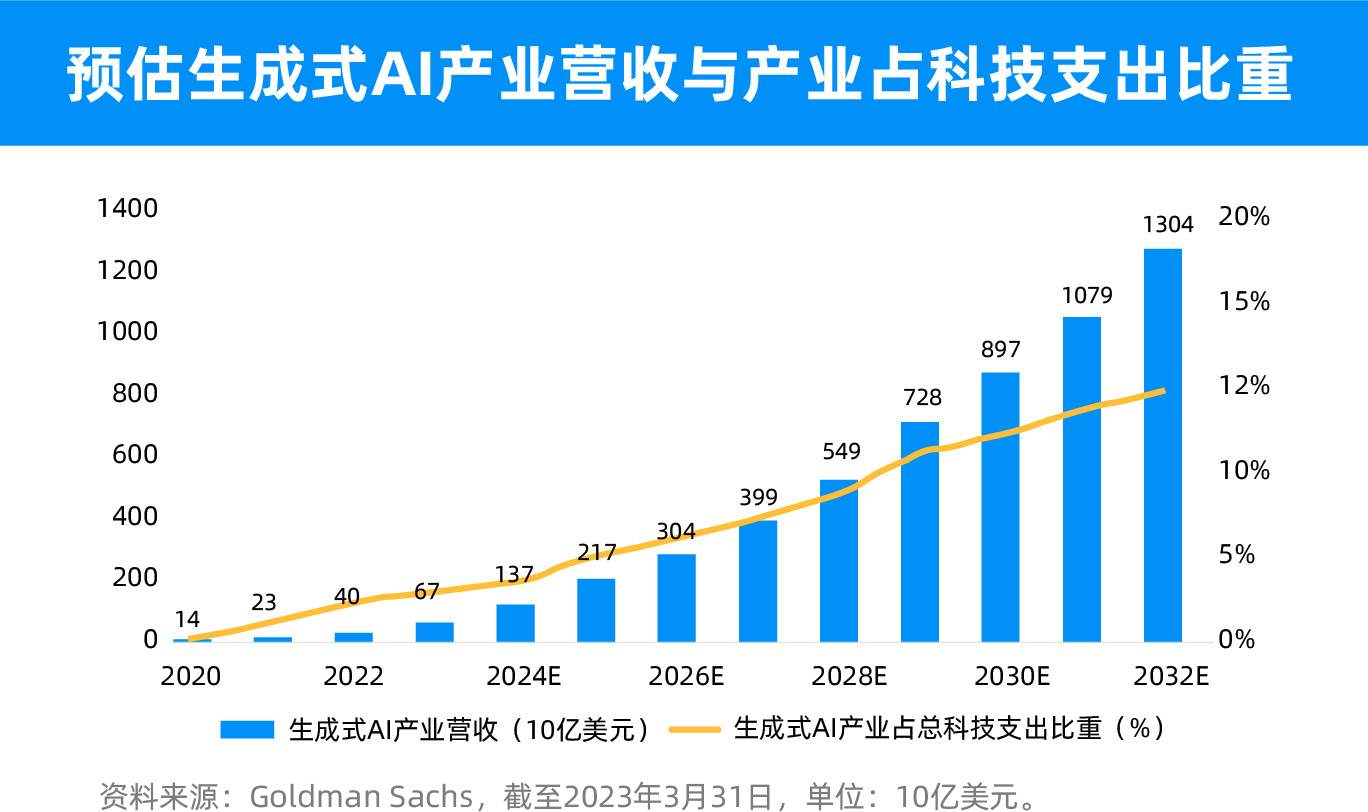

2023年下半年,全球科技股经历了一波明显的回调,然而由AI所带动的相关订单需求却相当扎实。根据IDC预估,2032年生成式人工智能市场的规模将达1.3兆美元,年复合增长率高达42%,且该产业占整体科技支出的比重届时也会达到12%。从长期投资角度来看,在本波的股价修正后,或许可以迎接新一波科技股的行情。

红利低波动资产或值得持续关注

2023年以来,A股在持续低位徘徊与震荡行情中,高股息资产却备受追捧。尤其是去年下半年各重要会议中对“稳增长”诉求的增长,以及相关经济提振政策的出台,皆利好于高股息资产的持续表现。

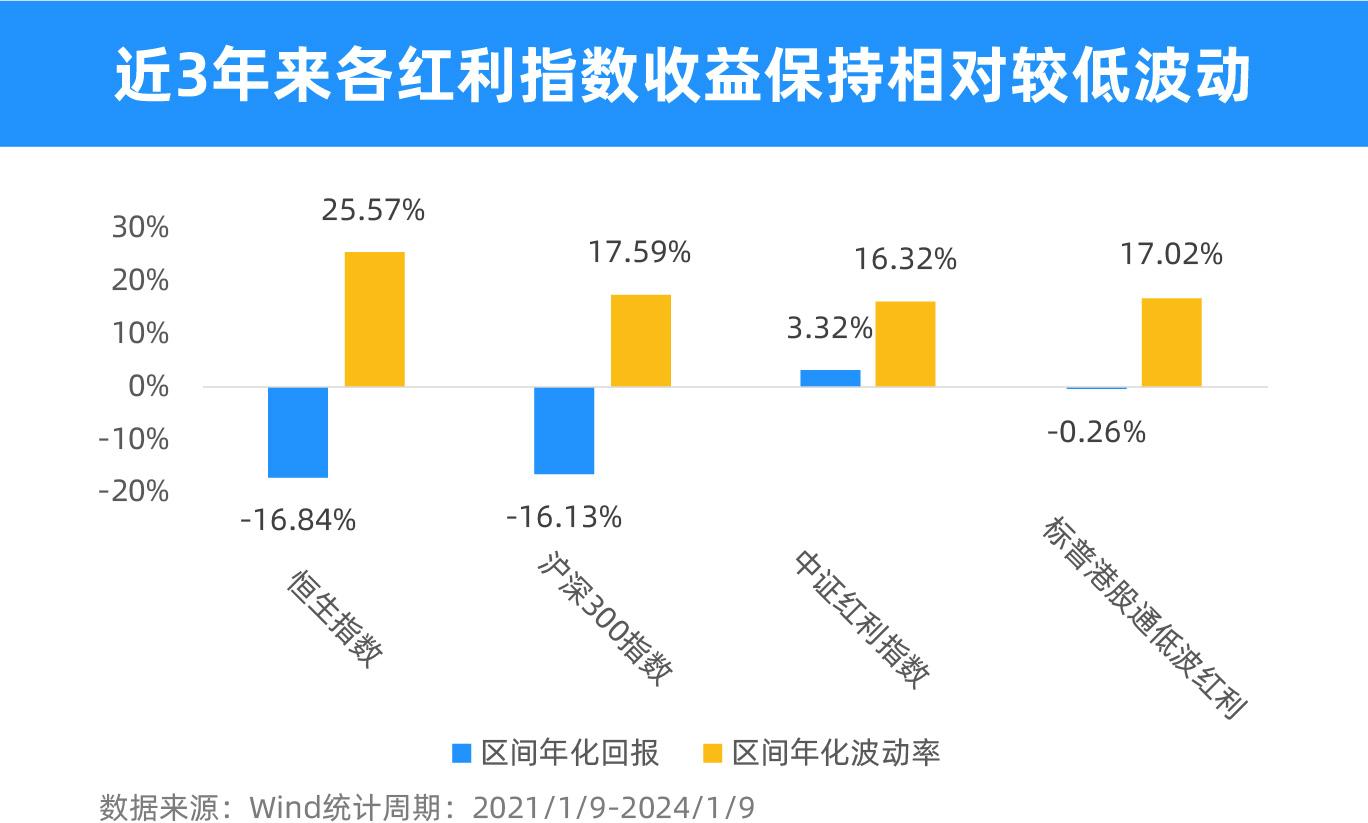

以中证红利指数、标普港股通低波红利指数为代表,近3年以来,低波红利资产在港股持续震荡下跌的背景下表现相对抗跌。万得数据显示,截至2024年1月9日,中证红利指数十年估值分位处于17%左右,高股息资产投资性价比优势明显。

2024年开局以来,A股市场依旧持续处于震荡行情当中,未来在市场利率整体下行、高收益资产缺失的背景下,高股息资产的投资性价比依旧具备吸引力。

(摩根资产管理)