最近“中特估”和“科技TMT”两个市场新主线轮番上涨,带动市场成交量能不断放大。尤其是在数字经济利好+AIGC热度的加持下,中证TMT指数年内累计涨幅达到25%,其中计算机、通信板块涨幅均超过30%,位居申万一级行业年内涨幅Top2(数据来源:Wind,2023/3/28)。

如果你对TMT行情感兴趣,又担心单一科技成长赛道的风险波动难以承受,那么选择一只均衡配置、长期业绩表现较好的基金或许是个不错的选择。今天上证基金宝就来介绍一只绩优基金——华夏创新前沿。

近5年回报超147% 双料大奖加持

华夏创新前沿作为科技成长风格基金,定位鲜明,致力于寻找顺应科技产业趋势,拥有杰出商业模式,从而能够实现高质量持续增长的优质公司。

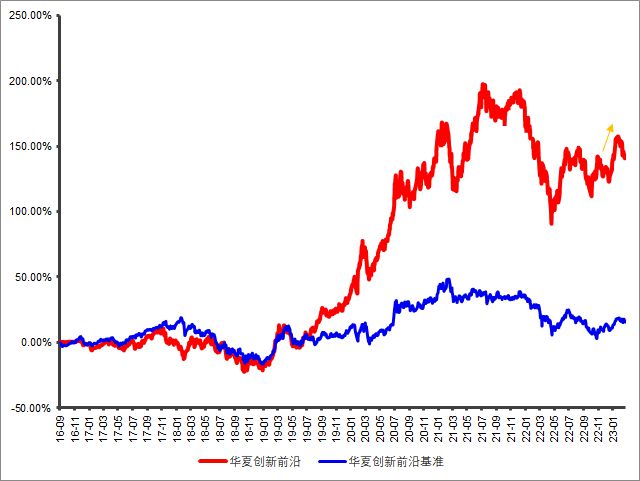

自2016年9月7日成立以来累计净值增长142.10%,近3年、近5年分别上涨46.64%和147.29%,成立以来年化达到14.61%,创下亮眼的投资回报。先后荣获金基金·股票型基金三年期奖、三年持续回报股票型明星基金奖。

业绩数据来源:基金定期报告,截至2023/2/28

布局核心科技资产 下跌时敢于加仓

在投资上,华夏创新前沿一以贯之,长期保持对信息技术(半导体、云计算、5G)、先进制造(光伏、新能源车、军工)、生物医药等科技成长行业的关注。在市场回调时,敢于加仓那些估值合理甚至被低估的优质科技公司。

四季报显示,华夏创新前沿重点加仓了两类资产:

一是涉及国家安全、自主可控和产业升级弯道超车的方向,这类方向有国家政策支持、持续重点投入,具体包括信创、半导体、新能源、高端制造等;

二是顺周期行业里的优秀公司,特别是逆势投入的龙头公司,将直接受益于未来国内经济企稳复苏,具体包括消费与互联网、医药、半导体设计、企业软件/数字化等。

图:华夏创新前沿-四季度前十大重仓股

数据来源:基金定期报告,截至2022/12/31

这也让基金成功抓住了去年11月以来的反弹行情,在这波TMT板块困境反转行情下实现净值大幅回血。

业绩数据来源:基金定期报告,截至2023/2/28

行业分散+均衡配置 追求更高胜率

当前市场风格快速轮动,单一赛道或某几个赛道很难持续占优,采用“行业分散+均衡配置”策略在当前的市场环境下可能有更高的胜率。

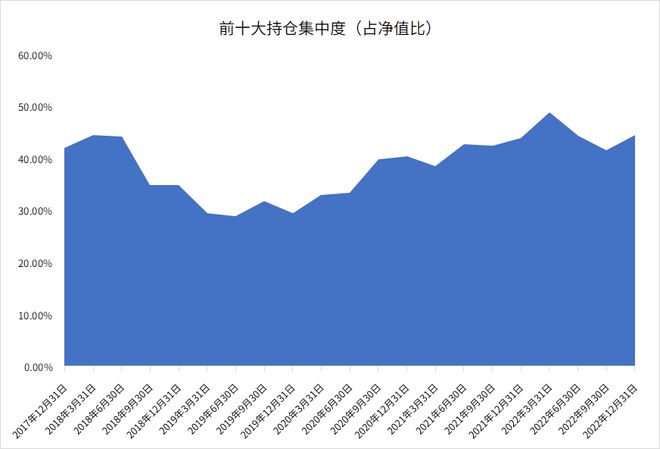

华夏创新前沿始终坚持行业分散、个股分散的原则,以产业趋势为主,以政策驱动为辅,抓住中国科技行业beta机遇。从股票持仓集中度看,前十大重仓的占比始终不超过50%,注重不同行业、个股分散配置,力求控制组合波动,风格偏稳健不激进。

数据来源:基金定期报告,截至2022/12/31

当下TMT行情怎么看?

当前TMT板块交易拥挤度已至历史高位,也让市场开始担心:这一波由AI领衔的数字经济行情拥挤度是不是已经过高了?后续如何投资更为科学?

华夏基金基金经理屠环宇认为,2022年是TMT板块疫情/经济/供给扩张最差时点,2023年基本面确定性边际变好,有基本面(宏观经济复苏好转+信创国产化替代)、业绩弹性潜力(费用率低)、政策和主题(数字经济、信创、数据要素)等多重利好支撑,弹性取决于好转幅度。

优质龙头公司在这个位置上估值比较合理,但资金想找预期收益率更高的,小股票短期可能表现更好,因此我们会适当增加位置低+估值便宜或有主题催化的小股票作为补充;但大部分小公司最终难以兑现,计算机板块已经涨了很多,要随时跟踪市场变化,也许后面的胜负手在于谁能及时止盈。拥挤度达到阶段性高点后,板块往往对利空比较敏感,进一步上涨的话可能需要更超预期的事件催化和基本面预期的改善。