什么是基金定投?

简单来说,基金定投,就是在固定的时间、投入固定的金额、购买固定的基金产品。

基金定投有什么优势?

01 克服人性弱点、避免择时

近日,景顺长城基金、富国基金、交银施罗德基金三家基金公司联合发布的《公募权益类基金投资者盈利洞察报告》(以下简称《报告》)中提出:“基民投基收益=基金损益+基民行为损益,在投资基金的过程中,投资者常常把更多的精力放在如何挑选一只优秀的基金上面,而对于自身投资行为给予的关注度却显然有所欠缺。”

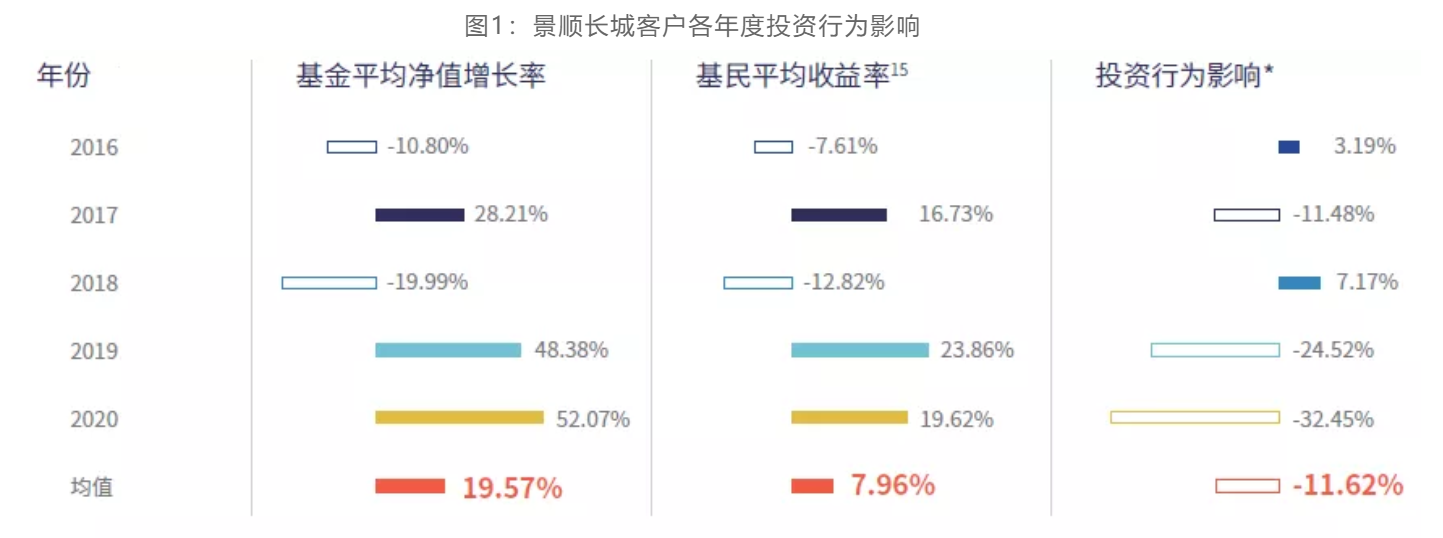

《报告》引用了景顺长城旗下,成立至少5年以上的主动权益类非封闭、非定期开放基金的数据,通过比较过去5年的客户年度平均收益率与对应区间的基金净值增长率,观察由于客户的行为,对实际收益带来的影响。结论如下:

“过去5年,客户由于投资行为将最终的投资收益拉低了11.62%,且在大部分的年份中都是负影响,相比基金经理过去5年为这些基金创造的平均年度净值增长率19.57%,客户投资行为的损耗率接近-60%。”

《报告》罗列了三种典型的负面投资行为:频繁买卖、跟风追涨、过早止盈止损。这些行为在小编看来,可以用同一个词进行归纳:错误的择时。

图1:景顺长城客户各年度投资行为影响

图片来源:《公募权益类基金投资者盈利洞察报告》

我国A股市场整体波动性较高,同时风格切换速度较快,这让基金投资中的择时操作非常困难。既然无法精确判断最佳入市和离场时间,那不如每个时点都投一点。基金定投可以让您免于择时烦恼,避免错误的择时对于收益的损耗。

02 平摊成本、分散风险、提升收益

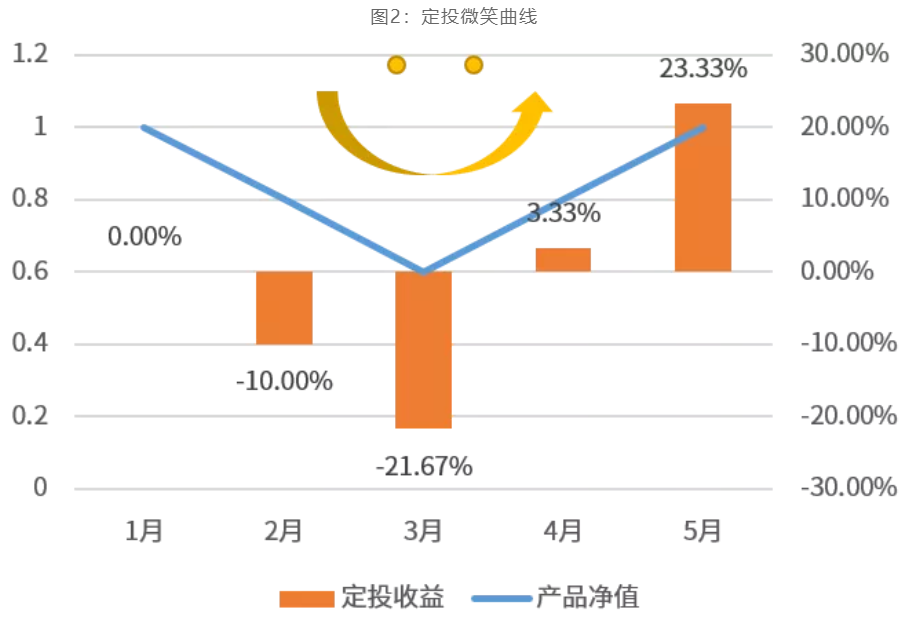

基金定投通过长期持续投资,在市场下跌时积累更多便宜筹码,在市场回升时获得盈利。这个过程,就是大家经常听到的“定投微笑曲线”。

举个例子:

假设投资者按照月度频率定投,每次投入1元,产品净值前两个月受市场影响快速下跌至0.60,接下来的两个月又反弹至1.00。投资期末产品净值并无上涨,但投资者通过定投的方式在产品下跌时获得了更多的份额,从而在产品净值修复时获得了较好的收益。

图2:定投微笑曲线

如何做好基金定投?

因为基金定投省时省心、自动扣款的特点,所以很多人也把基金定投称之为“懒人理财”。但无脑定投、放着不管就可以高枕无忧了吗?其实不然。下面,小编就带您了解一下基金定投的正确姿势。

01 设定止盈目标,及时锁定收益

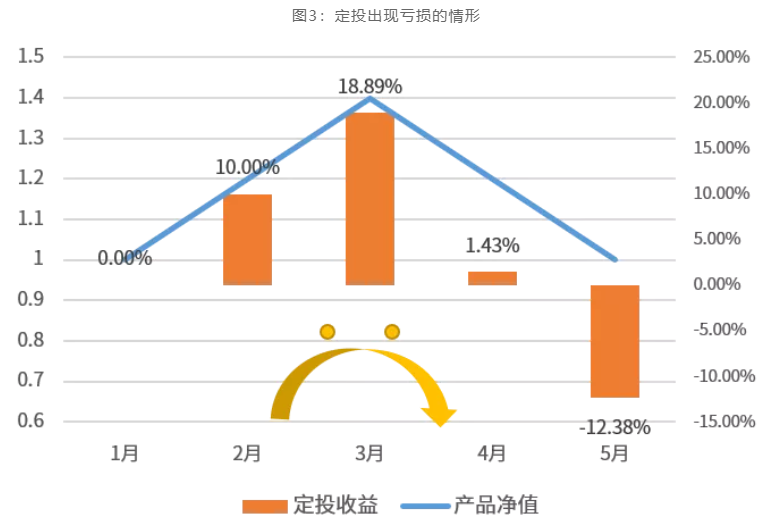

上文中,展示了广为流传的“定投微笑曲线”,但微笑曲线事实上只反映了“先跌后涨”一种情形,如果出现产品净值“先涨后跌”的情况,定投的收益会是怎样呢?

继续举例说明:

假设投资者还是按照月度频率定投,每次投入1元,产品净值前两个月快速上涨至1.40,接下来的两个月又回落至1.00。投资期末产品净值依然维持不变,但投资者由于在产品净值处于高位时进行了持续投资,从而导致在产品净值回落后出现了亏损。“微笑曲线”也变成了“悲伤曲线”。

图3:定投出现亏损的情形

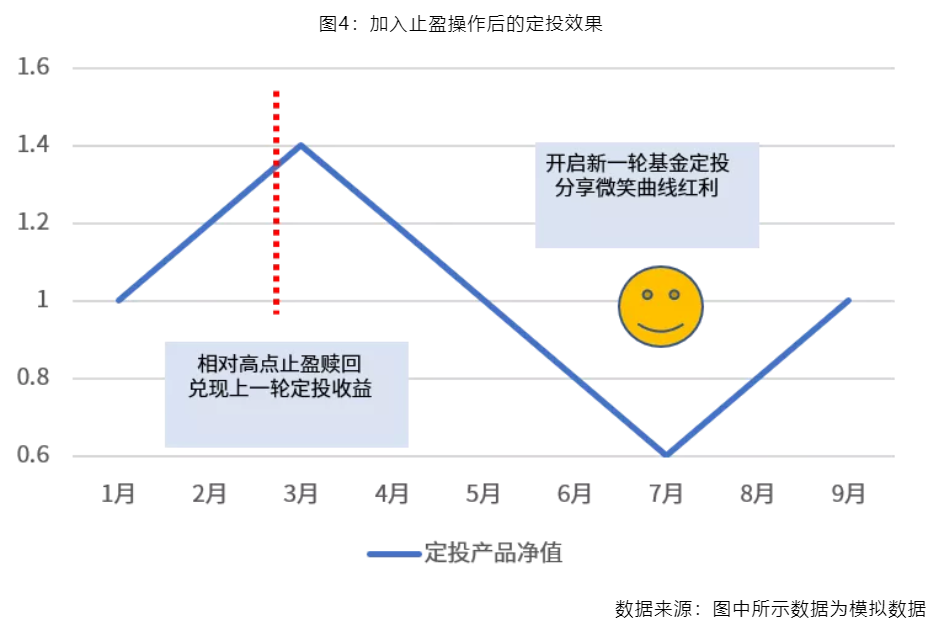

那么如何避免“悲伤曲线”呢?办法很简单,投资者只需要设定合理的止盈目标即可。当定投收益率达到盈利目标时,及时止盈赎回;同时,重新启动下一周期的定投计划。诚然,我们鼓励长期进行基金定投,但这里的长期是针对定投行为,而非单个定投计划。当单个定投计划出现较高盈利时,通常也对应着较高的市场点位和更大的回撤风险,及时的止盈,目的不在于择时,而在于更好地利用定投平摊成本、分散风险的优势,获取更为理想的定投收益。

图4:加入止盈操作后的定投效果

02 并不是所有的基金都适合定投

我们知道了,一轮定投计划的盈利一般通过两种路径:一是产品净值持续上涨,到达设定的收益目标后通过止盈方式实现;二是在净值波动过程中坚持定投,低位积累基金份额,通过微笑曲线获利。通过分析上述两种盈利路径,我们推导出适合定投的基金的两个基本条件:一是具备持续上涨或净值修复的能力;二是基金净值波动较大,低位积累份额的机会多。基于此,我们可以得出以下结论:

× 货币型、债券型基金因为净值波动过小,并不适合进行定投;

✔ 推荐定投管理人员稳定、历史业绩良好的股票型和混合型基金;

✔ 指数型基金是非常适合进行定投的产品。(中银证券)