基金风格是今年的热议话题,基民都不想买到风格漂移的产品。而要想买到风格稳定的基金,要先搞懂基金风格。

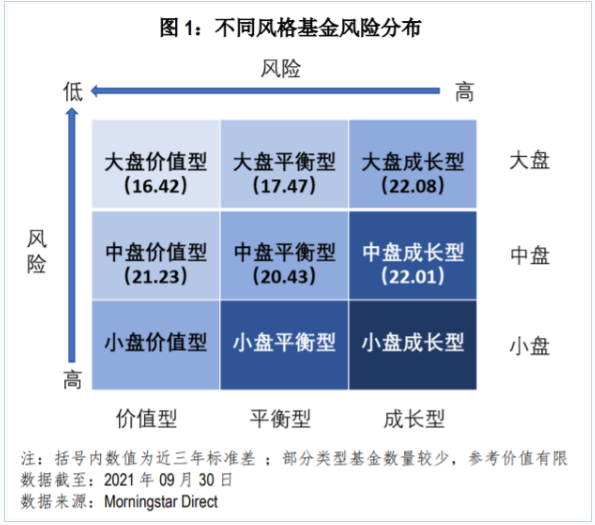

要了解基金的风格,要先要了解一个东西——晨星股票投资风格箱。这是晨星公司创造发明了的,对每只基金的风格进行分类:除了对基金投资风格的分类:价值、成长、平衡;也对大盘、中盘、小盘做了区分。

而不同风格的基金风险水平也差别较大,下图是不同风格基金的风险分布。

大盘、中盘、小盘主要是根据基金所投的股票市值划分,更能体现基金风格的是价值、成长还是均衡风格。

【价值风格】

价值型基金经理都会购买那些他们认为价格大大低于内在价值的股票,即低估值的股票。但他们会争论什么才是有价值的,不同的人对有价值的事物有着不同的定义。

几种常见的价值基金投资策略:

深度价值型基金:深度价值风格,更关注股票的静态价值(当前价值),买入目前价格相比内在价值显得较低的股票,并预期股票价格会重返应有的合理水平,主要赚取价值回归和估值波动的钱。该基金持仓以低PE、PB、PS的股票为主,或者是估值处于历史估值区间较低的位置。

相对价值型基金:由于不同行业之间的商业逻辑、市场竞争及监管环境不尽相同,市场给予各个行业的估值及预期也是千差万别。事实上投资人会发现在景气度较高的行业中很难找到“便宜”(PE或PB等估值指标很低)的股票。相对价值型基金经理在深入研究分析行业估值逻辑和公司基本面后,精选并投资于与同行业中或类似企业相比市场估值(PE或PB等指标)较低的股票,期望未来公司股价会恢复到市场平均或以上的价格。

红利价值型基金:红利价值型的基金经理更偏爱于高股息及股息稳定增长的公司。这是由于长期维持较高股息的公司经营状况相对稳定,其所处行业竞争达到相对平衡状态,公司通常不需要进行大规模的新投资(新投资意味着更大的经营不确定性风险)。同时稳定的红利现金流收入也能提高投资组合的安全底线。历史数据证明,高股息率的公司在市场大跌的时候具有更好的抵御风险能力。

【成长风格】

成长型基金,是指以追求长期增值为投资目标的基金,资金主要用于购买信誉好、发展前景好、利润较高的成长型公司的股票。

成长型基金有以下3个特点:

1、在追求高收益的同时,也会承受较高的风险;

2、在通过组合投资来分散风险的同时,会选择收益较高的股票来进行投资;

3、选择高成长性的公司进行投资。

成长型基金又分为积极成长型和稳定成长型两种:积极成长型基金追求资本长期增值,但在目标选择上更偏好规模较小的成长型企业,风险高收益大;而稳定成长型则一般不从事投机活动,追求的是资本长期增值,以稳定持续的长期增长为目标。

【平衡风格】

均衡策略又叫GARP策略,既要找寻具有持续增长潜力但价格合理或低估的股票,又不会一味追求成长性而忽视股票价格,从1到N的成长,而不是0到1的那种成长。

平衡风格,也可以理解为价值成长兼顾,可以是靠选股,价值属性和成长属性兼备;也可以是靠配置,成长股和价值股搭配。

(文章整理自晨星中国、中欧基金)