去年以来,医药股板块经历了有史以来最大的调整,板块中的一些品种的跌幅高达50%以上,甚至更多。在新能源赛道股估值高企的背景下,调整相当充分的医药股能否迎来一轮行情呢?在分析了过去10年的走势后,诺德基金认为。当前医药板块估值处于底部区域,投资性价比较高。

阶段性调整 医药股的正确投资时间

回顾过去10年,A股整体及医药板块同时出现较大规模的下跌主要有3次:分别在2015年、2018年、2021年。我们不妨回测下当时医药板块的表现情况:

2015年:第一次回调出现在2015/6/12-2015/9/14,累计跌幅-41.96%。其第一次修复时间在2015/9/15-2015/12/23,反弹幅度高达33.49%,反弹过后沪深300最大回撤为-26.19%。但假设我们在此回撤最低点买入,直至新一轮行情高点(2016/1/28-2018/5/25),累计收益高达27.47%。

2018年:第二次回调出现在2018/5/25-2019/2/11,累计跌幅-34.63%。其第二次修复时间在2019/2/11-2019/4/10,反弹幅度高达42.95%,反弹过后沪深300最大回撤为-13.50%。但假设我们在此回撤最低点买入,直至新一轮行情高点(2019/06/06-2020/08/06),累计收益高达101.01%。

2021年:第三次回调出现在2021/5/25-2022/4/27,累计跌幅-32.24%。而这次行情转折点就在2022/4/27,随着国内的流动性、政策面的持续改善,开始了一段反弹行情。截至2022/7/18,医药指数累计反弹13.42%。

暂且不论,目前医药指数处于修复行情还是震荡行情中。纵观前两次A股与医药板块同时下跌的情况,不难发现:在市场底部的第一波反弹后,医药行业大概率会出现阶段性调整。但这种阶段性调整,从长期的角度上看,可能是为下一轮行情做准备,或许是一个不错的投资时间段。

估值处于底部区域,投资性价比较高

另外,我们也不妨从医药行业本身入手,来观察是否值得投资。

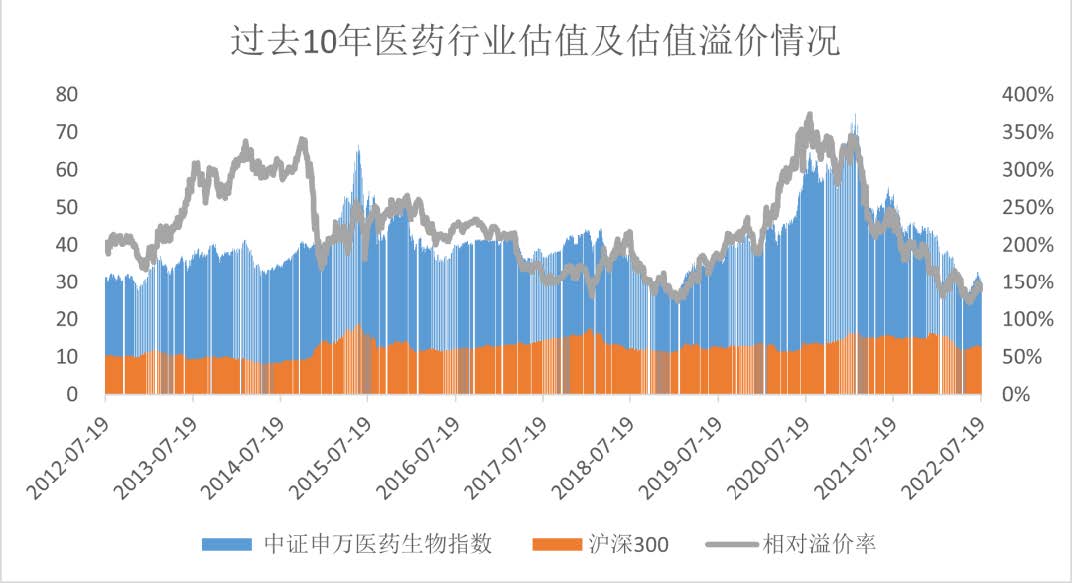

从估值的角度上看,当前医药生物估值正处于历史低位,截止2020/7/19,中证申万医药生物指数PE为30.25,处于过去十年历史分位数的10.72%水平,属于历史低位。从估值溢价率的角度上看,中证申万医药生物指数相对于沪深300指数的估值溢价率为140.46%,处于近10年来较低水平。因此,医药行业具备相对较高的投资性价比。

四大细分赛道,布局正当时

医药行业的投资性价比较高,但其投资难度一点也不小。医药行业是一个庞大的行业,不但子行业众多,而且不同子行业的商业模式差别巨大。那么,我们又该如何布局呢?

1、创新药

随着国内创新药审批流程日益完善,优先审评、附条件批准、突破性疗法以及境外上市的临床急需新药四条加速审批路径日益成熟,我国创新药数量和种类逐年呈现增长趋势。据医药魔方统计,2021年获批创新药平均审评时间约为412天,相较于从2016年的接近800天,加快了近一半的效率。

2、消费医疗

在老龄化与消费升级趋势下,中国医疗需求持续增长具有确定性。从下图我们看到,从2013-2021年以来,我国居民在医药保健上的人均消费支出逐渐递增。并且随着大家生活的水平提高,消费性医疗需求逐渐呈现出高质量、多元化、多层次的特点。投资消费医疗,就是投资长寿时代的刚需。

3、医疗器械

自2013年以来,医疗器械行业不断发展壮大,艾媒咨询预计2022年国内医疗器械行业市场规模将达12529亿元,2025年将达18414亿元,市场规模发展空间巨大。此外,医疗器械有少数细分赛道国产化率低于10%,大多数细分赛道国产化率在20%-30%之间,后续有望在享受行业增速以外,还能额外享受国产替代放量带来的红利。

4、中药行业

近10年来,我国政府出台了一系列政策,促进中药传承创新、改善中药审评审批制度,促进中药研制和发展,将发展中医药上升到国家战略。另一方面,中药行业消费属性较强,总体需求稳定。随着人口老龄化和慢性病发病率提升的背景下,中药行业步入高质量发展阶段。