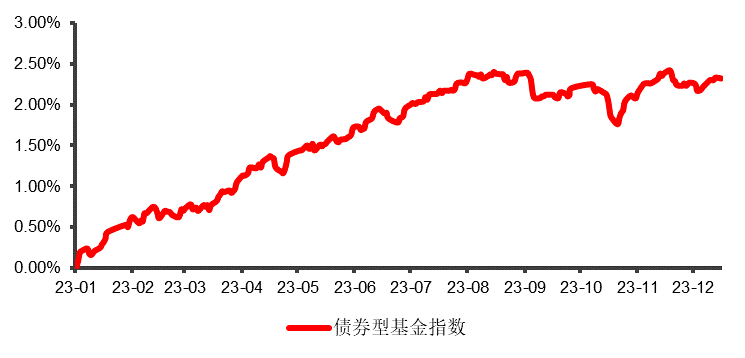

在市场持续震荡的背景下,今年以来,债券基金走出了一条相对平稳向上的曲线,截至12月18日,债券型基金指数今年以来上涨2.45%,最大回撤-0.63%。

今年以来债券型基金指数走势

数据来源:Wind,统计区间2023.01.01-2023.12.18。

债券与股票走势不同的背后,源于底层资产的差异。债券收益主要来自票息收入和资本利得。

购买债券相当于借钱给借款人,定期获取利息,到期收回本金。只要借款人不违约,持有债券到期就能得到固定的票息收入。此外,债券还能通过二级市场进行买卖,中间产生的价差即资本利得或损失。

而股票的投资回报在中短期内取决于市场行为,买卖的价格波动往往较债券更大。因此,相比股票,债券的收益曲线走势相对平稳。

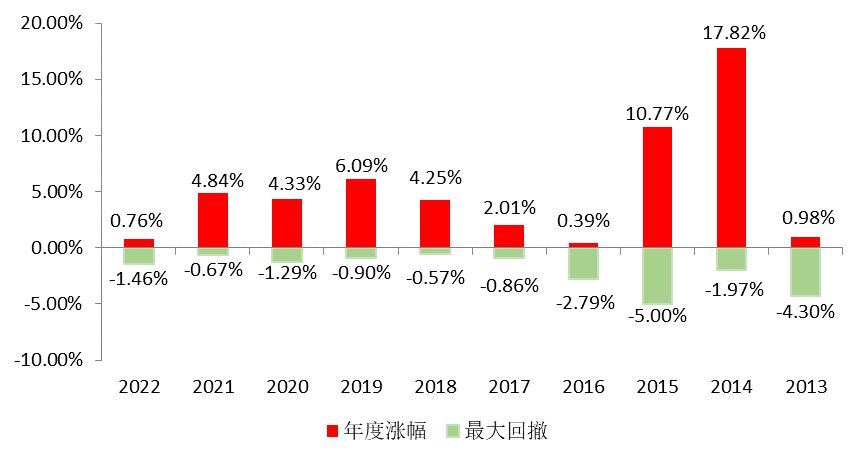

复盘过去10年的表现,也可以发现,债券型基金指数每年业绩均为正,年度最大回撤5%左右。

近10年债券型基金指数年度收益率及年度最大回撤

数据来源:Wind,统计区间2013.01.01至2022.12.31。

然而,债券的配置价值一直容易被忽略。不少投资者会觉得,债券预期收益水平不高,只要配了债券,一定会拉低整个账户的收益。

事实上,由于债券这种固定的“输出”,账户中如果能适当搭配债券,反而可以实现“1+1>2”的效果。

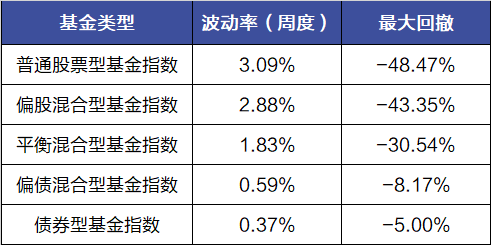

选取可投资范围不同的混合型基金指数,对比发现混合型基金指数相较于纯股票型基金指数的波动大幅降低。

不同类型基金指数过去10年波动率及最大回撤

数据来源:Wind,统计区间2013.01.01-2022.12.31。

以偏债混合型基金指数为例,从波动率和最大回撤角度看,近10年来股票型基金指数的最大回撤48%,而同期偏债混合型基金指数的最大回撤为8%,相对股市的整体波动率明显降低。

可见,长期来看,股债配置策略的收益曲线的波动率随着债券比例增加而下降,收益曲线更加平滑;因此,对于风险承受能力不高的客户而言,不妨考虑配置一些债券基金。

(广发基金)