摘要:

(1)近年来,受内外部不利因素影响,国内经济状况面临一定压力,这也导致利率处于持续下行趋势。对于保险机构而言,一方面,投资端以“固收+”为主的策略预期收益率承压;另一方面,尽管监管多次引导产品预定利率下调,但目前2.5%的利率上限仍高于30年期国债到期收益率2.31%(截至2024年9月6日),险资必须增加权益资产的配置比例,以覆盖负债端的资金成本。

(2)相比宽基指数而言,基于质量成长因子构造的质量指数以盈利能力强、现金流可持续且兼具成长性的公司作为指数样本,拥有成分股基本面状况良好、自身定位符合高质量发展政策导向、能够显著提升“固收+”组合风险收益比等优势,因此具备更高的配置价值,可以关注鹏扬沪深300质量低波(011132/011133)与鹏扬中证500质量成长ETF(560500)及联接基金(007593/007594)。

一、险资的配置困境

低利率环境下,保险投资收益承压。保险机构的资金投向以“固收+”策略为主,即以债券资产作为组合底仓,通过配置少量风险资产实现收益增厚,策略对于波动率和最大回撤等风险指标具有严格要求。近年来,受内外部不利因素影响,国内经济状况面临一定压力,这也导致了债券利率处于持续下行趋势。截至2024年9月6日,10年期和30年期国债到期收益率分别为2.14%和2.31%,处于自2019年以来的最低点。在不考虑资本利得的情况下,利率下行对于“固收+”组合的预期收益率产生了较大负面影响。

负债端资金成本仍较高。2024年8月2日,国家金融监督管理总局发布关于健全人身保险产品定价机制的通知,自2024年9月1日起,新备案的普通型保险产品预定利率上限为2.5%,相关责任准备金评估利率按2.5%执行。虽然产品预定利率在监管引导下得到多次下调,但目前仍超过了超长债到期收益率2.31%,这也对保险的资金配置带来了较大压力。在拉长债券端久期的同时,保险仍需增加权益资产的配置比例,以提高组合预期收益。

二、“固收+”组合如何选择合适的风险资产?

相比一般宽基指数,质量指数具有更优秀的基本面特征。基于因子投资理论,Smart Beta指数通过在质量、成长、低波动等风格上的主动暴露来实现超额收益。以500质量指数为例,其编制方式为在中证500股票池中挑选盈利能力强、现金流量充沛且兼具成长性的公司作为指数样本。300质量低波指数则在“质量成长”的编制框架下叠加了低波因子,进一步强化了指数抗跌属性和超额收益实现能力(低波动在各个市场中均有显著溢价)。

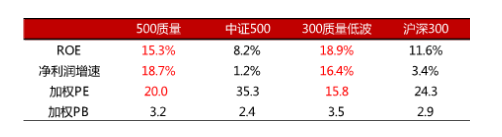

从指数成分股2024年二季度基本面指标来看,500质量指数的ROE和净利润增速中位数分别为15.3%和18.7%,高于中证500;300质量低波在盈利能力和成长性上同样好于沪深300。从指数当前估值水平来看,500质量和300质量低波的PE均低于对应宽基,但PB会更高。整体来看,质量指数虽然估值水平与宽基接近,但在盈利水平和成长性上均显著占优,因此更具估值性价比。

表1:质量指数基本面和估值情况

数据来源:Wind,鹏扬基金

“质量成长”体系符合高质量发展政策导向。2024年4月,新“国九条”的重磅推出为上市公司高质量发展明确方向,质量投资的关注度亦明显升温。在国内经济基本面承压的背景下,那些盈利能力强、现金流可持续且兼具成长性的优质上市公司,显然具有更高的投资价值。在《经济高质量发展下,为何选择质量系列指数?——国内政策角度》一文中,我们也论证了相比对应宽基指数,500质量和300质量低波成分股更重视股东回报、退市风险较低以及拥有更真实稳健的财务状况,故能更好地表征市场中高质量企业的整体表现。

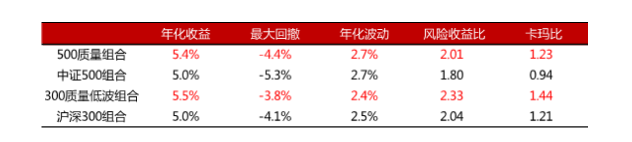

以质量指数作为风险资产进行配置,可以显著提升组合风险收益比。我们按照9:1的比例配置中债-总财富指数(CBA00301)和质量指数,构建“固收+”模拟组合并进行收益测算。自2014年以来,500质量组合年化收益5.4%,最大回撤-4.4%,风险收益比约为2,明显优于中证500组合;300质量低波组合在各项风险收益指标上同样占优。

表2:2014年以来“固收+”模拟组合业绩表现

数据来源:Wind,鹏扬基金

(风险提示:以上仅为指数模拟收益测算,不代表真实收益,不作为收益保证,不预示未来情况,仅用作分析之用,不构成投资建议。市场有风险,投资需谨慎。)

综上所述,在选择“固收+”组合的风险资产时,质量指数拥有成分股基本面状况良好、自身定位符合高质量发展政策导向、能够显著提升组合风险收益比等优势,因此相比对应宽基指数具备更高的配置价值。可以关注鹏扬沪深300质量低波(011132/011133)与鹏扬中证500质量成长ETF(560500)及联接基金(007593/007594)。

(上海证券报)