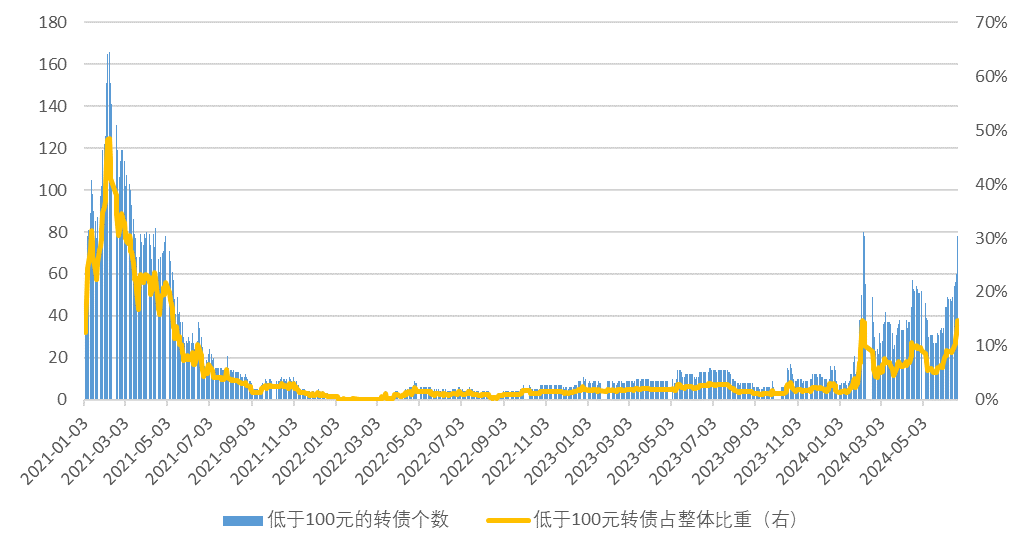

可转债由于同时具备“股性”和“债性”,自问世以来被认为是进可攻、退可守的投资资产,但这一状况目前正逐渐发生变化。“股性”方面,权益市场的上涨动力明显减弱,可转债的短期上涨潜力也受到一定抑制。而在“债性”方面,可转债的债底同样面临挑战。原本被视为稳定的低价转债,因信用风险暴露而出现大幅下跌,进入6月以来,万得可转债低价指数和中证转债的区间涨跌幅分别为-5.12%和-3.12%,低价券数量也创下历史新高。截至6月21日可转债收盘价低于100元面值的合计78只,占总体可转债的14.6%,为近两年来新高。

资料来源:Wind,太平基金

零违约记录被打破

在历史上很长一段时间,可转债的信用风险几乎被忽略。但2021年退市新规出台实施引发了市场对于可转债退市的关注,低于100元的可转债最高时达到166只,占总体48.4%。但2021年经济情况整体表现良好,权益市场火热,并没有可转债标的实际退市或违约。但是自2023年起,权益市场相对疲软,投资者对可转债的信用问题愈发关注。2023年L转债被强制退市,成为了首只强制退市转债。2024年S转债无法如期支付利息,回售条款也无法履行,自此打破了可转债零违约的记录,信用风险的识别成为新一阶段衡量可转债价值的重要指标。

信用风险重点关注维度

基于以上论述,可将可转债信用风险归纳至两个维度,一个是违约风险,另一个是退市风险。

在违约风险方面,可以重点关注公司资质、财务状况、交易情况等三类指标:

1)公司资质类指标主要用于衡量公司的还款意愿。例如一家大股东财务状况良好、没有违约历史的发债主体在还款意愿层面相对较高。

2)财务状况指标则可以比较客观的反映公司的偿债能力。在财务数据对外披露真实、准确和完整的前提下,各项指标越不健康的企业越容易出现违约。

3)交易情况则可以反映市场对该转债的担忧。例如到期收益率比较高的品种,其隐含的违约预期也比较高。剩余期限较长的品种,市场对其违约的担忧情绪则相对较低。

在退市风险方面,2024年4月12日沪深交易所推出退市新规,进一步严格了退市标准。根据退市新规,退出条件包括财务类、交易类、规范类和重大违法。对于资质较弱的可转债来说,其退市的风险有所提升,这一类风险亦值得投资者着力关注。

资料来源:太平基金,上海证券交易所,深圳证券交易所

(太平基金)