要想做好基金投资,除了挑选优异的基金产品之外,还有两个比较重要的环节,一是如何匹配自己的风险偏好与基金的风险等级,二是如何把握基金的买卖时机。在这其中,把握买卖时机其实是不少普通投资者容易犯难之处。

策略分类

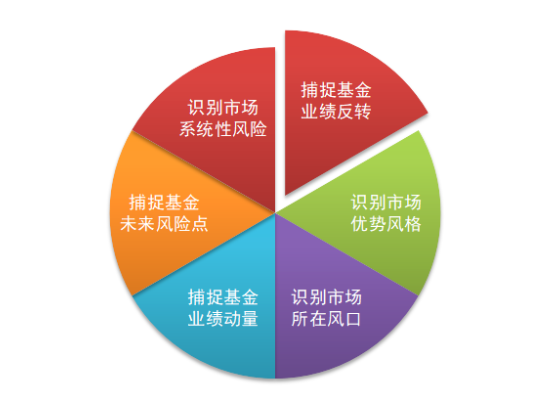

基金交易策略可以大致归纳为六大类,细分门路极为丰富。

第一类试图识别市场系统性风险,并在判断市场可能存在较大系统性风险时整体降低权益类基金的投资比例,待判断市场系统性风险解除时再回补仓位。

第二类试图识别市场的优势风格,并在判断市场可能阶段性偏向某一风格时(如大/小盘、价值/成长)超配相应风格的基金。

第三类试图识别市场所在的风口,并在判断市场风口阶段性轮动到某一行业时超配相应的行业主题基金。

第四类试图捕捉基金的业绩动量,即在发现基金业绩非常突出时追随买入。

第五类试图捕捉基金的业绩反转,即在基金长期业绩较好但短期业绩较差时逆向布局,再待其业绩回归。

第六类试图捕捉对基金未来业绩可能有影响的风险点,比如在识别到基金经理风格漂移、基金经理变更、基金规模速升等事件时及早应对。

策略难点

以上六大交易策略的优劣可谓仁者见仁智者见智。对于专业投资者,其实每一类策略都有较大运作空间。对于普通投资者而言,有两类策略比较受欢迎但却非常容易在上面犯错,即第三类(市场行业轮动)和第四类(基金业绩动量)。

对于行业轮动策略,普通投资者虽然身处各行各业,但或多或少都对自己所在和相关的行业有所见解,当自己熟悉或向往的行业来到市场风口时,在较高收益可能的吸引力下,就会忍不住想要参与。然而,市场在大多数时候可能是存量博弈,在存量博弈中,所在风口的持续性往往不高,同时普通投资者还要面临与机构投资者的激烈竞争,此时这种策略就可能容易失效。如果缺乏足够专业的认知和严明的纪律,那么这种追风口的行业轮动策略在长期其实是很难奏效的。

对于业绩动量策略,难点在于区分“什么情况下业绩能延续”,如果简单买入过去表现突出的基金而不去深究突出表现背后的来源和成因,就可能陷入所谓的“回归陷阱”。而对于普通投资者,想要深究一只基金的业绩来源又往往受制于较高的专业壁垒。

策略选择

在权衡各类交易策略的难点与普通投资者的优势点后,以捕捉基金业绩反转为买点并长期持有的策略可能比较适合普通投资者。

一是相较机构投资者,普通投资者的优势在于资金可使用期限往往更长期一些,只要耐得住寂寞,就可以践行长期投资理念,那么买入长期业绩较好但短期业绩较差的基金再待其业绩回归,就不失为一种短期胜率虽低但赔率较高的可行策略。

二是从逻辑上讲,一个长期业绩优异的基金经理往往已经历了多种极端压力的考验,如果短期出现一定业绩回撤,我们往往有较高的置信度可以判断这种回撤是暂时的,其未来业绩终将回归的概率就可能比较高。

(来源:华商基金)