近一年A股震荡回调,主要宽基指数普跌,板块表现参差不齐,融通内需驱动A(161611)却把握住了结构性机会,取得了堪称亮眼的业绩——今年4月19日,该基金累计单位净值达到3.003元,创下自成立以来的历史新高(20090422-20240419)。

融通内需驱动成立以来累计单位净值走势

净值数据来源:融通基金官网,统计区间:20090422至20240419。

多维度比较业绩“能打”

截至今年3月31日,融通内需驱动近一年上涨7.55%(同期业绩比较基准为-9.57% ,均据基金2024年一季报),大幅超越同期A股主要宽基指数、申万行业指数表现。

近一年融通内需驱动A与A股主要宽基指数表现

基金业绩来源:基金一季报,业绩经托管行复核;指数数据来源Wind,日期20230331-20240331。

在与同类基金的比较中,融通内需驱动A多阶段业绩排名前1%。

融通内需驱动A过去五年分阶段与同类基金业绩排名

排名来源:银河证券,同类指银河证券-2.1.1 混合基金-偏股型基金-偏股型基金(股票上下限60%-95%)(A类),截至20240329。

基金经理范琨运筹帷幄

硬核业绩的背后,离不开基金经理范琨的运筹帷幄。

范 琨,12年证券/基金行业经验,其中8年公募基金投资管理经验,融通基金研究部总经理,融通内需驱动等基金经理。Wind数据表明,截至今年一季度末,自2020年2月5日范琨任职融通内需驱动基金经理以来,该基金上涨了112.26%,远超同期沪深300指数。

范琨任职融通内需驱动以来净值走势

数据来源于Wind,统计区间为2020/2/5-2024/3/31。

01、选股能力突出,能力圈广阔

范琨的能力圈比较广,没有行业或风格上特别的偏好,投资的行业非常多元,价值、成长、周期都有涉及。在她看来,投资更应该重实质而轻形式。理解商业的本质、股价核心的驱动力,提炼不同行业共性的特征和分析框架,可以不局限在某一个行业、某一类风格的股票。

从融通内需驱动今年一季度的十大重仓股看,该基金重点布局了黄金、交运、公用事业等板块,覆盖“价值+成长+周期+主题”。

融通内需驱动2024年一季度十大重仓股

数据来源:基金2024年一季报、Wind。

一季报中,范琨也谈到了她的选股逻辑:

增加出口链的核心一方面是看到了基于制造业的成本和供应链完整优势,部分出口企业正在从早期的纯代工逐步向海外渠道布局,甚至自有品牌建设迈进。

另一方面,跨境电商等平台的兴起,也带动一部分优质企业出海。

再者,全球的再工业化进程加快,全球多制造业中心布局也拉动中国出口,这里我们明显观察到部分品类在亚非拉地区打开了新的市场。短周期角度考虑,美国的去库存接近一年半的时间,预期小的补库周期渐行渐近。

美国的债务水平不断创出新高,叠加全球局势的复杂化,美元信用的隐忧加大,是增持黄金相关资产的主要原因。

02、 收放自如,随势而动

范琨的行业轮动速度和轮动幅度都比较大。

她曾表示,会比较好地去做好行业轮动,涨多了的板块或者涨到位的板块要及时去做兑现,不要在里边捕捉尾部行情或者随着市场飘荡,这样能够及时规避一些回撤风险。

03、 控回撤放首位

范琨会把控制回撤放在第一位,兼顾收益与风险,争取给持有人更好的投资体验。相同统计区间的回撤越小,抗跌能力有望越好。以融通内需驱动近三年表现来看,其回撤控制优于市场整体和同类基金。

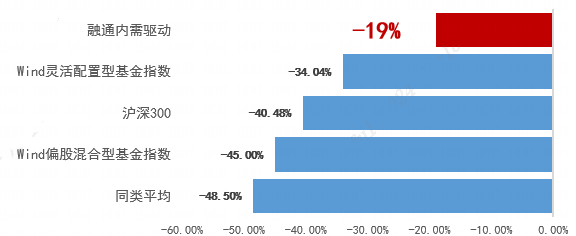

截至2024年3月31日,融通内需驱动自2021年4月1日以来的最大回撤为-19%,显著低于同类平均(-48.5%),也低于Wind偏股混合型基金指数(-45%)、沪深300(-40.48%)等主要可比指数。

融通内需驱动A与同类指数的回测数据

数据来源:Wind、银河证券;统计区间:2021.4.1-2024.3.31。

出色的选股和板块轮动能力,再加上优秀的回撤控制,使得融通内需驱动A在多维度取得突出的业绩并非偶然,范琨表示,会继续维持高股息策略不动,密切关注国内外经济的趋势方向,发掘不同市场环境下适合的投资标的,积极拥抱新的投资机会。