截至目前,今年以来,上证综指的最大回撤幅度为20.54%。在经历了单日最大跌幅和次日的惯性下跌后,自4月27日以来,上证综指涨幅达17.07%。在上下震荡的过程中,投资者的心理经历了一次跌宕起伏的波动,这就是投资学中所说的“钟摆效应”。华泰证券资产管理的最新观点认为,投资中的“钟摆效应”有三点典型现象,正确理解这种效应对于投资者的投资大有裨益。

一般来说,钟摆的起伏就好比情绪一样,心理学家曾利用钟摆理论描述情绪起伏现象:当某一情绪降低了反应的强度时,其他行为情绪带来的强度也会随之降低。

投资中的“钟摆效应”,被用来描述投资者的心理状况,即投资情绪容易被市场的高低震荡所困扰,让投资者难以掌控和秉持初心。

典型的现象有三点:

其一,当市场震荡愈发频繁,投资者的内心也会处于更加激烈的摇摆之中,就像钟摆一样,难以寻找最初平静的定位,进而容易采取极端操作,不走中庸之道。在投资实战中,容易表现为过度相信市场信息、摒弃价值投资、频繁开展追涨杀跌或短线操作。

其二,在市场大幅下行之时,不少投资者被恐慌情绪挟持,纷纷割肉止损离场。

其三,当市场被连续几根阳线点燃情绪后,又常能见识到“连夜开户”的盛况。

市场震荡 市场情绪如何应对

如果要为“钟摆理论”作出更贴切的阐述,没有比追涨杀跌更为合适。行情向好之时,投资者们的风险偏好提高,贪婪地追逐些许虚幻的利益;行情低迷之际,对风险的厌恶陡增,宁可恐慌抛售,也不愿承受下跌的可能。

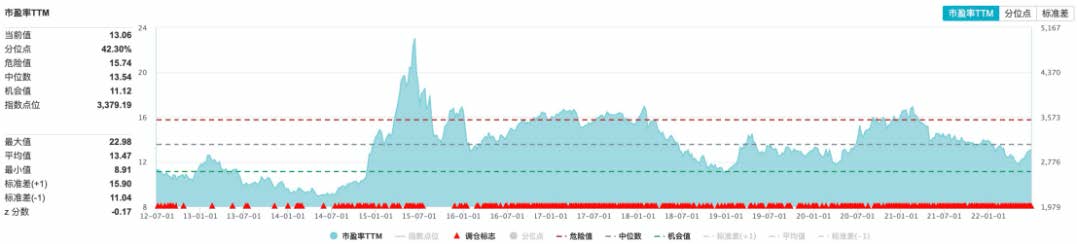

首先,我们来回顾下近十年来A股的走势,如下图所示:

从走势来看,2014年7月7日到2015年6月17日是一个典型的牛市阶段;而2018年1月26日-2019年1月3日则是一个典型的单边下行区间。我们不妨来看看,在牛市与熊市之间,“市场情绪”给出了怎样不同的反馈。

盘点市场的情绪指标

估值:市场情绪越高涨,投资者的风险偏好越高。换言之,A股的估值在牛市阶段通常会远远高于熊市阶段。如下图所示,A股市盈率在2015年攀至22.98,为近十年间的封顶;而在2019年则跌落至11.08,不足牛市的50%。

成交率与换手率:这两项指标最直接反应股票交易额和股票转手买卖的频率,在每个交易日都会更新。行情火热时,指标高昂;而行情低迷之时,指标数值也随之下滑。

从历史行情来看,日均成交金额突破万亿时,往往伴随股市加速见顶。譬如,在2015年4月至7月,两市日均交易量连续4个月突破万亿,A股在6月中旬见顶回落。在2020年7月至8月,A股的日均交易量连续2个月突破万亿,随后市场也迎来了几个月的震荡调整。

从换手率上看,上证综指6月以来的日均换手率为1.00%;而在2020年7月份,上证综指最高换手率达到1.80%(2020年7月7日);在2015年6月,换手率更高达3.29%(2015年6月8日)。行情越好,投资者的交易热情便越高涨,反之则陷入低迷。

基金发行份额:在资本市场中,还有一个值得总结与参考的规律,那就是当基金发行进入高峰期时,往往预示着市场即将见顶。如下图所示,从基金累计份额来看,2007年7月牛市阶段,公募基金的发行进入了井喷时期。

而今年以来,行情震荡难安,市场自迎接了宽幅调整,截至目前,今年新成立的公募基金总数为487只,仅为去年同期的75.86%。

综上可见,当投资者捉摸不定市场正处于摆动的哪一个点位,市场遇冷热或遇冷时,不妨参考各项情绪指标,找准建仓时机,拉紧理性操作的准绳。

克服钟摆效应的关键在于找准情绪的锚

纵观A股市场三十余年发展,上证综指几乎每时每刻都处于震荡之中,如何在颠簸中排除外界干扰,避免不理智的投资行为。坚守长期主义不失为有效的举措,能很好地约束自身投资行为。

近期权益市场的强势表现再度印证中国资产避风港的逻辑,三季度继续看震荡上行,风格均衡偏成长:

中国是全球唯一低通胀&先复苏的经济体,国内流动性维持宽松,疫后复苏暂不会证伪;

海外市场正彻底从通胀交易转向衰退交易,美债利率顶/美元指数顶在望,海外负反馈步入尾声,H股性价比也开始回升;

在确认经济复苏之前流动性宽松仍是主导,天然更青睐成长因子,但鉴于国内外货币政策仍然反向,大部分成长赛道或在估值、或在基本面上有瑕疵,风格亦很难极致成长。

预计A股的位置正处于单摆的上扬周期,即便途中亦有反复,不改整体趋势。