春节之后,随着AI视频模型Sora的发布,市场再度对AI板块给予了高度关注,同时半导体板块也在节后迎来了强势上涨。这两大板块的上涨,给成长股行情开了一个好头。AI、半导体行情火热,如何解读?2024年应该如何参与成长股行情?上证基金宝整理了万家基金的量化基金经理杨坤的观点以及他的成长股投资方法,供大家参考。

AI板块和半导体板块表现亮眼

杨坤认为,可以从两个角度去看AI板块和半导体板块表现。

第一,市场整体的回暖,给成长板块的上行提供了贝塔行情。成长板块因为其本身的弹性更强,在市场整体回弹的过程中,也往往可能有更好的反弹表现。

第二,AI和半导体相关产业,确实迎来了一些利好,因此走出了阿尔法行情。核心的催化因子就是Open AI发布的视频模型Sora,新的视频模型相较以往有非常大幅的进步,让大家对AI的发展前景更具信心。

在AI产业链里面,算力是上游核心,也是行业发展的基础,因此半导体制造相关的企业率先受到提振。美国方面,芯片制造公司英伟达交出了一份很好的绩报,进一步加强了市场对芯片半导体领域的信心。国 内方面,新质生产力的提出,以及大型国企对于人工智能的整体推进,也是提振了市场对相关行业的发展预期。

热点切换速度加快 分散投资成长板块

杨坤认为,从过去几年的市场情况来看,成长股的投资难度在逐步提升。投资主题越来越细分,相关行业的发展也是日新月异。与之相对应的,市场热点也是层出不穷,热点之间的切换速度也是越来越快。

对于面向未来的新兴科技,比如新能源、新材料、先进制造,以及半导体和人工智能,总得来说,都是由机会的,市场都给予了一个长远的预期。但最终哪个细分板块能走出来, 还是充满不确定性的。

对于普通投资者来说,采取比较分散的投资方式来参与成长板块,可能是更为合适的。杨坤说:“在我们看好成长股和科技风格的时候,我认为比较好的方式,就是投资一个具有鲜明科技和成长风格的宽基指数,比如创业板综指。”

一方面,从长期来看,宽基指数覆盖广,未来能真正走出来的细分行业,往往已经包含在指数中。

另一方面投资指数,有可能改善我们的投资体验和胜率。在实际投资中,我们往往很难做到非常理性,有的时候即使看对了,在操作上也会跑偏,给投资带来负收益。而投资指数,可以帮助规避一些非理性的投资行为。

从市值和行业分布看创业板综的投资特征

自2009年10月30日开板以来,创业板一直担负着为创新型和高成长型中小企业提供融资支持的重要使命。历经十余年的发展,创业板已成为多层次资本市场的重要组成部分,为完善创新资本形成机制、落实创新驱动发展战略、服务经济高质量发展作出了积极贡献。

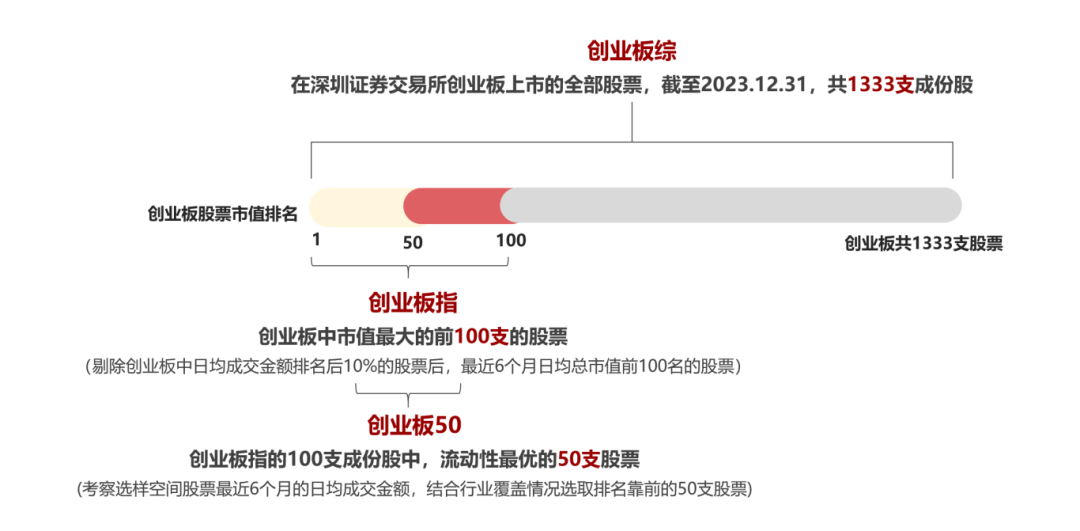

目前,在创业板上市的股票已经超过1300支,而且创业板综指就是一支包含创业板全部股票的指数,是对创业板整体的表征。

从行业维度来说,创业板综指(也就是创业板)有很强的科技和成长属性,其结构也是随着我们国家的产业变迁,而动态变化。目前,占比较大的几个行业主要是:随着移动互联网发展的TMT行业、受益人口老龄化的医药行业、还有近年来快速发展的新能源和先进制造。

细分到申万一级行业上,排名前五的行业是电力设备、医药生物、电子、计算机和机械设备,占比分别是18.82%、17.88%、11.69%、10.54%、8.22%。第一行业占比低于20%,前三行业低于50%,行业分布上相对均衡。

从市值分布来说,创业板综指既有已经跑出来的大市值龙头成长股,也兼顾了广大100亿市值以下的潜力成长股。

从数量分布来说,创业板综指83.87%的成分股市值在100亿以下。从权重来说,前十大权重股占比23.27%,其中第十大权重股市值863亿,偏中大盘。

结合这两个维度来看,创业板综指在市值分布上也是较为均衡的,兼顾了大市值成长的确定性和小市值成长的弹性。

创业板综指、创业板指、创业板50指数的不同

这三个指数都是创业板的指数,但编制方式的不同,使得它们有不少的差异。

创业板综指包含了创业板的全部股票;而创业板指,主要是创业板中市值最大的前100支股票;最后创业板50又是从创业板指的中选择流动性最优的50支成分股。

从上述的编制方式可以看出,创业板指和创业板50,主要汇集的是创业板中的大市值股票,更多表征的是成长龙头。

同时,创业板指和创业板50因为成分股更少,集中度也会更高,这两大指数的前十大重仓股占比分别是48.16%和60.78%,远高于创业板综指的23.27%。集中度更高,代表着个股的波动,对指数的影响将更大。

集中度的提升往往使得行业分布更加集中,比如电力设备行业,占创业板指和创业板50的比例分别是30.35%,37.42%,因此该行业的走势,对这两大指数的影响较大。

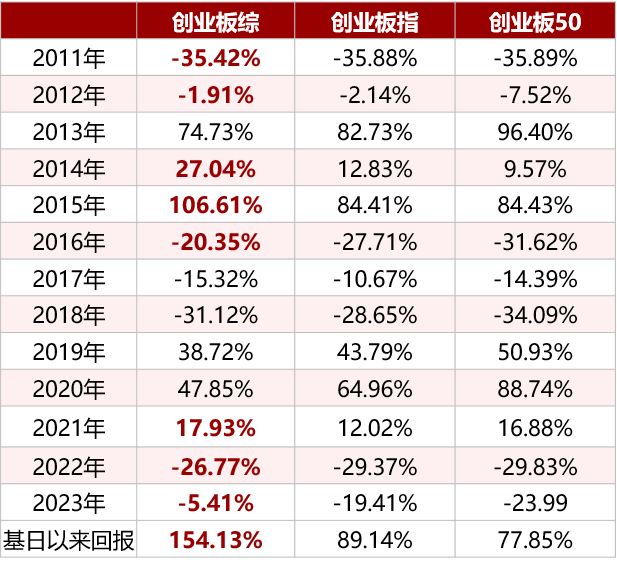

创业板综指因为包含更多的小市值股票,其长期成长性会更强。自基日2010年5月31日以来,创业板综收益率达154.13%,超越了创业板指收益率64.99%。

从长期维度来说,创业板综指更强的成长属性带来的业绩优势会更明显。在2011年到2023年这13个完整年度中,创业板综在其中8个年度战胜了创业板指和创业板50,占比超60%。从历史表现来看,更加分散的创业板综指确实在波动和回撤上优于创业板指和创业板50。

杨坤认为,对于创业板综指,可以把它概况为是一个一键打包偏成长和科创属性股票的宽基指数。其市值和行业均衡分布的特点,非常适合作为成长类风格的底仓,进行长期配置。

同时,因为创业板综指覆盖了很多中小盘成长,业绩弹性比较好,因此也可以作为在成长风格反弹行情中的进攻工具。

(万家基金)