过去两年,市场的极致抱团,让越来越多的普通投资者,相信了所谓的“赛道投资”。很多人坚信,选对了赛道,就锁定了收益。因此在短期的热点赛道上重仓下注。白酒、新能源、医药、半导体、顺周期,今年以来,热点赛道不一而足。中短期来看,这样的观点其实没错,选对“好行业”,远比选对“好公司”能获得的收益要高。然而“好行业”真的那么好选吗?市场上的热点行业,真的获得了广大机构主力投资者的共识,因此立于不败了吗?

为了回答这个问题,本文总结了一些优秀基金经理,近期对于热点行业的主要判断,以此来观察市场对于热点行业的认同程度。

光伏:

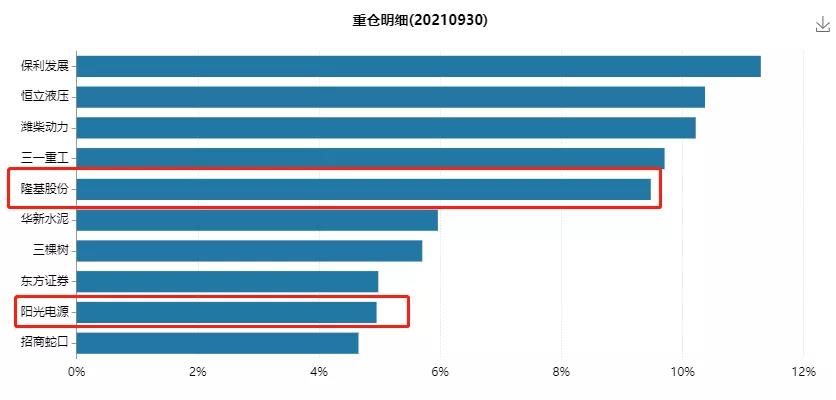

作为碳中和战略实现的主要抓手之一,光伏行业依然被多数基金经理看好。甚至一些历史上很少投资成长股的基金经理,迫于相对业绩的压力,也对光伏进行了配置。比如邹曦管理的融通景气行业,历史上主要配置水泥、工程机械、地产等周期股票,也从去年年底以来高配了隆基股份等光伏标的。

数据来源:Wind

然而,市场上一些专业的新能源领域投资者,却对光伏的中短期行业景气产生了深深的担忧。例如,管理嘉实新能源新材料和嘉实环保低碳两只新能源主题基金的姚志鹏,认为光伏产业链当前风险很大:

1、从技术周期的角度,光伏刚刚完成了一轮技术迭代。技术创新放缓,生产效率的成长性可以说遇到了中短期的瓶颈。

2、有技术技术壁垒不高,因此产能供给正在迅速扩张,价格存在明显的下行压力。

3、今年光伏企业虽然盈利状况看起来尚可,但是现金流很差,禁不住推敲。目前产业链上存在比较严重的挺价行为,价格维持高位,交易却不够活跃,库存逐渐增长。高价之下建库存,未来一旦价格下行,库存减值,盈利状况将非常难看。

4、 当前对需求的预期,是基于政府自上而下的运动式发展而确立的。在资本市场上,基于政策预期而非市场真实需求、科技真实发展而带来的繁荣,总是充满不确定性的,是我们应当回避的。

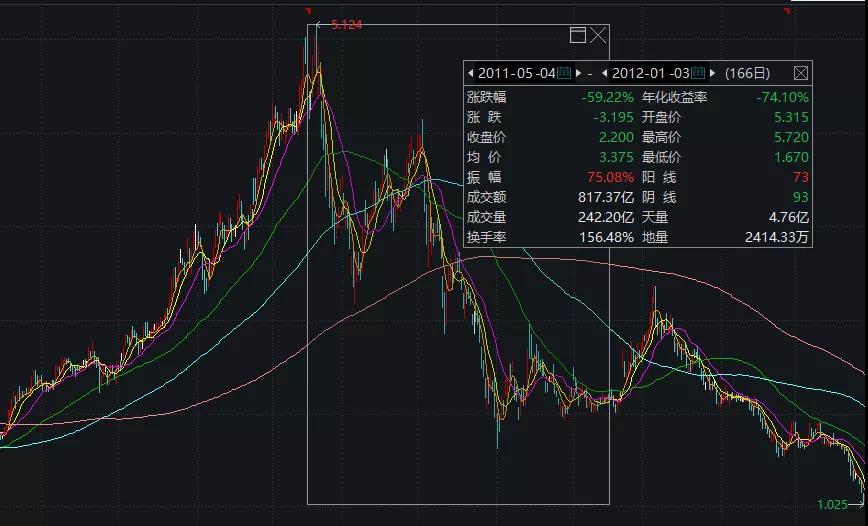

姚志鹏甚至认为,当前光伏产业所面临的情况,甚至与2011-2012年的情况类似:原材料价格紧张,行业不确定性高,挺价行为严重,产能过剩,高成本建库存,新技术对成熟技术的替代放缓,企业难以做出差异化。而2011年,曾经的光伏龙头,场面可谓相当难看。

2011年多晶光伏龙头 保利协鑫能源

数据来源:Wind

半导体:

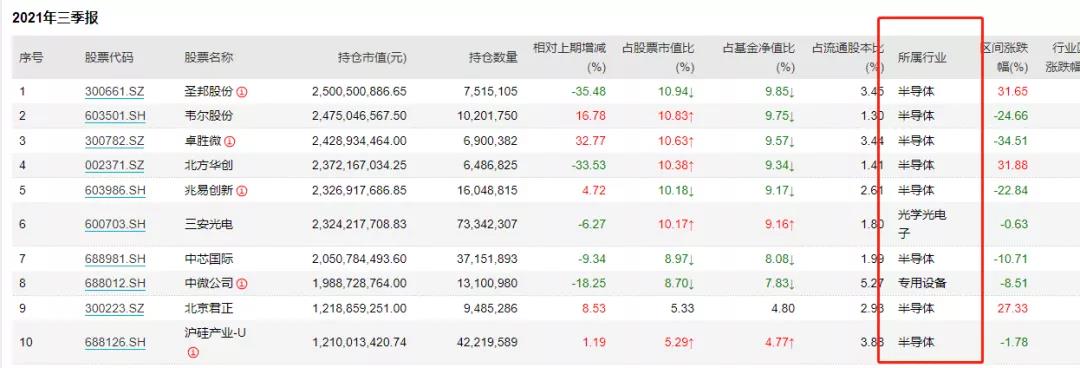

半导体板块,可以说是一些明星基金的长期“战略配置”。例如著名的蔡经理,对半导体的坚定支持从不动摇。

诺安成长三季度持仓

数据来源:Wind

经历了2020年中芯国际上市落地后的短期沉寂,今年依靠全球芯片短期,二季度强势归来。从长期来看,芯片国产替代也是国家不得不做的战略。然而,还是有很多顶级基金经理,从企业真实盈利的角度,对当前定价下的半导体产业存有质疑,例如中庚基金丘栋荣,他认为:

当前不看好半导体。半导体也是周期成长股。并且具有强周期特征。今年三季度以来,通过自下而上的研究,发现半导体企业库存在增加,需求在下降,同时估值在高位。需求和价格下降的过程可能刚刚开始。因此周期属性有风险。

另一方面,从长期看,半导体是重资产,长周期的行业。如果中美同时加大产能,从全球看产能过剩,资本投入回报率可能不高。

化工:

化工可以说是三季度最火爆的赛道。顺周期板块在今年的两度爆发,几乎把超配化工的基金经理推上了排名顶部。展望四季度,仍有不少基金经理对化工的前景非常乐观。例如国富基金徐荔蓉,认为未来十年,化工和医药一样,也存在从全球向中国转移的趋势。

又例如大成基金韩创,当前持仓比较多,未来也比较看好。他认为化工属于高耗能行业,供给端普遍受到压制,因此价格存在比较强的支撑。

但是同时,他也提示,化工是一个包罗万象的行业,需求端各不相同。下游来自农业、地产、新能源等不同行业的拉动。需要关注下游景气度的区别,重点持有下游确定性较大的子行业的个股。对于化工股,韩创整体看好,但是在当前股价涨幅较大的情况下,需要仔细筛选下游需求可持续的子领域。

但是另一方面,另一位二季度重仓化工的基金经理,中庚基金丘栋荣,却在三季度大幅减仓化工股。他认为化工股当前性价比已经降低。之前高配化工,主要是作为成长股来买。化工具有周期成长的特征,适合在行业景气低位买入,这样就有行业景气上升和个股经营基本面成长带来的双重安全边际。但是目前化工已经处于高景气周期,同时估值较高,价格较贵,叠加上游资源品涨价压力大,投资吸引力已经降低。

中庚价值领航最新的三季度报告中,已经完全没有了化工的身影 数据来源:Wind

从上文中可以看到,优秀基金经理们,对于市场上的热门行业,在今年的分歧还是比较巨大的。回顾今年以来的市场行情,市场轮动加快。从春节前的拥抱核心资产,到二季度的半导体热潮,再到下半年产业链上游的能源、材料的景气度爆发,以及几乎贯穿全年的新能源主题投资,市场热点不一而足。然而在大多数行业上,基金经理们缺乏过去两年在“茅指数”上的高度共识。面对市场频繁切换的风格,基金经理们对“主赛道”的理解出现了较多分歧。

站在现在这个时间点,我们很难断言,哪个基金经理的判断是对,哪个基金经理判断是错。实际上,基金经理不同的判断,也是来自于不同的方法论体系,从中期行业景气来看、和从长期公司成长来看,从价值投资的角度来看,和从景气度趋势投资的角度来看,对于同一个赛道产生不同的结论,也是很正常的事情。

回到我们时常践行的“赛道投资”,如果选对,收益丰厚。但是基金经理都存在分歧,难言一致,难辨对错的情况下,我们自己真的能够做到慧眼识珠吗?如果赌错,行业高波动的亏损我们真的可以承受吗?也许与其赛道投资,不如做均衡配置,降低赔率,提高胜率,可能是更好的体验。

(来源:中信建投基金)