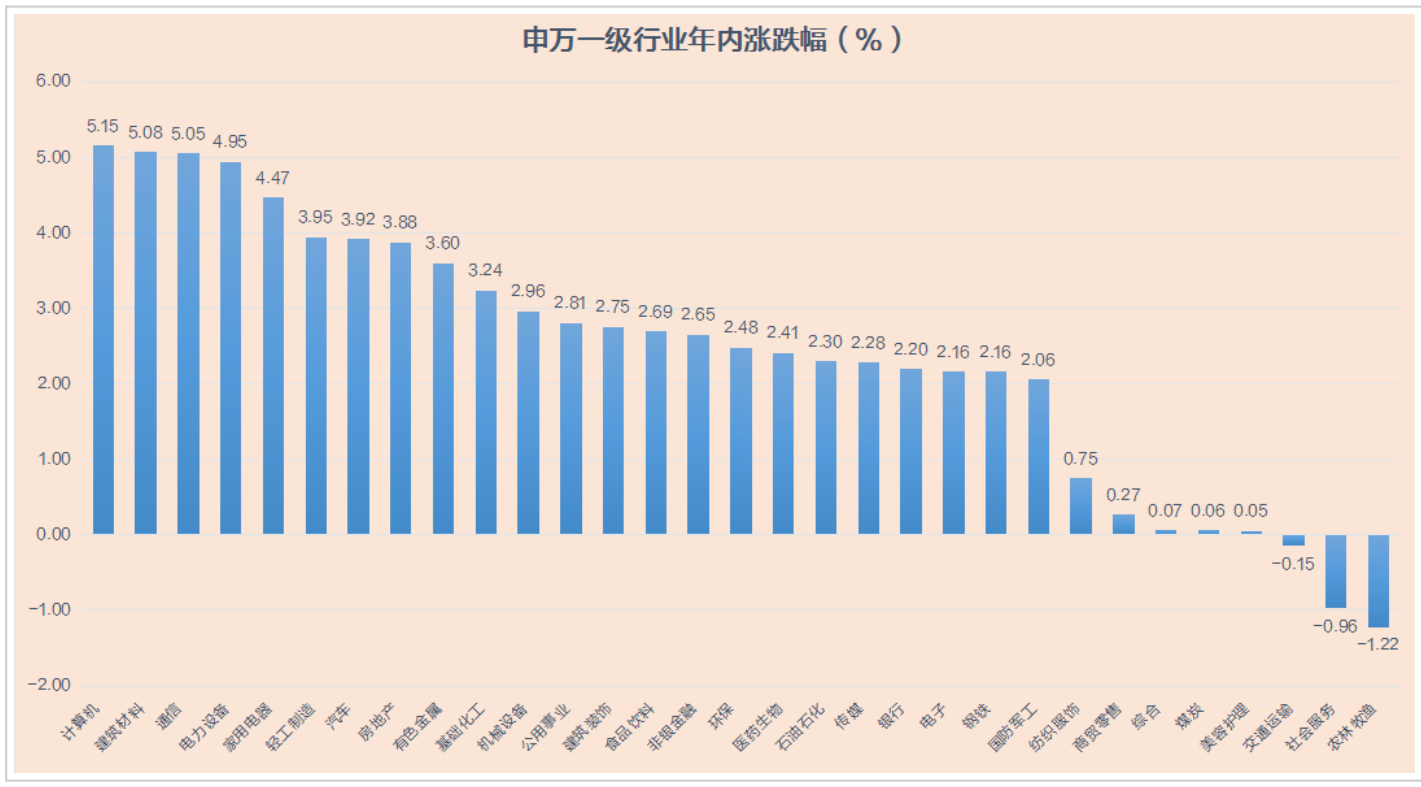

新的一年,A股、港股红红火火,给2023年开了个好头。从申万一级行业年后4个交易日的数据表现来看,最近涨幅比较好的行业集中在计算机、地产、消费、医药等。

数据来源:Choice数据,区间:2023/1/1~2023/1/6

从历史数据来看,每年申万一级行业涨跌幅榜上领涨的行业都在变化,想每年都抓住涨幅居前的行业,可以说比登天还难,但有一个策略,能够通过市场的变化,灵活调仓,及时切换至更具优势的行业,获取超额收益,这就是行业轮动策略。

不过这样的轮动策略并不是万能的,如果判断错误,没有踏准节奏,买入的行业可能一直不涨,拖累基金表现。而且当基金规模出现较大规模增长,也会不利于基金经理频繁调仓,净值也会受到影响。

所以在选择这类基金的时候还是要擦亮眼睛,选择长期收益稳定、调仓成功率更高的基金经理。

根据基金经理的换手率、行业分布、管理规模等指标进行筛选,我们选出了几位擅长轮动策略而年化收益又相当不错的的基金经理,其中,杨金金、刘畅畅、韩创等年化收益超过20%。

数据来源:东方财富Choice数据、银河证券,统计截至2023/1/5

下面就来简单介绍其中的几位:

1、杨金金

杨金金目前在管基金2只,总规模129亿元。

数据来源:东方财富Choice数据

虽然2020年才开始管理交银趋势混合,但杨金金很快就因为基金净值堪比画出来的直线一度被称为“画线派基金经理”而出圈。

交银趋势混合业绩走势

这样的成绩来源于杨金金“到人少的地方捕鱼”的投资策略,用他自己的话说,就是“在主流赛道之外,寻找一些新社会变迁带来的细分行业景气、企业家精神锐意进取带来的自下而上的投资机会。”

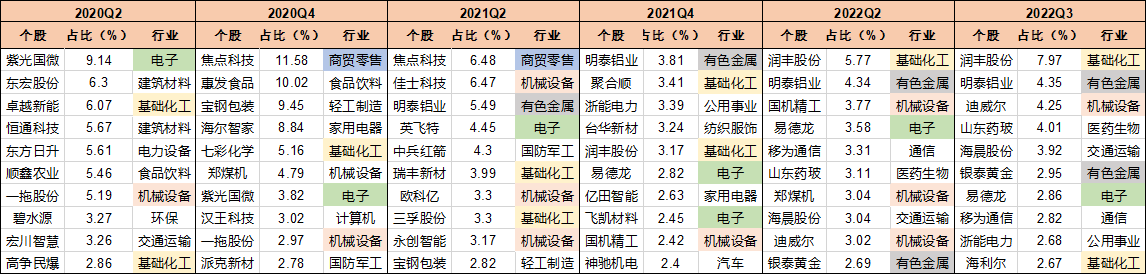

具体操作上,以交银趋势混合为例,杨金金2020年二季度接手至今基本上每半年都会把前几大重仓的行业换一遍,持仓也非常分散,是个典型的交易型高手。

交银趋势混合历史前十大重仓股

数据来源:东方财富Choice数据

在调仓上,杨金金会更注重估值,在2021年抓住了高景气度的培育钻石行业,持有的中兵红箭全年涨幅达到166%。而且因为分散配置,杨金金的回撤也控制的比较好。

2、周海栋

周海栋的轮动策略是以中长期视角对行业进行景气分析,选择未来一年到三年行业趋势向上且弹性较大的行业,并在此基础上适度精选个股,从而构建组合。具体持仓会更偏向周期和成长风格。

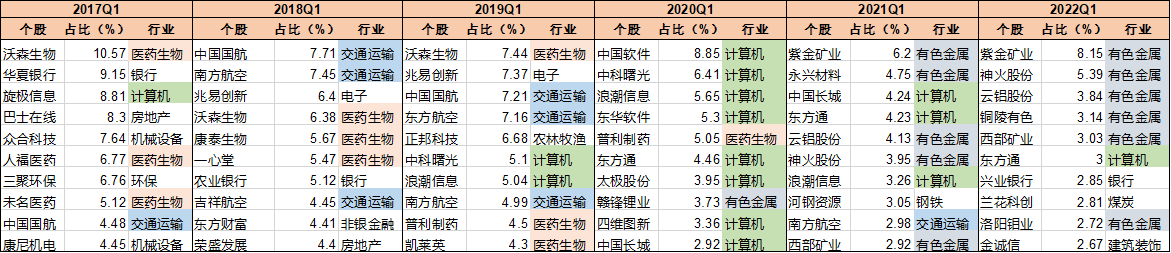

从他管理的华商新趋势优选灵活配置混合的持仓来看,他在2018年重仓医药,2020年重仓计算机,2021年重仓煤炭,抓住了行业轮动的机会,并且调仓也很果断,敢于重仓持有。

华商新趋势优选灵活配置混合历史前十大重仓股

数据来源:东方财富Choice数据

不过也因为重仓,周海栋的回撤相比杨金金而言会更大一些。

3、饶晓鹏

饶晓鹏的策略和杨金金、周海栋的不太一样,他会按照“核心+卫星”的框架构建组合。

“核心”是聚焦优质企业长期持有,“卫星”就是把握景气行业的阶段轮动,使组合投资的行业处于景气向上的状态,提高组合效率。

饶晓鹏认为,“优秀的基金不应该过度依赖于某一种市场风格,因为绝大多数持有人,不会对风格进行择时,而是希望买入的产品能不断创新高。”

从华安行业轮动混合的持仓来看,饶晓鹏在长期持有消费、医药这些大白马股的同时,会根据市场的变化加仓新能源、煤炭以及化工等行业。

华安行业轮动混合历史前十大重仓股

数据来源:东方财富Choice数据

可以看到,这些基金经理的轮动策略各有不同,但因为高换手轮动的策略,他们可能会经历大幅的波动和回撤,以及长期规模增加后业绩能否持续的问题。

从2016年-2018年的价值风格到2019-2020年医药+科技的成长风格到2021年新能源崛起、2022年煤炭霸榜,市场的风格是在不断变化的,不同的市场环境造就了不同的基金经理。虽然没办法预测未来哪类风格会更加占优,但相比押注单一风格,均衡配置或许是更好的选择。