11月伊始,A股市场走出了下半年以来力度最大的强势行情,截至11月7日,上证指数出现六连阳走势。

面对如此强势行情,市场各方的热情被全面点燃,思涨情绪明显。历史上看,每年的年底一般都是重要的反弹窗口期,因为A股底部反转常出现在岁末年初。

据方正证券统计,A股自2000年以来,一共经历了5次较为典型的底部反转。每次熊转牛行情大约均能持续2至3个月时间,指数上涨幅度在30%左右,且无一例外都发生在当年11月到次年4月前这一时间段。

本次反弹也不例外,在上证50和沪深300等以权重为主的大盘风格指数仍然受到外资流出的冲击之际,从10月11日开始,本轮中小盘风格的反弹行情已提前拉开序幕。

值得一提的是,本轮表现最好的是科创50指数,出现这种情况一方面因为在科创50成分股中,前五大权重股分布分别为半导体、光伏设备、电池、软件开发和生物制品,匹配当前市场风格。另一方面,首批科创板做市商于10月31日正式开展科创板股票做市交易业务,激发市场做多热情。目前来看,市场对于科创50的预期向好,科创板三季报业绩增长率大幅增长,从0.84%提升至16.88%,边际改善最显著。

有观点认为,当前的科创板行情或会类似2012年创业板。在经历去年下半年以来的系统性调整后,未来随着海外扰动逐步褪去、国内的聚焦点从短期的稳增长、防风险重回长期自主可控、高质量发展,科创板有望率先引领市场从底部走出,成为新一轮上行周期的引领者。

不过,从短期看,市场继续向上突破仍需权重股继续上行,大盘风格和小盘风格有望联袂发力,而中小盘占优趋势尚未结束。

对于未来反弹的突破方向,根据方正证券的研究结果,从2022年年初至今的板块表现看,跌幅最大的板块以电子、传媒、计算机等TMT行业为主以及医药生物。而从历次底部反转的历史经验看,这类超跌板块在底部反转初期往往可能会有较好表现。

从预期修复角度看,未来国家安全和科技自立自强题材值得重点关注。

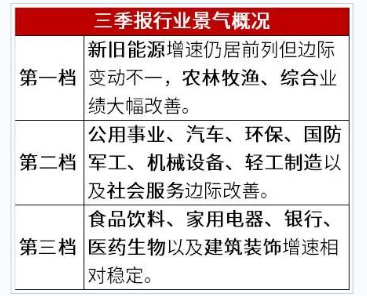

行业配置方面可关注以下三大主线:

1、景气延续:量利增速均居前的锂电、光伏、储能;

2、边际改善:农林牧渔、机械、军工业绩环比改善;

3、预期修复:半导体、信创、医药等政策催化方向。