A股市场的Hard模式仍在延续,行业分化愈演愈烈,在这背景下,经典的红利策略,凭着“高股息、低估值”的特质,在近期悄悄地惊艳了市场。

中证红利指数重返历史高位

红利策略,是个非常具有代表性的经典价值投资策略。它的逻辑是聚焦现金充裕、盈利稳定、估值便宜的成熟上市公司进行投资,核心指标是股息率。

红利策略最早起步于国外,传入国内后也保持着较好的中长期表现。以A股较有代表性的中证红利指数为例,截至5月11日,自2004年12月31日基期以来,指数累计涨幅近500%;在大部分指数仍处于历史区间中枢附近时,中证红利指数已悄然重返历史高位。

中证红利指数重返历史高位

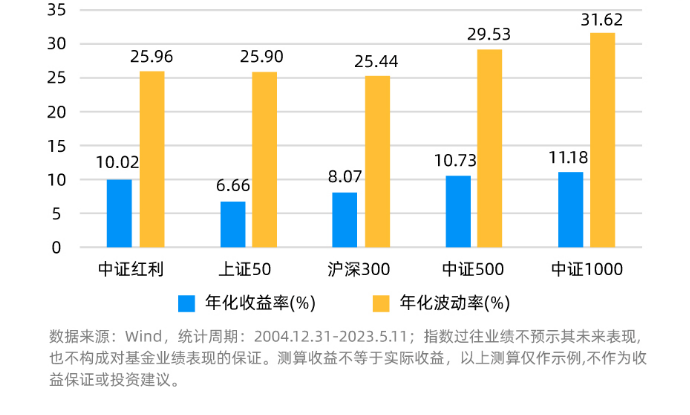

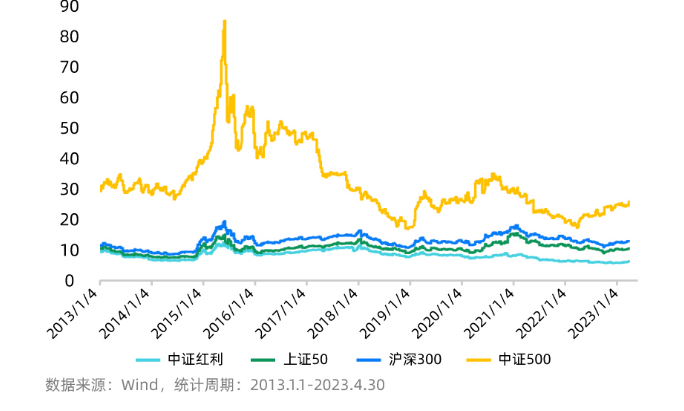

除了长期表现亮眼外,红利策略最值得称道的另一大优点在于其对风险的把控能力。还是以中证红利指数为例,截至5月11日,自2004年12月31日基期以来,年化收益率为10.02%,年化波动率为25.96%。

和几大主流指数相比,中证红利的收益能力高于上证50与沪深300,略弱于中证500和中证1000;但其年化波动率同样表现亮眼,相对更能够兼顾收益与持有体验。

中证红利指数兼顾收益与持有体验

红利策略价值大解析

红利策略中的核心指标是股息率,其计算公式为:股息率=每股现金股利/每股股价=每股盈余×股利分配率/每股股价=股利分配率/市盈率。

从公式的分子端看,高股息公司往往有稳定的盈利能力和充裕的现金流支撑稳定的高股利分红。从分母端来看,高股息公司的估值通常较低,组成行业以低估值的金融、地产及材料、化工、能源等周期性行业为主,高股息组合凭借其稳定的股息收入和较低的估值水平,构建了较高的安全边际。

中证红利指数PE(TTM)整体较低

今年以来,虽然上证指数逐渐回暖,但背后的行业分化严重,市场本身依旧充满了不确定性,真正有能力把握住结构化行情的投资者依然是少数。

这种充满不确定性的市场环境,正是红利策略发挥作用的绝佳舞台,它让疲于应对行业轮动、市场热点切换的普通投资者们,看到了渡过短期市场不确定性和波动的方向。在这纷乱的市场中,紧抓经典价值投资思路,相较于胡乱追逐热点或许可以走的更安心一点。

高“国企”含量 受益改革红利

去年底,“中国特色估值体系”概念横空出世,它的出现有助于促进以央国企为代表的上市公司价值重估,长期配置价值提升。我国的上市央企国企,在金融、电力、地产、国防、交建等国民经济的关键部门中都有举足轻重的位置。它们往往有着经营稳定、现金流充裕等特征,这与红利策略的选股思路不谋而合。以中证红利指数为例,指数中国企和央企的流动市值合计占比达到了69%,相比传统宽基指数更高,是配置国有企业的优质工具。

在当前结构化行情严重,未来具有不确定性的背景下,随着中国特色估值体系的持续建设,低估值、高分红的央国企有望得到价值重估,红利策略值得持续关注。

(来源:摩根资产管理)