近日,行业首批政金债ETF获批,作为填补行业空白,促进债券市场互联互通的创新型产品,政金债有何特点?其战略意义何在?风险收益特征几何?

01

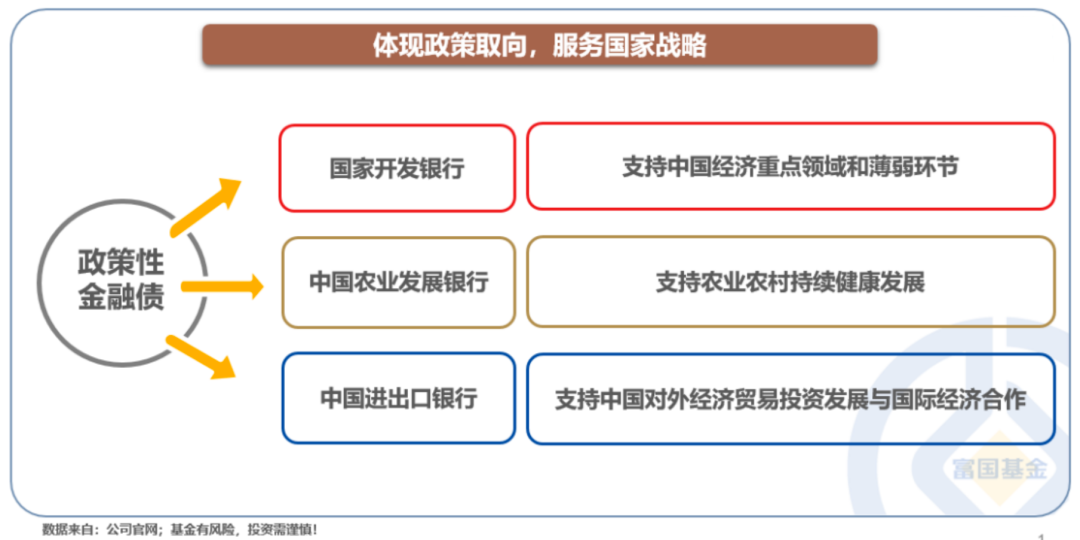

体现政策取向,服务国家战略。政金债是指由国家开发银行、中国农业发展银行、中国进出口银行发行的债券。除极特殊情况外,国家开发银行、中国农业发展银行、中国进出口银行不吸收存款。因此,政金债是三家机构最主要的资金来源,以服务国家战略为宗旨,不追求商业利益的最大化。

02

依托国家信用,违约风险极低。国家开发银行、中国农业发展银行、中国进出口银行均由国家出资设立、直属国务院领导,拥有标普、穆迪和惠誉A+、 A1、 A+评级,与中国国家主权信用评级一致,其发行的债券(“政金债”)被国内投资者认为违约风险极低。

03

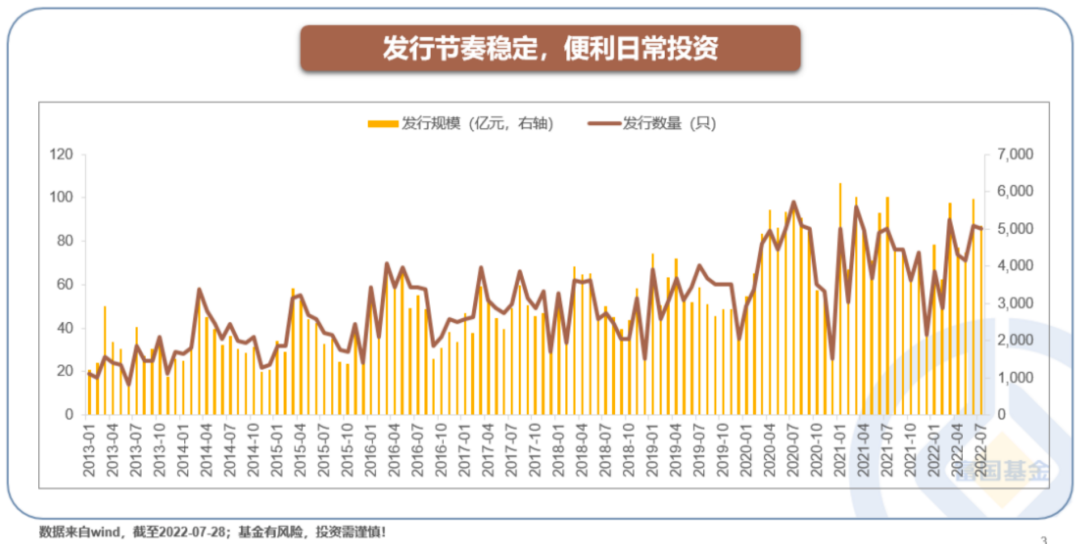

发行节奏稳定,便利日常投资。政金债发行节奏稳定,除年初和年末相对较少外,其余时点发行规模较为平均,使投资者能在其认为合适的时点,非常方便的参与投资。

04

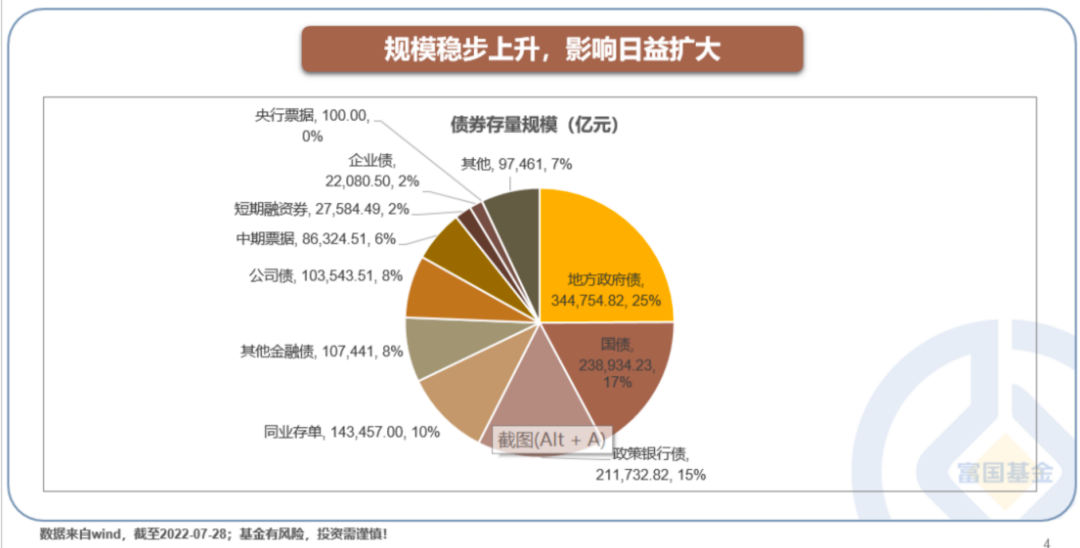

规模稳步上升,影响日益扩大。经过数十年的发行和沉淀,政金债规模已经达到21.17万亿,仅次于地方政府债和国债,占比约为15.31%,已具备较强的市场影响力。

05

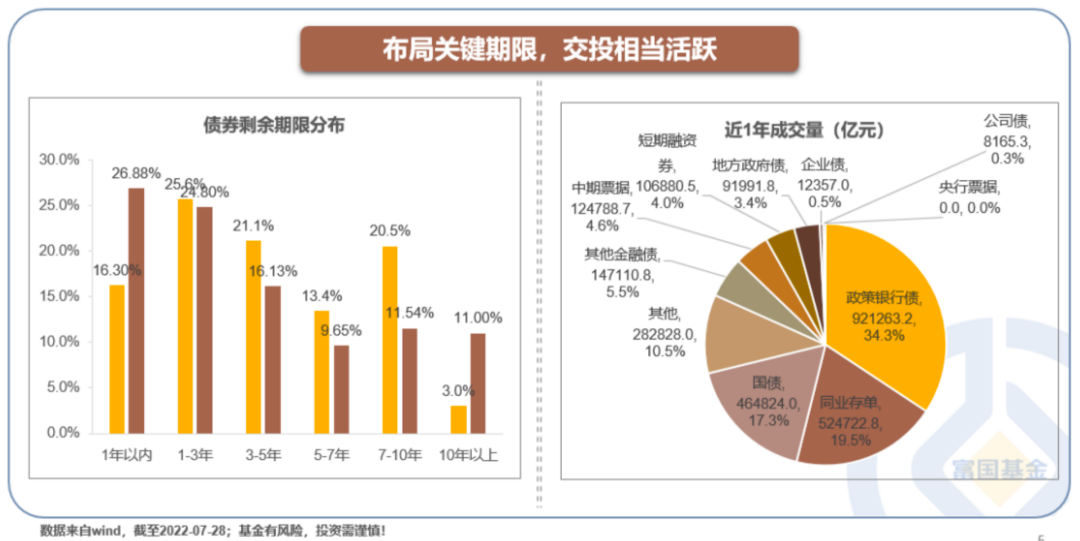

布局关键期限,交投相当活跃。相比于全市场债券的期限分布,政金债在7-10年的关键期限上占比更高,叠加信用风险极小,使得其交投相当活跃。其中,10年期国开债长期位于市场活跃券榜首,为市场“风向标”券种。

06

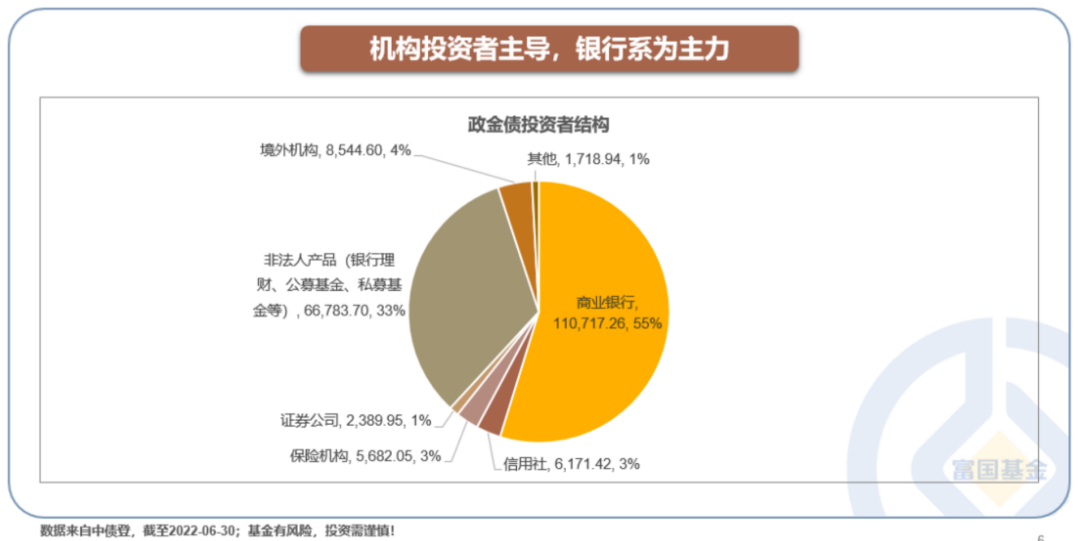

机构投资者主导,银行系为主力。政金债的投资者中,机构占比达99%,个人占比不足1%。机构投资者中,银行和银行理财又是绝对主力,或与银行系资金风险偏好较低有关。

07

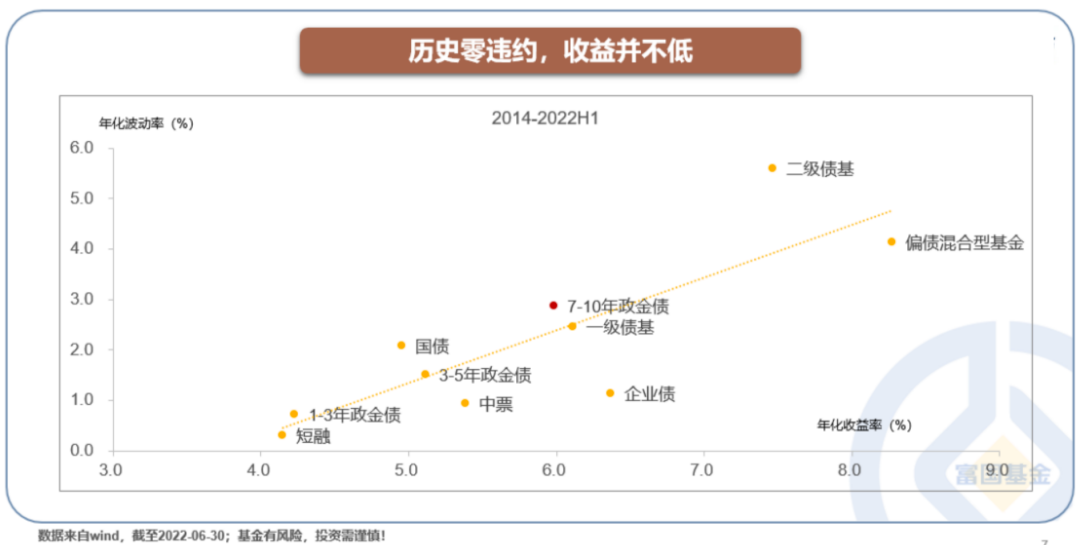

历史零违约,收益并不低。政金债几乎无违约风险,也不像权益资产波动那么大,同时其长期回报并不低。尤其是7-10年期的品种,由于期限较长票息较高,长期来看能提供相对较高的回报。

08

风险较大时,回报会更高。当不确定因素较多时,市场风险偏好降低,叠加资金面宽裕,违约风险极低的政金债表现会更好。其中,7-10年的品种,由于久期较长且交投活跃,更适合短期获取收益。

09

对冲股市风险,资产配置利器。从1年的维度来看,股市和债市具有负相关性,政金债可以较好的对冲股市风险,作为资产配置的常备工具。同样地,7-10年期的品种,弹性相对较大、流动性较好,可以作为具体品种加以配置。

10

一键打包,便捷投资。中债金融估值中心有限公司将国家开发银行、中国农业发展银行、中国进出口银行发行的债券中,剩余期限在6.5年-10年的品种构建成“中债7-10年政策性金融债指数”。富国中债7-10年政策性金融债ETF(511520)紧密跟踪该指数,并允许采用现金申赎和交易所账户买卖,便利个人投资者以较低的门槛参与政金债投资。

(来源:富国基金)