简单操作,多简单呢?

一句话就能说明白:每年初调一次仓,保持股票基金和债券基金五五开。

这叫股债平衡策略,格雷厄姆在他的《聪明的投资者》一书中就曾提及,很多人会觉得太简单,没什么技术含量,但实际上,这么简单的策略,长期执行下来,效果相当不错。

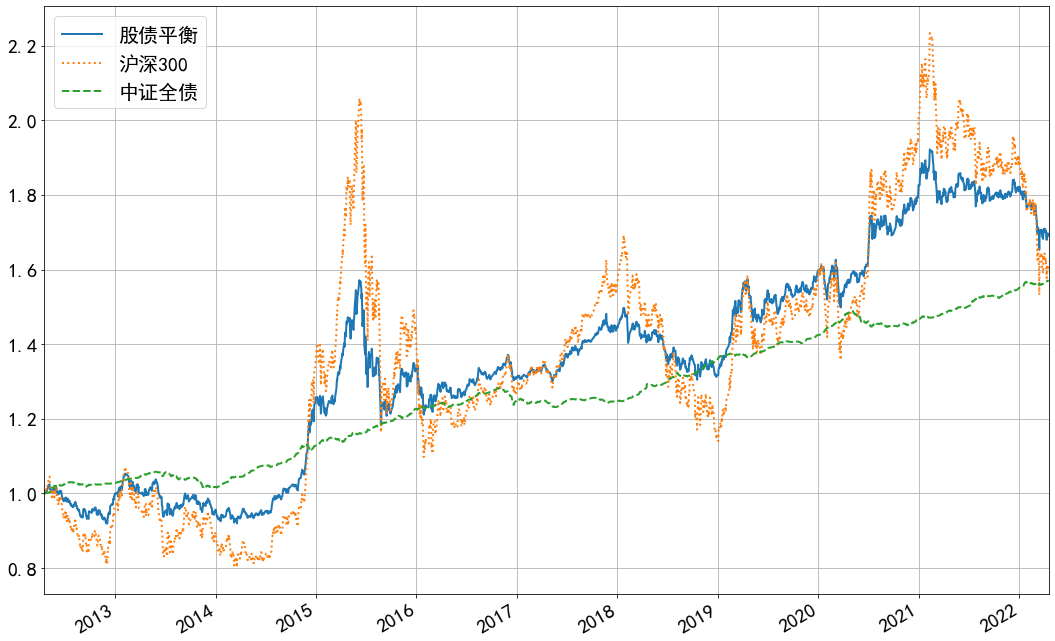

以沪深300代表股票基金,中证全债代表债券基金。

假设从2012年4月18日开始执行股债平衡策略,到十年后的2022年4月18日,会有如下的结果:

蓝色实线是股债平衡策略的持仓净值走势,虚线分别为沪深300和中证全债指数:

图中可以看出,股债平衡策略十年涨幅比沪深300略高,且波动大幅减小。

十年间,沪深300年化收益率4.8%,股债平衡年化收益率5.4%;沪深300最大回撤47%,股债平衡最大回撤才25%。长期跑赢沪深300实属不易,并且,还大幅减少了回撤。

从去年开始的这一波下跌中,沪深300最大回撤31%,股债平衡最大回撤仅14%。

当然,如果对这种简单的策略不满意,也可以复杂一点。

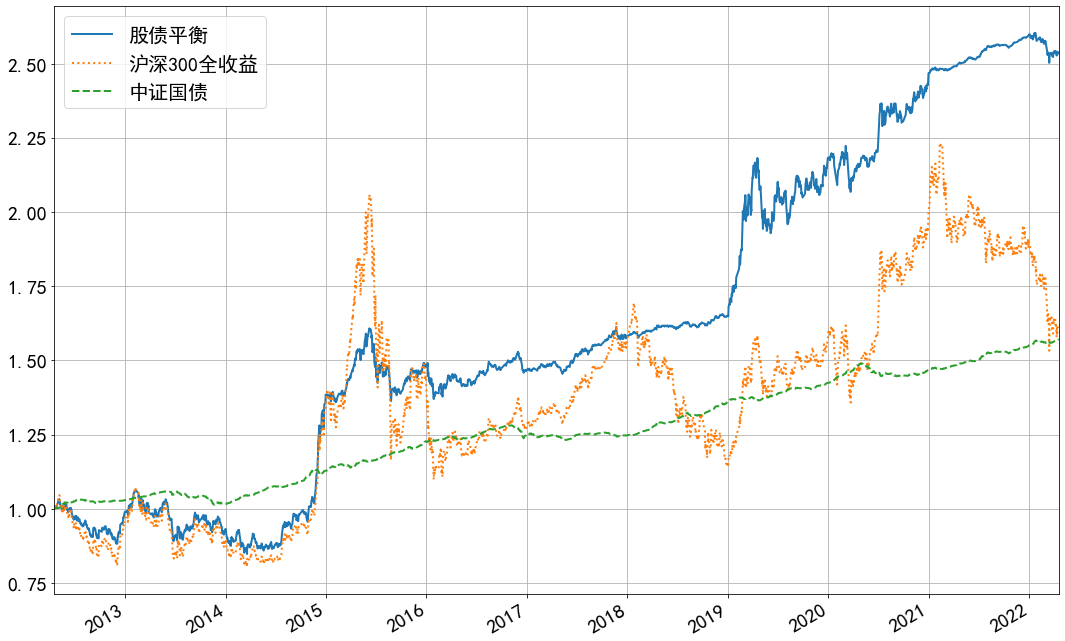

不仅限于股债五五开,调仓的时候加入对市场估值的判断,估值高就减少股票基金仓位,估值低多加点股票基金。

这里用沪深300市盈率百分位为估值指标,每次调整后股票基金占比 =(100-市盈率百分位)/100。

如果市盈率百分位为20,表示估值较低,调仓后股票基金仓位占比是(100-20)/100=80%。

如果市盈率百分位为80,表示估值较高,这时股票基金仓位占比就是(100-80)/100=20%。

其他条件和前面简单股债平衡一样,最后得到的曲线是这样的:

这样的曲线可以说是相当惊艳的。

策略的年化收益率为9.7%,最大回撤20%,风险大幅降低、收益大幅提升。

不管是简单五五开还是参考了估值,股债平衡策略之所以能提高收益、降低波动,本质上是做了高抛低吸,市场便宜时多配股票,市场贵时多配债券。

当然,如果能面对动辄30-50%的回撤,心里毫无波澜,长线拿十几二十年,长持不动也是不错的选择,但现实中,这种人是极少数的。据统计,现实中大部分人的持仓时间不超过3年,因此,适当的仓位管理操作很有必要。

定期监控市场估值情况,隔一段时间调整一下股债持仓比例,就能较好的降低风险,提升投资体验,何乐而不为?

(来源:中欧基金)