面对虎年伊始,A股市场的惨淡景象,投资者颇感意外和无奈。面对这种情况,华富基金的一份最新研报给出了不同的观点和建议,研报在统计分析了普通股票型基金指数、偏股混合型基金指数、偏债混合型指数等不同类型的基金指数后认为,当前市场已经出现了丝丝暖意,在基金中深套的基民们解套有望,基金的春天或提前将至。

研报统计了代表性基金指数自2018年以来经历最大回撤后的恢复天数,通过下表可知,风险相对较高的主动权益类基金(普通股票型基金和偏股混合型基金)恢复时间为249天,约8.3个月,“固收+”(偏债混合型基金和二级债基)产品的恢复时间更短,约在85-102天之间。

各基金指数自2018年以来回撤情况统计

数据时间区间2018/1/1-2022/2/11,最大回撤恢复天数是指区间内基金指数从最大回撤区间的结束日期点位恢复到最大回撤区间的开始日期点位之间的天数。相关指数历史业绩不代表相关类型基金未来业绩表现。

综合来看,即使经历了2018年较为极端的单边下跌行情,经过耐心的等待,各基金还是大概率会回本的。

当然,对于投资者来说,回本肯定不是最终目的,本质上还是想要获得一些超额收益,实现资产总价值的提升。

即使买在2018年的高点,并伴随着后续市场持续下跌的不利行情,耐心持有各基金的收益表现都较为可观。市场的每一次的下蹲,都是为了跳得更高,你的坚持终将美好。

进一步来看,不同投资品种之间具有显著的差异。持有普通股票型基金和偏股混合型基金的盈利情况相对更好,在市场持续向好时,收益表现亮眼,但如果遇到市场回调的行情,也会对最终的收益情况产生一定的损耗,整体波动性更高。而“固收+”基金(偏债混合型基金和二级债基)的表现则更为平稳,持有的时间越长,获得的收益越高,这也符合其攻守兼备、进退相宜的特点。

正是因为资产之间不同的属性,合理的资产配置才能达到优势互补的效果,从而提升个人的投资体验。

同时,A股也一直处在快速轮动的过程中。观察2015以来各年度中信一级行业指数的涨跌幅排行榜,可以发现板块轮动的节奏很快:2015年涨幅居首的计算机行业在2016年下降至跌幅第四;而2017年表现较好的电子元器件行业在2018年下滑至跌幅第四,2019年又重返涨幅第二位,整体表现可谓跌宕起伏。

对于投资者来说,想要追逐行业热点的难度明显加大。

那么,究竟应该如何完善自己的投资组合以应对变幻莫测的A股市场呢?

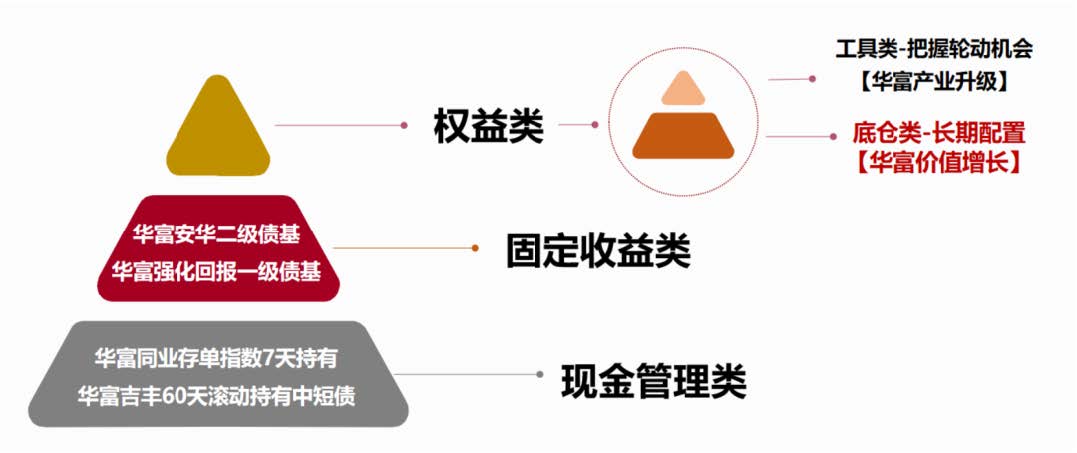

这里给大家推荐一个“双金字塔”均衡配置法以供参考。

左半部分为一个基础的金字塔型资产组合结构:

第一部分以流动性较好的现金管理类产品打底,提供组合的基础收益,由于这部分为组合的“根基”,不宜选择风险过大的资产,可以考虑配置一些0权益敞口,资产安全性较高的产品,由于不可以投资权益类产品,因而可以完全远离股市波动的风险。

第二部分辅以固定收益类产品,通过纯债、转债和股票三种核心资产的科学分配、动态切换,兼顾收益与波动的双向平衡,比较适合在震荡市进行布局。

第三部分再凭借权益仓位增强组合的进攻性,提升收益的弹性。

一般而言,这些资产之间的投资比例与其风险收益比呈反比,至于具体的比例则需按照个人的年龄、收益、风险偏好、风险承受能力等而定。

“双金字塔”均衡配置法,顾名思义,还有一个金字塔的配置结构,指的是在权益类资产中也要注重对于均衡型基金的配置。可以选择一些均衡布局、行业配置适度分散,不追逐行业热点,投资风格不漂移的“底仓型基金”长期持有,构建权益投资的基本盘。同时也可以配置一些自己看好的主题赛道型基金,把握市场的轮动机会。两相结合,做好仓位管理,等待市场回暖,力争把握中长期上涨的机会。

除了投资策略的优化,投资心态也需要在市场波动中日益完善。

巴菲特曾经说过:“我的一生中,从未遇见一位没亏过钱的富人,却遇见许多什么都不敢干而从未亏掉一毛钱的穷人。敢投资的人才拥有成为富人的机会,不敢投资的人,虽然没亏过钱,但也注定不会赢。”

近期的市场表现反而是投资者修炼“内功”的好时机,我们不应该丧失信心,而是要以平常心面对,克服对于账面浮亏的恐惧与抵触。基金赚钱并不等于时刻赚钱,风险有收益并存,如何调整自己的心态与投资策略,均衡持仓、分散风险,力争抓住市场机遇,实现扭亏为盈的逆转才是关键。

预祝各位在面对纷繁复杂、瞬息万变的A股市场时能拥抱配置思维,让虎年的投资之路能走得更加舒“虎”一些!(文章来源:华富基金)