虽然今年以来,股市表现一般,盘中震荡比较频繁,市场的赚钱效应明显不足,买股票和买基金的投资者都出现了不同程度的资产损失。那么,在股市不好的情况下,有哪些策略可以让自己在震荡行情获取稳定收益,躺赢股市呢?华安证券最新出炉的研报显示,在下跌市道中,同样有办法规避市场风险,从而获取相对稳定的投资收益,这个办法就是依靠红利策略从而达到获利的目的。该研报指出,截至1月28日收盘,创业板指、上证指数、深证成指分别下跌12.45%、7.65%、10.29%。

年后市场虽有反弹,但Wind数据显示,全市场6135只主动权益基金今年以来平均收益为-8.25%,其中只有297只基金取得正收益,占比仅为4.8%,红利策略基金便在此列。

什么是红利策略?

1991年美国基金经理迈克尔·奥希金斯在《跑赢道琼斯指数》一书中提出了一种投资策略,即红利策略也被称为“狗股理论”:

“

以每年为一个交易周期,每年的年底从美国道琼斯工业指数成分股中选择该年度中股息率(股息/股票价格)最高的十只股票,平均资金买进,等到第二年卖掉没有继续排在前十名中的股票,补入新的进入前十名中的股票,如此不断的重复。

”

奥希金斯根据狗股组合从1920年数据开始进行回测,结果表明狗股组合能够长期显著跑赢道琼斯工业指数。

红利策略&攻守兼备

投资股票获取收益的方式有两种:公司分红和卖出股票后获得的差价,即股息和资本利得。

公司股息取决于企业经营状况。如果公司业绩稳定,分红政策稳定,那么就可以有稳定的现金回报。

比如格力电器,上市以来已实施22次现金分红,累计分红额达843.18亿,不算股票增值收益,上市以来的累计分红收益也是极为丰厚。

相比股息,资本利得受行情或是市场情绪影响较大,市场火爆时股价被热捧,市场低迷时又可能会被打入谷底,非常不稳定。

衡量公司股息水平的指标是股息率,即(每股股息/股价)。

股息率越高,意味着投资回报越高,股票就越值得购买,也表明股息相对于股价偏高,股价可能正处于底部,一旦市场转暖,上涨势头很可能强于其他股票,尤其是长期业绩较为稳定的公司。

由此,投资高息股,可以算是“攻守兼备”的策略,股价低迷时,获取高于银行定期存款甚至是理财的股息,相当于构建了一个“熊市保护伞”,此为“守”;而当行情回暖,股价上扬时,不但可继续收获股息收益,还能选择高位减持,赚取资本利得收益,此为“攻”。

A股红利策略有哪些?

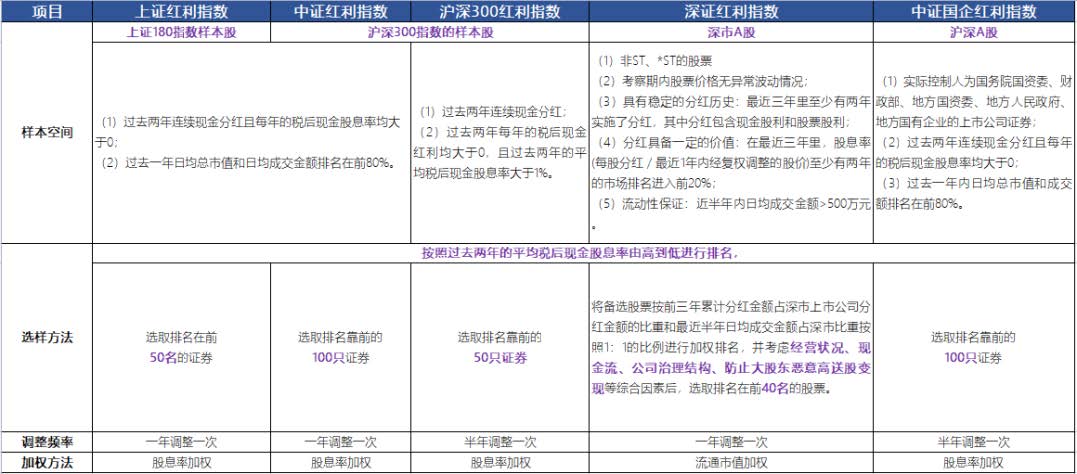

目前中国以红利策略编制的指数有50多个,但不是所有的指数都有基金的跟踪。而主流的红利指数是:上证红利指数、中证红利指数、深证红利指数、沪深300红利指数等。

其中,上证红利指数和深证红利指数,都是单市场指数,其样本股都是选择各自市场的股息率较高的股票组成的指数,而中证红利指数和沪深300红利指数则是从沪深两市中选取样本股,是跨市场指数。

还有一个较为特别红利指数—中证国有企业红利指数。

这个指数是从沪深市场的国有企业中选取现金股息率高、分红比较稳定、且有一定规模及流动性的100只上市公司,以反映国有企业群体中高红利上市公司证券的整体表现。

都是红利指数,有啥区别呢?

从指数的名称也可以看出来,主要的区别在样本股的选择和样本股数量上。

上面我们讲到红利策略是比较好的攻守兼备的投资方法,这里我们以中证红利指数为例。

该指数是从沪深市值最大、流动性最好的300家公司中选取盈利稳定,股息分红较高的100家公司组成指数。

自该指数成立至今,已累计实现超过4倍的收益,年化复利收益超过10%,年初至今,虽然市场跌跌不休,但该指数依然实现了3.29%的收益。

其他指数收益如下:

今年以来,市场跌跌不休,过去涨幅较好的创业板和科创板,都走出了较大幅度的下跌。市场整体偏好稳健,红利策略因攻守兼备的特点相对更受市场欢迎。

年初至今,除了深证红利,其他红利指数年初至今均取得了不错的收益,中证国企红利指数收益甚至超过了6%。