进入8月以来,随着新披露的多项7月宏观数据不及预期,市场的情绪再度受到压制,上证指数更是在8月18日于今年首次跌下3100点。与此同时,随着“活跃资本市场”政策信号逐渐明朗,许多投资者亦认为当前政策底或已显现。

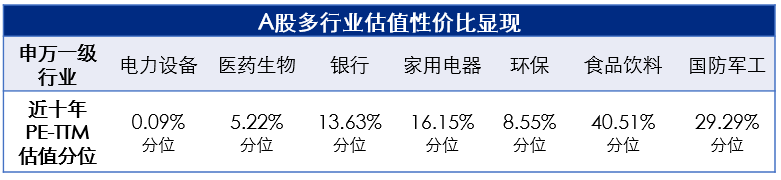

在市场情绪与政策利好的相互作用下,市场的颠簸程度越发强烈。一方面,当前许多行业板块的估值已经具有良好的投资价值,印花税减半、融资成本降低等政策让很多人看到当前市场的布局价值;另一方面,近期市场的波动性也让诸多投资者难以鼓起勇气在当下进行布局。

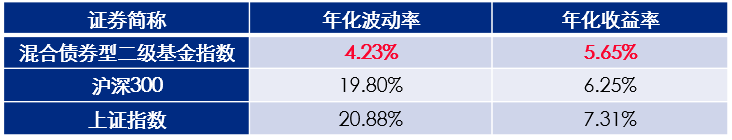

(数据来源:Wind,2013.8.24-2023.8.24)

震荡频繁,净值波动加剧,在市场趋势不明朗的当下,投资者对“抗跌”的投资选择的需求显得愈发强烈。通常情况下一部分投资者会选择理财产品来抵御市场不断波动下跌的风险。然而,随着理财产品净值化,打破预期收益的刚兑,部分理财产品难以再满足普通人稳健投资的需求,一方面,低波动的中低风险选择不断变少,另一方面银行存款的利息也在不断降低。存款利率方面,自2023年6月8日起,四大国有银行同步下调活期存款、2年期、3年期、5年期定期存款利率5到15个基点不等,这也使得存款利息难以帮助普通人实现抵抗通胀、资产增值的目标。

在这种情况下,浦银安盛基金认为,此时在策略上选择二级债基进行投资不失为一种进可攻退可守的稳健投资方法。

二级债基是一种中低风险型的产品,通常以80%以上的比例配置固收类资产,并以不超过20%的仓位参与二级市场股票投资。

在二级债基的组合中,固收类资产通常发挥组合基石的作用,作为组合底仓,构建组合安全垫。通过久期策略、交易策略、票息策略等方式争取收益,并严格控制风险,力争在震荡市中帮助投资者对抗股市波动。

另一方面,通过少量的权益仓位加持,基金经理可以发挥主动管理能力,匹配在当前市场环境中较为有性价比的大类资产配置。精选股票、可转债等具备弹性的资产,适度增加组合弹性。为风险偏好较低的投资者提供一种更加具备进取性的投资方案。

从过往十年的数据来看,混合债券型二级基金指数的年化收益率仅略微低于沪深300指数与上证指数。然而,其年化波动率却显著更低,不及大盘的1/3。在市场不确定性较高,颠簸频繁的环境中,二级债基不失为一种对抗波动、等待反转的良好选择。

(数据来源:同花顺,2013.8.20-2023.8.20)

(来源:浦银安盛基金)