近日,公募基金四季报披露完毕。数据显示,2022年末公募基金数量达到10576只,公募基金总规模达26.03万亿元,较2021年末的25.56万亿元增加约4700亿元。

截至四季度末,全市场所有公募基金持有A股的市值为5.46万亿元,较上一季度增长2.9%,占A股总市值的比例为6.91%,蝉联A股最大的机构投资者。

正是因为这个原因,公募基金每个季度的持仓动向都备受关注,被视为市场风向的“指南针”。

本次基金四季报里到底透露了哪些投资线索呢?

1►

四季度权益基金的持股仓位变动?

对于主动管理的权益基金而言,股票仓位通常意味着基金经理对市场的看好程度,相对乐观,可能会多配些股票博取收益;相对谨慎,则可能会减仓股票落袋为安。

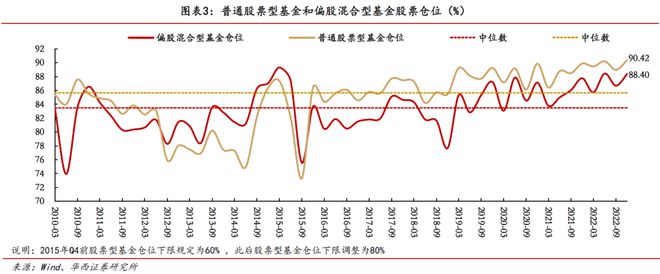

截至四季度末,普通股票型基金和偏股混合型基金的股票仓位分别为90.42%和88.40%,相较上季度末分别上升1.45和1.71个百分点,均处于2010年以来的高位水平,说明市场风险偏好明显回升。其中,普通股票型基金的仓位创新高。

本轮A股的复苏行情是从去年10月底开始的,先有“传闻牛”的美好预期打头阵,后有疫情、地产、人民币汇率、美联储加息等负面因素的缓解逐步确认,于是沪指在一片悲观中探底回升。

尽管本轮反弹的中坚力量主要是“爆买”的北向资金,但权益类公募基金加仓的意愿同样显著。

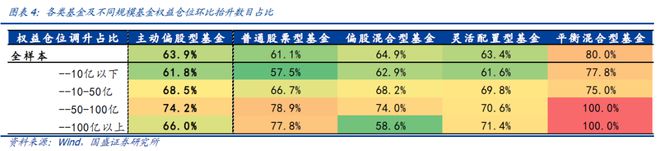

数据显示,四季度约59.9%的基金选择主动加仓,大中型基金补仓意愿较强。

(来源:华西证券、海通证券、国盛证券)

2►

四季度公募基金都买了啥?

既然持股仓位有所提升,公募基金都买了啥?

板块方面:

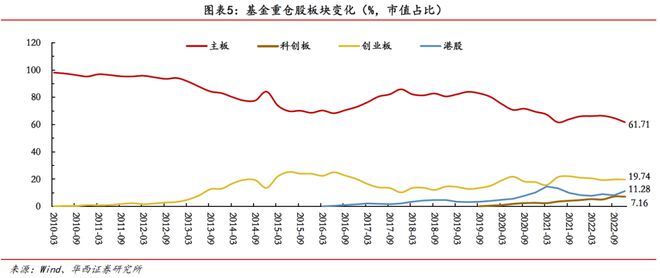

主动权益类基金配置于主板的仓位延续下行,接近历史低位;创业板持仓占比自21年二季度以来较为稳定,整体超配;科创板配置比例呈现不断上升趋势;四季度对港股的持仓大幅回升。

行业配置方面:

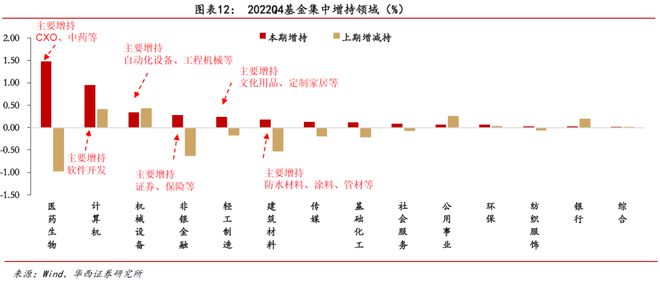

四季度权益类基金积极加仓医药生物、计算机、机械设备、非银金融。其中,以CXO和中药为代表的医药行业配置市值增长领先。

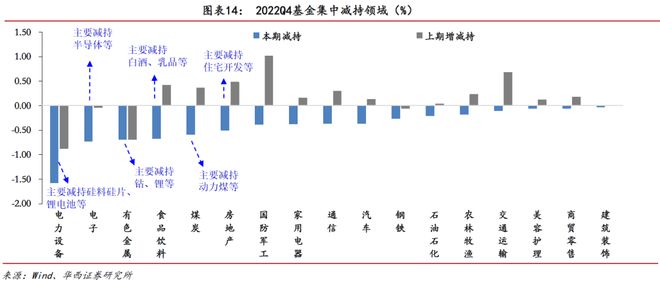

减仓方面,四季度基金减配幅度较大的行业主要是新能源、半导体和有色金属。

(来源:兴业证券、中信建投证券、华西证券)

3►

重仓哪些行业和个股?

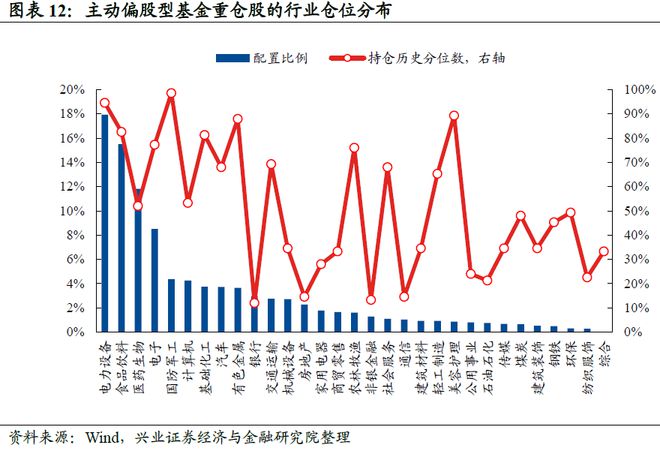

行业方面,四季报显示,公募基金配置比例TOP 5分别是电力设备、食品饮料、医药生物、电子和国防军工,对比上季度末没有发生变化,对于热门赛道核心资产的偏好和信心持续。

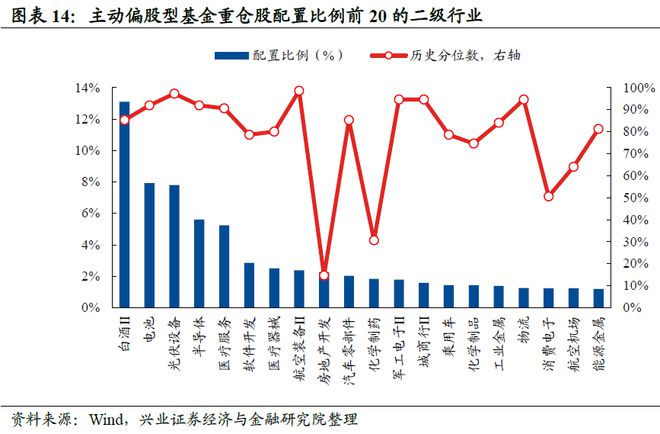

从持仓情况来看,主动股票型基金绝对仓位前5的二级行业是白酒Ⅱ、电池、光伏设备、半导体和医疗服务。

从二级行业超配比例来看,主动偏股型基金主要超配消费和成长板块中的细分行业,前5大包括白酒Ⅱ、光伏设备、电池、医疗服务、半导体。

主要低配大金融和周期板块中的细分行业,前5包括国有大型银行Ⅱ、保险Ⅱ、证券Ⅱ、电力、通信服务。

截至四季度末,主动偏股型基金的前十大重仓股仍然以大消费和新能源为主,包括4只白酒股、2只新能源股、2只港股互联网股和2只医药股。

与此同时,贵州茅台(高端白酒)延续公募第一重仓股的地位,腾讯控股(港股互联网)、药明康德(CXO)取代了隆基绿能(光伏组件)、保利发展(央企地产),成为新的前十大重仓股。

(来源:兴证策略、申银万国研究,以上不构成个股推荐)

(来源:申银万国研究,以上不构成个股推荐)

5►

传递出哪些投资线索?

1)行业调仓呈现均值回归特征,“低位”机会值得关注

由于四季度现实仍弱,交易的逻辑主要为政策预期,持仓占比处于历史高位的一级行业出现不同程度的减持,而“低位”成为基金调仓的首选,主要包括:集采环境改善,估值充分消化且仓位降至历史底部的医药生物;国家安全概念催化下的计算机;高端制造升级趋势下,财政发力预期仍强的机械设备。

考虑到医药、数字经济、机械设备等方向在中长期有望见到从政策支持到基本面改善的转折,同时公募基金整体配置处于历史较低水平,未来具备较大的加仓空间,全年的投资机会值得关注。

(来源:国盛证券、申银万国证券)

2)相较当下的高景气度,基本面的环比改善更受重视

2023的整体基调是“复苏”,景气投资的配置思路有所转变,相较当期的盈利能力和景气度的绝对水平,四季度公募基金更关注基本面的边际变化。

新兴产业方面,公募基金减仓22-23年预期高景气、但环比景气度可能回落的行业,而22年景气欠佳、但23年存在环比改善弹性的行业获得明显加仓,例如半导体设计、医药、数字经济、储能、风电等。

(来源:兴业证券、广发证券)

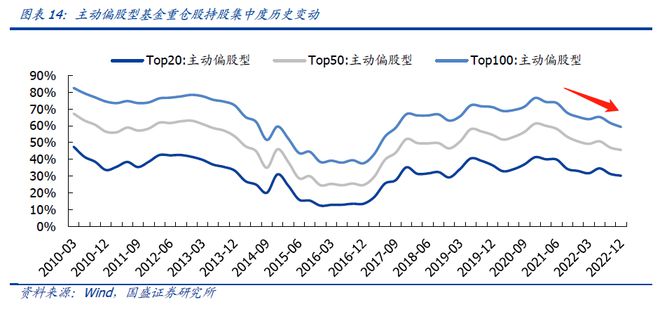

3)抱团趋势延续下降,持仓个股“市值下沉”

截至四季度末,公募基金前20大、50大、100大重仓股持股占比较上季度环比回落,集中度续创2019年以来的新低,个股层面的抱团趋势继续下降。

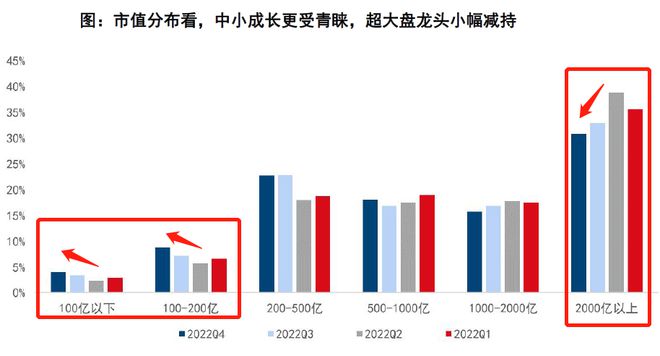

与此同时,四季度公募基金的偏好继续从“以大为美”转向“市值下沉”,200亿下中小盘股再受青睐,个股仓位连续三个季度上升;而2000亿以上超大盘龙头自2022年二季度起逐季减配。

(来源:国信证券)

由此可见:

①基于基金持仓的分化,短期市场或仍将以板块快速轮动为主,等待增量资金的助力,在轮动中找到新方向;

②超大盘核心资产的配置拥挤度得到消化后,有望迎来价值重估;

③考虑到当前公募基金对中小盘成长的兴趣未减,中小市值“小巨人”仍然有望脱颖而出。

4)港股在2023年的布局机会已经开始成为共识

从历史经验来看,在港股、A股同时处于盈利上修的阶段,港股的弹性往往更大。

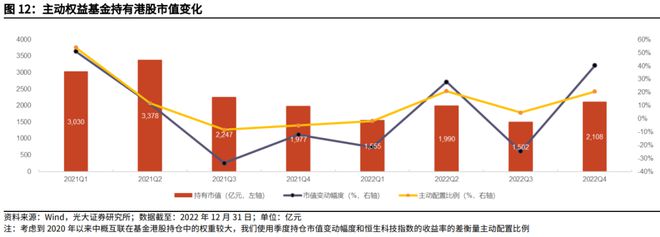

四季度主动偏股基金显著加仓港股,主动偏股基金重仓股持有港股市值合计上升40.40%,在剔除行情影响后的主动加仓比例也达到20.73%。从资金流向来看,公募基金主要加仓资讯科技业和医疗保健,腾讯重回第一重仓股。

多位基金经理在基金2022年四季报中表示,目前压制港股估值的因素已经显著缓解,互联网、生物医药、消费等行业是重点关注的领域,对于港股在2023年的布局机会已经开始成为共识。

(来源:上海证券报、光大证券,以上不构成个股推荐)

(文章来源:华夏基金)